この記事はPRを含みます

本記事にはアフィリエイトプログラムを利用しての商品のご紹介が含まれます。本記事を経由しサービスのお申し込みや商品のご購入をした場合、サービスや商品の提供元の企業様より報酬を受け取る場合がございます。

本記事の信頼性とお約束

ゼロメディア(以下、当メディア)はユーザーがより有益な意思決定を行えるように独自で定めた「コンテンツ制作・編集ポリシー」や」に基づき制作に努めています。紹介する商品の一部または全部に広告が含まれておりますが、公平性を欠いた特定商品の過大評価や貶める表現などをポリシーで禁止事項として取り決めており、各商品の評価や情報の正確さに一切影響する事はありません。また、各商品に関して「評価方針・比較基準」を作り込み、客観的且つ中立的な観点より情報提供することを第一としています。訪問ユーザ様から取得しているデータ(アクセルや広告IDなど)に関しては「外部送信規律に関する表記」をご覧ください。本記事はPRを含みます。詳細および免責事項につきましては、広告掲載ポリシーをご確認いただきますようお願いいたします。

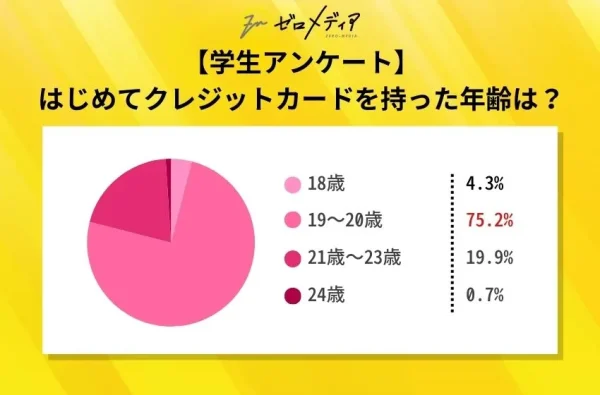

一般社団法人日本クレジット協会の大学生向けのアンケート調査によると、大学生の約6割が所有。成人年齢が引き下げられた2022年4月からは、18歳の学生でも親の同意なしでクレジットカードを作れるようになりました。

当サイトで独自に行った学生対象アンケートによる調査結果でも、18歳〜20歳でクレジットカードを所有した方が全体の約7割にも及びます。

アンケート調査の結果詳細

| 総数 | 割合 |

|---|

| n | 141 | 100.0% |

|---|

| 18歳以下 | 6 | 4.3% |

|---|

| 19歳〜20歳の間 | 106 | 75.2% |

|---|

| 21歳〜23歳の間 | 28 | 19.9% |

|---|

| 24歳 | 1 | 0.7% |

|---|

アンケート調査結果の詳細>>

学生の中には初めてクレジットカードを作る初心者の方も多いはずです。お得なクレジットカードがどれか分からない方も多いのではないでしょうか。

そこで今回は、クレジットカードの中でも学生におすすめの24枚を徹底比較。はじめて申し込みをする学生向けに、審査や作り方、収入なしの学生でもクレジットカードは作れるのか、という点も詳しくまとめています。

![クレカ 学生]()

学生向けクレジットカードの中でも女性におすすめのものや、留学・海外旅行におすすめのカードなど付帯サービスについても解説。学生時代に作るべきクレジットカードが分かる内容になっています。

ぜひクレジットカードを選ぶ際の参考にしてみてくださいね。(ランキングの根拠はこちら)

診断

あなたにピッタリのクレジットカードを探す

あなたに最適なクレジットカードは……

JCBカードW

![JCBカードW]()

- 基本ポイント還元率が1.0%で

いつでもどこでも高還元! - Amazon/メルカリ/マクドナルド/

スタバなどの利用で

最大10.5%ポイント還元! - 39歳までに申し込みで年会費永年無料

- 最短5分でカード情報発行

※Oki Dokiランドの利用時

※1 1,000円につき2ポイント付与、1ポイント=5円相当として何円相当のポイントが付与されるかを基に還元率を算出しております

※2 最大還元率はJCB PREMO に交換した場合

※3 モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

あなたに最適なクレジットカードは……

![JCBカードW plus L]()

- 基本還元率1.0%で高還元

- @COSME・スタバ・一休.comなどで

女性に嬉しい優待特典が受けられる - 女性疾病保険を優待価格で利用できる

- 年会費が永年無料

あなたに最適なクレジットカードは……

三井住友カード(NL)

![三井住友カード(NL)]()

- すかいらーくグループや

セブンイレブンなどの利用で

最大7.0%ポイント還元! - 対象スマホキャリアの

月額料金支払いで

最大+1.5%還元※ - SBI証券のクレカ積立で

ポイントが還元 - 対象サブスクリプションサービスで

最大+9.5%還元※

※1:対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※au/povo/UQ mobile/docomo/ahamo/Soft Bank/LINEMO/Y!mobile/LINE MOBILE/y.u mobile

※Audible/DAZN/dアニメストア/Lemono/hulu/U-NEXT/LINE MUSIC

あなたに最適なクレジットカードは……

三菱UFJカード

![三菱UFJカード]()

- コンビニやスーパーなどで

最大15.0%の高ポイント還元 - 入会から3カ月間は利用額の

最大1.6%相当のポイント還元 - 表面がナンバーレスで

セキュリティ安心

※当サイトが提供する情報について

本コンテンツで紹介している商品は全て金融庁の貸金業者登録一覧に記載ある事業者が提供するものです。コンテンツ内で紹介する商品の一部または全部に広告が含まれています。しかし、各商品の評価や情報の正確さに一切影響する事はありません。また、広告によってユーザーの皆様の選択を阻害することがないよう、客観的な視点や基準で商品を紹介・評価しております。当コンテンツは株式会社ゼロアクセルが管理を行なっております。クレジットカードおすすめのランキングはポイント還元率や機能性、ポイントの還元率、キャンペーン、旅行障害保険、キャッシング、発行スピード、利用者の口コミなどを独自に点数にしております。詳細は広告ポリシーと制作・編集ガイドラインをご覧ください。 |

検証ポイント

ゼロメディアでは学生におすすめのクレジットカードを集めて、徹底的に比較検証しました。

- 学生向け特典の有無

学生におすすめのクレジットカードとして、ユーザーが最も満足できる基準を「学生向けの特典がある」として、各クレジットカードの検証を行いました。

- ポイントの貯まりやすさ

学生がポイントを貯めやすいクレジットカードとして、ポイントアップ対象の店舗がファストフード店やコンビニエンスストアなどが対象に入っているものを評価しています。

基本のポイント還元率を「1.0%以上」「0.5〜1.0%未満」「0.5%未満」、最大還元率においては、「5.0%以上」「2.0%〜5.0%未満」「2.0%未満」に分けて検証しました。

≫掲載クレジットカードポイント還元率検証

- 年会費の安さ

クレジットカードを所持するコストとして、利用分以外の負担がない年会費無料のカードを評価しています。「永年無料」「条件付き無料・実質無料」「有料」に分けて、検証を行いました。

≫掲載クレジットカード年会費検証

- 将来的にランクアップできるかどうか

学生が卒業後、社会人となり使っていく中で、カードがどのようなカードに切り替わっていくのか、年会費は発生してしまうのかの情報をまとめて、検証しました。クレジットカードのステータス内容を「ランクアップするカードの種類の豊富さ」「年会費の有無」「条件」を算出して評価しています。

- 専門家インタビュー

- ユーザーアンケート

実際に対象のクレジットカードを利用しているユーザーにもアンケートを実施。利用のしやすさやメリット・デメリットなどユーザーにしかわからないリアルな声を集計しました。

≫ユーザーアンケート詳細

-すべての検証はゼロメディア編集部で行っています-

学生のクレジットカードなら「JCBカードW」が使いやすい

表は右にスクロールできます>>

| JCBカードW | 三井住友カード(NL) | JCBカードW plus L |

|---|

| ![JCB CARD W]() | ![三井住友カードNL]() | ![JCBカード Wplus L]() |

|---|

| おすすめの人 | コンビニ利用・ネットのお買い物が多い学生 | コンビニ・ファストフードの利用が多い学生 | コスメをお得に買いたい学生・旅行好き女子 |

|---|

| 公式サイト | | | |

|---|

学生であればクレジットカードの年会費無料はマストでクリアしておきたいポイントです。基本の還元率と合わせて、学生がよく利用する店舗でのポイントアップ率を対象にベスト3を独自にピックアップしています。

JCBカードWは年会費が永年無料。社会人になってもずっと無料で利用できるため、学生におすすめのクレジットカードです。

通常クレジットカードの還元率は0.5%がほとんどですが、JCBカードWの還元率は1%とクレカの中でも高水準。さらにセブンイレブン・Amazonでポイント4倍、スターバックスでポイント10倍など、持っておいて損はない1枚でしょう。

よく利用するお店がコンビニやファストフード店なら、三井住友カード(NL)がおすすめ。マクドナルドやガストなどの対象店舗で7%※還元です。

年会費は無料ですが、基本還元率が0.5%のため、還元率アップ対象店舗での利用が少ない場合はJCBカードWが良いでしょう。

女子に嬉しい特典が多いのが、JCBカードW plus L。@コスメやプリンスホテルなどの優待・割引特典・商品抽選などお得にお買い物ができます。

※スマホタッチ決算。商業施設内にある一部店舗などでは対象外。

学生におすすめのクレジットカード24選を徹底比較

![クレジットカード 学生]()

表は右にスクロールできます>>

※料金は全て税込です。

※1:20歳未満の方は最短5分発行のモバ即で入会できないため、通常入会となり約1週間後に届きます。

あああJCB カード W|迷ったらコレ!18歳以上から申し込める

![JCBカードWスペック表]()

| fa-thumbs-o-upメリット |

◎Amazon・スタバ・セブン-イレブンなどでポイント還元率アップ

◎基本ポイント還元率が高いからポイントが貯まりやすい

◎一切使わなくても年会費が発生しないから気軽に持てる |

| fa-thumbs-o-downデメリット |

×18・19歳の学生は最短5分で発行できず約1週間で届く

|

おすすめポイント

- 18~39歳限定!若者向けクレジットカード

- 通常JCBカードの2倍ポイントが貯まる

- 海外旅行保険・ショッピング保険が付帯

- 年会費は永年無料で保有コストなし

- JCB ORIGINAL SERIES優待店でポイント還元率UP

JCB カード Wは、18~39歳以下限定の年会費無料クレジットカードです。「初めてのクレジットカードはどれがいいのかな…」と悩んでる学生に最適といえるでしょう。

ポイント還元率がお得に貯まる

ポイント還元率は通常JCBカード2倍です。「1P=1円」として利用できるポイントがザクザク貯まります。

「JCB ORIGINAL SERIES優待店」では、さらにポイント還元率UP。全国各地の人気店舗やネットショップが対象です。

主なJCB ORIGINAL SERIES優待店

- Amazon

- スターバックス

- セブン-イレブン

- やよい軒

- ウェルシア

貯まったポイントは、豊富な他社ポイント・マイルと交換できます。ポイント利用で節約効果を高めたい学生にもおすすめです。

海外旅行保険も充実

学生の方は、留学・修学旅行など、海外に行く機会が多い方もいるかもしれません。

ポイント

JCBカードWは、最高2,000万円の海外旅行傷害保険が付帯。万が一のアクシデントが発生した場合にも安心です。

年100万円のショッピング保険もついているので、盗難・紛失などの被害にあった場合に保険が適用されます。

専門家のおすすめコメント

一生に一度の経験を十分に楽しめるサポートが万全な1枚といえるでしょう。

安心のサポートはもちろん、キャンペーンも充実。ポイントアップやテーマパークチケット抽選など、楽しみが増えるカードです。

JCBカードWの口コミ

JCBカードWの口コミ・評判

20代・男性(学生)

還元率は基本的に1%は超えているので、ペイ払いより基本設定上はお得です。限度額も設定できるので使いすぎることもなく、年会費も不要なので学生におすすめです。

10代・女性(学生)

WEBからの申し込みなので、自宅に居ながら手続きが出来るのは嬉しいですね。また学生は限度額が10万円なので、家族も安心でしょう。

10代・男性(学生)

JCBカードWはポイントがたまりやすいカードです。amazonやスターバックスなどは他のクレジットカードよりもポイント還元率が高く、よく利用する人はおすすめです。

20代・男性(学生)

まず、タッチ決済にしっかりと対応していたのでとても嬉しかったです。ただ、クレカ積立に関しては非対応だったので少し残念でした。

20代・男性(会社員)

年会費が永年無料のため、学生でも非常に利用しやすいクレジットカードです。 スターバックスやAmazon、メルカリなどで利用すると最大で20倍もの還元が受けられるため、お得だなと感じてカードを作りました。実際に利用してみても、満足しています。

JCBカードW総評

ほとんどのクレジットカードは基本還元率0.5%のため、1.0%還元は貴重です。少額利用でもポイントが貯まりやすいので、買い物をする場所が定まっていない方にもおすすめです。ただコンビニ(セブンイレブン・ローソン)しか利用しないのであれば、三井住友カード(NL)の方がポイントは貯まります。

| 年会費 | 永年無料 |

|---|

| ポイント還元率 | 1.0~10.5% |

|---|

| 旅行保険 | 海外旅行

最高2,000万円 |

|---|

| 限度額 | (審査により決定) |

|---|

| 発行スピード | 最短5分※ |

|---|

| 申し込み可能年齢 | 18歳〜39歳 |

|---|

| 追加可能カード | ・ETCカード

・家族カード

・QUICPay(クイックペイ)TMカード |

|---|

三井住友カード(NL)|通常のポイント+学生ポイントが貯まる

![三井住友カード(NL)スペック表]()

| fa-thumbs-o-upメリット |

◎マクドナルドやサイゼリヤなどでポイント還元率がアップ

◎限度額も100万円までと高め

◎サブスクや携帯料金の支払いで学生限定ポイントがもらえる |

| fa-thumbs-o-downデメリット |

×事前に旅行代金をクレジットカードで決済しないと保険が効かない

|

おすすめポイント

- 通常のポイント+学生ポイントが貯まる

- 年会費永年無料!ポイント還元率0.5%

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・

Mastercard®タッチ決済でポイント最大7%還元※1 - 両面ナンバーレス仕様

三井住友カード(NL)は、普段からコンビニを利用する学生におすすめのクレジットカードです。

対象店舗などでポイント還元率がお得

基本ポイント還元率は0.5%ですが、対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元まで上がります。※1

ポイント

ポイント還元率を上げる条件は、スマホのタッチ決済を利用することのみです。

普段コンビニなどの対象店舗を利用する機会が多い方は、お得にポイントが貯まります。

※1:※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

学生だけのポイントプラス還元サービス

U-NEXTをはじめとする、以下対象のサブスクリプションサービスの支払いで、最大10%の学生ポイントが還元されます。そのほか、携帯料金の支払い利用で最大2%のポイントが還元されるといった、学生にお得なサービスが満載の1枚です。

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

学生だけのお得サービス

- DAZN※1

- dアニメストア

- dTV

- Hulu

- U-NEXT

- LINE MUSIC

※App Store決済、Google Play決済のように、アプリストアの決済に対象カードを登録しお支払いいただいた場合や、PayPal、プリペイドカード等に対象のクレジットカードを登録しお支払いいただいた場合も、ポイント加算の対象とならない場合がございます。

※弊社が不適切なご利用と判断した場合には、ポイント加算の対象外となりますので、ご了承ください。

専門家のおすすめコメント

移動や空き時間にサブスクが欠かせない学生さんはかなりお得です!他には見かけない特典なので、継続してサブスク利用している方、サブスク利用を検討している方におすすめです。

三井住友カード(NL)の口コミ

三井住友カード(NL)の口コミ・評判

20代・女性(学生)

カード番号や氏名が記されていないので、セキュリティーの面で安心します。年会費が永年無料なので、学生でも作りやすくて助かりました。

20代・男性(学生)

年会費が無料なため、学生でも作りやすいカードのため、作成しました。ポイントの還元率が0.5〜5%と高く、お得に利用出来る点がメリットです。 金欠になってもカードがあれば安心なので、作って良かったです。

20代・女性(学生)

ナンバーレスカードなので安心して使用することができるのがいいと思います。月の支払額に応じてポイントが貯まり貯まったポイントは支払いに還元することができるので使いやすい。ネットで支払い際に毎回サイトから情報をコピペするのが大変です。

20代・女性(学生)

歴史が長いので対応している店舗も多くカード取り扱い可能な店舗であればほぼ100%使えます。多くのタクシー会社も対応していますし、東京メトロやJRでも使えるのでとても便利です。

20代・男性(学生)

年会費が無料で、またポイントもセブンイレブンやマクドナルド、ローソンで三井住友カード(NL)を使うと5倍のポイント還元があるのがとても良い点です。

三井住友カード(NL)総評

基本還元率は0.5%と他社カードとほとんど変わりませんが、コンビニやファストフード店の利用がメインの学生におすすめです。スマホ支払いで7%還元、対象店舗が多く、学生でもポイントが貯まりやすいでしょう。

ただ、ポイントアップ対象店舗の利用がほとんどないのであれば、三井住友カード(NL)は不向きです。基本還元率の高いクレジットカードを選んだ方がポイントが貯まります。

| 年会費 | 永年無料 |

|---|

| 基本ポイント還元率 | 0.5%~7%※1 |

|---|

| 旅行保険 | 海外旅行

最高2,000万円(利用付帯) |

|---|

| 総利用枠 | 〜100万円 |

|---|

| 発行スピード | 最短10秒

※即時発行ができない場合があります。 |

|---|

| 申し込み可能年齢 | 満18歳以上

(高校生は除く) |

|---|

| 追加可能カード | ・ETCカード

・家族カード

・バーチャルカード |

|---|

三井住友カード(NL) 公式サイト

※1:※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

JCBカードW plus L|女性向け豪華特典が盛りだくさん!

![JCBカードW plus Lスペック表]()

| fa-thumbs-o-upメリット |

◎@COSMEやスタバなど女性に嬉しい店舗での優待がある

◎基本ポイント還元率が高いからポイントを貯めやすい

◎女性疾病保険にお手頃な価格で入れる

|

| fa-thumbs-o-downデメリット |

×旅行代金を事前にクレジットカードで支払わないと保険が適用されない

|

おすすめポイント

- 39歳以下の女性向けクレジットカード

- 40歳以降も年会費無料

- 提携店舗で利用するとポイント還元率UP

- 毎月10日・30日は「LINDAの日」

- 女性疾病保険を優待価格で利用可能

JCB カード W plus Lは、39歳以下の方が申し込める、女性向けクレジットカードです。一般のJCBカードの2倍ポイントが貯まります。

女性向け特典が充実

JCBカードW plus Lは、女性向けの特典を利用可能。@COSME・スタバ・一休.comなど女性に嬉しい店舗での優待が豊富にあります。

毎月10日・30日は「LINDAの日」です。ルーレットで当たりが出ると、2,000円分のJCBギフトカードがもらえます。

女性疾病保険が充実

女性疾病保険を優待価格で利用できるところもポイントです。年齢が若いほど、お得な価格で加入できるので、学生のうちに加入しておくとよいでしょう。

専門家のおすすめコメント

24歳以下の学生なら、月々290円(税込)で女性特有の病気に備えられます。お得と安心感を兼ね備えたカードです。

JCBカードW plus Lの口コミ

JCBカードW plus Lの口コミ・評判

20代・女性(会社員)

初めて持ったクレジットカードがJCBのWplusです。クレジットカード自体持つのが不安でしたが社会人になり家を借りたり宿泊する時など、カードがないと何かと不便で作りました。年会費もかからないので非常に使いやすいです。

20代・女性(学生)

年会費無料のカードを探していたので、申し込みました。ポイントの還元率も高いです。特にセブンイレブンやスターバックスといった提携店をよく利用するので、お得にポイントを貯めることができて嬉しいです。

20代・女性(学生)

事前に旅費をクレジット決算すれば保険対象になり、特別に申込などは必要ありません。電話で問い合わせれば、保険の証明書を英文で発行してくれます。海外キャッシングも対応なので、現金が海外で急に必要になった時も便利です。

20代・女性(学生)

ポイントがJCBカードの2倍貯まるので、お得に利用する事が出来ます。また利用回数が多いコンビニやカフェが優待対象になっているのも嬉しいです。

20代・男性(学生)

他社のクレジットカードと比較してみても、最もポイント還元率が高いクレジットカードなのでは無いかという風に感じております。

JCBカードW plus L の総評

基本還元率1.0%、年会費が永年無料とJCBカードWの特典を引き継ぎつつ、女子に嬉しいポイントが加わったJCB カードW plus L。

コスメの買い物やホンカスがお得になるので、クレジットカード選びで迷ったら持っていて損はない1枚でしょう。

| 年会費 | 永年無料 |

|---|

| 基本ポイント還元率 | 1.0% |

|---|

| 旅行保険 | 海外旅行

最高2,000万円 |

|---|

| 限度額 | (審査により決定) |

|---|

| 発行スピード | 最短5分※ |

|---|

| 申し込み可能年齢 | 18歳以上39歳以下 |

|---|

| 追加可能カード | ・ETCカード

・家族カード

・QUICPay(クイックペイ)TMカード

|

|---|

三菱UFJカード|限度額30万円!大学卒業後は100万円まで

![三菱UFJカードスペック表]()

| fa-thumbs-o-upメリット |

◎セブン-イレブンとローソンなどで最大19.0%ポイント還元

◎年に1度でも利用すれば年会費無料

|

| fa-thumbs-o-downデメリット |

×海外旅行の前に旅行代金を支払わないと保険が適用されない

×限度額が30万円までと低め |

おすすめポイント

- 初年度年会費無料!入会後3ヶ月間はポイント3倍

- 対象店舗の利用で最大15%ポイント還元

- 最高2,000万円の海外旅行保険

- 利用額に応じてポイント還元率最大1.5倍アップ

- 表面ナンバーレスカード

- 最短翌営業日発行※Mastercard®とVisaのみ

三菱UFJ カードは初年度年会費無料。さらに年1回以上の利用で翌年度も年会費無料で利用できます。

ポイントサービスが豊富

入会後3ヶ月間はポイント1.6倍・年間利用額に応じてポイント最大1.5倍。安定した収入がまだない学生にとって嬉しい特典といえるでしょう。

また、対象店舗でのご利用金額1,000円につき最大15.0%のポイント還元が受けられます。

大学のお昼をセブン-イレブンやローソンで買うときに三菱UFJカードを使えば、たくさんポイントが貯まるのでおすすめです。

年1回のショッピング利用で年会費無料

初年度は年会費が無料ですが、翌年以降も年1回のショッピング利用で年会費が無料に。年1度でもクレジットカード利用があれば無料になるので、ほとんどの学生の方が達成できる条件といえます。

年会費をかけずにポイント利用をすれば、よりお得にクレジットカード利用ができるでしょう。

専門家のおすすめコメント

表面ナンバーレスカードなので、カード情報を盗み取られる心配もいりません。学生で初めて持つ人におすすめです。

三菱UFJカードの口コミ

三菱UFJカードの口コミ・評判

20代・男性(学生)

三菱UFJ銀行と連携させて利用することが出来るので、貯金口座や普通預金の口座を持っている人にとっては、とても使いやすいクレジットカードだと思います。

20代・男性(学生)

学生なら年会費無料でカードで利用できることが大きなメリットです。 銀行のクレジットカードなので、webやアプリでの利用明細も確認しやすくて、使いすぎる心配がないのも、利用していていいなと感じました。

20代・男性(学生)

三菱UFJカードの魅力は、何といってもポイントが現金に交換出来る所です。使って、ポイントを貯め、現金に換える、このサイクルが出来るカードが三菱UFJカードです。

20代・女性(学生)

在学中は年会費が無料なので、気軽に作れました。またセブンイレブンとローソンで利用すれば還元率が高くなるので、お得に使えるのは嬉しいです。

20代・女性(学生)

インターネットから申し込んだので初年度年会費は無料。選んだ決め手は、海外旅行障害保険が付いている所です。海外に行く機会が多く毎回保険に加入していたので、このカードを作って本当に節約になりました。

三菱UFJカードの総評

コンビニ以外でも飲食店、スーパーと幅広くポイントアップ対象となる三菱UFJカード。

コラコーラの自販機まで対象となるのは三菱UFJカードならではと言って良いでしょう。

参加登録で5.5%ポイント、最大15%還元と高還元のため、対象店舗でよく買い物をしている学生の方におすすめです。

| 年会費(税込) | 在学中無料 |

|---|

| 基本ポイント還元率 | 0.5〜最大15.0%※1 |

|---|

| 旅行保険 | 海外旅行

最高2,000万円 |

|---|

| 限度額 | 10万〜30万円 |

|---|

| 発行スピード | 最短翌営業日 |

|---|

| 申し込み可能年齢 | 原則として18才以上で、安定した収入のある方(高校生を除く) |

|---|

| 追加可能カード | ・ETCカード

・UnionPay(銀聯)カード |

|---|

三菱UFJカード 公式サイト

※1:グローバルポイントの金額相当額表記は、1ポイントあたり5円相当の商品に交換した場合です。交換商品により、換算額が異なります。

学生専用ライフカード |海外旅行・留学に行く時に最適

![学生専用ライフカードスペック表]()

| fa-thumbs-o-upメリット |

◎海外の利用分の3%が現金に還元される

◎最短2営業で発行してもらえるから急ぎの学生におすすめ

◎クレジットカードを使わなくても最高2,000万円の海外旅行保険が効く |

| fa-thumbs-o-downデメリット |

×限度額が30万円までと低め

|

おすすめポイント

- 年会費無料!基本ポイント還元率0.3%

- 18~25歳以下の学生限定クレジットカード

- 初年度ポイント1.5倍!誕生日月は3倍

- 海外ショッピングの3%をキャッシュバック

- 最高2,000万円保証の海外旅行保険が付帯

学生専用ライフカードは、海外旅行好き・留学に行く予定のある学生におすすめのクレジットカードです。18歳~25歳までの学生なら、だれでも申し込めます。※

※高校生の場合、進学予定であれば卒業年の1月1日~3月31日までの期間で申し込み可能

海外旅行・留学利用におすすめ

海外ショッピングの3%がキャッシュバックされる特典付帯。事前に申請をすると、海外ショッピング総額3%分の現金が、後日支払い口座に振り込まれます。

最高2,000万円の海外旅行傷害保険も付いているので、安心して海外旅行を楽しめるでしょう。

ポイントサービスも満載

年会費無料なうえ、初年度はポイント還元率が1.5倍に。誕生日月は毎年3倍になるなど、ポイントが貯まりやすいところも人気の理由です。

専門家のおすすめコメント

年間の利用総額次第で、翌年のポイント還元率が上がる「ステージ制」を採用していますよ。利用するほどお得になるのも魅力です。

学生専用ライフカードの総評

学生専用ライフカードの口コミ・評判

20代・女性(学生)

主に楽天市場でのネットショッピングを利用する機会が多いため、ライフカード運営のサイトを経由することで、獲得ポイントが2倍になり、とても便利です。

20代・男性(学生)

まず、誕生月についてはポイントが3倍になったのでとても嬉しかったです。また、各種スマホ決済にしっかりと対応していたので安心でした。

20代・女性(学生)

学校を卒業しても、そのまま無料で使い続ける事が出来ます。海外で使うと、利用総額の3%がキャッシュバックされて良かったです。卒業旅行で得しました。

20代・男性(学生)

自分が決められた金額を設定する事が出来て、金額上限を定める事が可能です。現金だけでなく、ワオンポイントにも還元されます。

20代・男性(会社員)

年会費永年0円であること、誕生月ポイントが3倍であることや、安心の保障サービスも全て0円で利用できることが、学生専用での恩恵を最大限に受けれる所であると実感しました。

学生専用ライフカードの総評

学生専用ライフカードは海外に行く機会が多い学生向けです。海外での利用で3%キャッシュバックになるのは学生専用ライフカードだけの特権。日本語サポートサービスもあるため、海外での万が一にも備えられます。

また誕生月で1.5%、入会後1年は0.75%還元です。国内利用であれば誕生月に利用が多い方にはおすすめですが、毎月の利用が平均的であれば他社カードの方がポイントが貯まる可能性が高いです。

| 年会費 | 永年無料 |

|---|

| 基本ポイント還元率 | 0.5% |

|---|

| 旅行保険 | 海外旅行

最高2,000万円 |

|---|

| 限度額 | 〜30万円 |

|---|

| 発行スピード | 最短2営業日 |

|---|

| 申し込み可能年齢 | 18歳以上 |

|---|

| 追加可能カード | ・ETCカード |

|---|

三井住友カード RevoStyle|学生限定で分割手数料もポイント還元

![三井住友カードRevoStyleスペック表]()

| fa-thumbs-o-upメリット |

◎大きな金額の決済をしても分割して支払える

◎限度額も大きめ

|

| fa-thumbs-o-downデメリット |

×リボ払いには手数料が発生するため、支払う金額は元より多くなる

×旅行保険が付帯していない |

おすすめポイント

- 年会費無料!

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・

Mastercard®タッチ決済でポイント最大7%還元※1 - リボ払い手数料の請求月はポイント2倍

三井住友カード RevoStyleは、対象店舗でポイントがお得に使えるクレジットカードです。

対象のコンビニ・飲食店でポイントがお得

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元に※1。

年会費が永年無料なので、ポイントをためてうまく活用できればお得な1枚といえるでしょう。

リボ払いで無理なく買い物できる

リボ払いとは

リボ払いとは、毎月一定の金額で返済しながら利用残高を減らしていく決済方法です。

学生とはいえ、旅行や買い物で大きな出費が重なる機会はあります。「翌月に一括で支払うのは厳しい…」といった状況に役立つのがリボ払いです。

大きな買い物をしても無理なく分割払いできるところが大きなメリットといえます。

ただし、毎月手数料込みの金額を返済するため使い過ぎには注意しましょう。

| 年会費 | 永年無料 |

|---|

| 基本ポイント還元率 | 最大1.0〜7%※1。 |

|---|

| 旅行保険 | × |

|---|

| 総利用枠 | 〜100万円 |

|---|

| 発行スピード | 最短3営業日 |

|---|

| 申し込み可能年齢 | 18歳以上(※高校生は除く) |

|---|

| 追加可能カード | ・ETCカード

・家族カード

・バーチャルカード |

|---|

三井住友カードRevoStyle 公式サイト

※1:※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

エポスカード|アプリで簡単にお金を管理

![エポスカードスペック表]()

| fa-thumbs-o-upメリット |

◎最短即日でクレジットカードを利用できる

◎公共料金だけでなく家賃も支払える |

| fa-thumbs-o-downデメリット |

×国内旅行保険は付帯していない

|

おすすめポイント

- 「EPOSポイントアップサイト」経由でポイント最大30倍

- スマホアプリが使いやすい

- 年4回「マルイウェブチャンネル」で10%OFFセールを開催

- 年会費無料

- 最高500万円の海外旅行保険が利用付帯

- 表面がナンバーレスのクレジットカード

エポスカードは年会費が無料なうえ、さまざまな特典が満載のクレジットカードです。

エポスカード優待店でポイントが貯めやすい

エポスカードの優待店ではポイントがザクザク貯まります。飲食店やアミューズメント施設など、豊富なジャンルが加盟しているところもポイントです。

上記以外にもたくさんのお店が加盟しています。学生が利用しやすいお店もたくさんあるので、ポイントを貯めやすいでしょう。

エポスアプリが使いやすい

また、利用状況はスマホアプリから簡単に確認できます。ポイント状況も一目でわかるので、ポイントを貯めるのが楽しくなるでしょう。

対応スマホ決済アプリが豊富なので、スマホ1台で買い物をしたい方にもおすすめです。

エポスカードの口コミ

エポスカードの口コミ・評判

20代・女性(学生)

ポイントアップという制度があり、よく利用する店舗を選んでポイントを稼いでいます。去年貯まったポイントでApple Watchを買いました。クレジット決済した中からポイントで払う感じですが期間が決まっており少々ややこしかったです。

10代・女性(学生)

エポスカードはまず入会費も年会費も無料なので気軽に作りやすいです。VISAマークがあるお店なら使えるのもいいですし、カードのデザインは様々なキャラクターとコラボしているので豊富です。デメリットとしてポイントの還元率が0.5%と低いことです。

10代・男性(学生)

大学生になり一人暮らしをするために家を借りる時に、このカードに口座を連携して引き落としできるということで作りました。クレジットカードなので、スマホとも連携してのカード決済やQUICPayでも利用できてとても便利です。

20代・男性(学生)

始めてマルイに洋服を買いに行った際に、勧められて作ったクレジットカードです。 学生でも審査通りやすく、利用しやすい点がいいですね。 誕生日月には、割引などもあり、買い物に行くきっかけにもなるのでお得に感じました。

20代・男性(学生)

学生でも作ることが出来て、コストパフォーマンスが本当に良いクレジットカードだなと私は思いましたし作って良かったと思います。

| 年会費 | 永年無料 |

|---|

| 基本ポイント還元率 | 0.5% |

|---|

| 旅行保険 | 海外旅行

最高500万円 |

|---|

| 限度額 | (審査により決定) |

|---|

| 発行スピード | 最短即日 |

|---|

| 申し込み可能年齢 | 18歳以上 |

|---|

| 追加可能カード | ・ETCカード

・プリペイドカード |

|---|

セゾンカードインターナショナル|ETCカード年会費無料・即日発行可能

![セゾンカードインターナショナルスペック表]()

| メリット |

◎年会費がかからないから気軽に持てる

◎ポイントの有効期限はずっと無期限

◎最短5分でカード番号を利用して買い物できる |

| デメリット |

×学生向けの特典があまりない

|

おすすめポイント

- 年会費無料!基本ポイント還元率0.5%

- 有効期限のない「セゾン永久不滅ポイント」が貯まる

- 表面ナンバーレスの安心・安全カード

- 最短5分で即日発行可能

- オンラインショッピングの補償が充実

セゾンカードインターナショナルは、年会費無料。基本ポイント還元率0.5%のクレジットカードです。

また、ETCカードも年会費無料。全国のセゾンカウンターに行けば最短即日でETCカードを発行してもらえます。

永久不滅ポイントが貯まる

貯まるポイントは、有効期限のない「永久不滅ポイント」になります。

ポイント

普段学業で忙しい学生でも、最大限にポイント利用が可能です。

貯まったポイントは200ポイントを900円分として買い物の支払いに使えます。安定した収入がまだない学生にとってうれしい特典といえるでしょう。

表面ナンバーレスで安心・安全

セゾンインターナショナルは、安心・安全の表面ナンバーレスです。

買い物や旅行、通学時など、なにかとクレジットカードを持ち歩く機会が多い学生の方でも、カード番号を盗み取られる心配なく利用できます。

デジタルカードなら、最短5分で即時発行可能。オンラインショッピングなら即日から利用することができますよ。

セゾンカードインターナショナルの口コミ

セゾンカードインターナショナルの口コミ・評判

20代・男性(学生)

魅力的に感じた点は、年会費がないことと、ポイントに有効期限がないことです。 細かい管理が苦手な性格なため、ポイントの管理などが出来ないのですが、このクレジットカードなら好きな時にポイントが使えるため、自分の性格にあっていました。

20代・男性(学生)

まず、ポイントの有効期限に関しては無かったので安心することができました。ただ、還元率については低かったので少し不満に感じました。

20代・女性(会社員)

年会費が永年無料なので、収入の無い学生でも気軽に発行する事が出来ます。また永久不滅ポイントは有効期限が無いので、失効を気にせず貯めておけるのが良いですね。

20代・女性(主婦)

年会費はかかりませんしとりあえず持っているだけでもいいと思います。カード型ではなくデジタルカードというのもあるので、スマホに入れることができてその点ではとても便利です。

20代・男性(会社員)

安心でスタンダードなカードの申し込みと、安全デジタルカードの申し込みの2つから申請できる点がすごく良いと思えました。また、家族カードとetcカード共に年会費無料なのが良かったと思いました。

| 年会費 | 無料 |

|---|

| 基本ポイント還元率 | 0.5% |

|---|

| 旅行保険 | × |

|---|

| 限度額 | (審査により決定) |

|---|

| 発行スピード | 最短5分 |

|---|

| 申し込み可能年齢 | 18歳以上 |

|---|

| 追加可能カード | ・家族カード

・ETCカード |

|---|

JALカード navi(学生専用)|在学中は年会費無料・マイル期限なし

![JALカードnavi(学生専用)スペック表]()

| fa-thumbs-o-upメリット |

◎外国語検定の合格時や卒業時にボーナスマイルがもらえる

◎在学中はマイルの期限なし

◎基本ポイント還元率が高いからポイントを貯めやすい |

| fa-thumbs-o-downデメリット |

×限度額が30万円までと低め

|

おすすめポイント

- 在学期間中の年会費無料!基本ポイント還元率1.0%

- 区間マイルを100%貯められる

- 在学中マイル有効期限無期限

- 入会搭乗&毎年初回搭乗ボーナスそれぞれ1,000マイル

- 外国語検定合格で500マイル

JALカード navi(学生専用)は在学期間中の年会費が無料。基本ポイント還元率1.0%のお得にマイルが貯まるクレジットカードです。

区間マイルを100%貯められる

JALカードツアープレミアム(年会費プラス2,200円)に無料登録ができ、区間マイルを100%貯められます。

ポイント

入会搭乗&毎年初回搭乗ボーナスとしてそれぞれ1,000マイルプレゼント。さらに卒業後もクレジットカードを継続すると2,000マイルプレゼントされます。

マイルを貯めたい学生にとくにおすすめのクレジットカードといえるでしょう。

在学中はマイル有効期限が無制限

通常マイルには有効期限がある場合がほとんどですが、JALカード navi(学生専用)は在学中マイルの有効期限が無期限になります。

貯めるだけ貯めてまとめて使うなど、学生のうちは使い方を豊富に選べるのが特徴です。

外国語検定に合格すると、ボーナスマイルが500マイルもらえますよ。

JALカード navi(学生専用)の口コミ

JALカードnaviの口コミ・評判

10代・女性(学生)

特典航空券が魅力的!通常の半額で利用できる特典航空券はとても便利。事前に計画を練る旅行に限らず、ちょっとしたことでここに行きたいなーと思い立った時に、すぐ予約して飛行機に乗れるのが良い。

10代・男性(学生)

カード作成時にもらえるマイルがかなり多く、買い物したときに付与されるマイルも通常のJALカードより多い。 語学の勉強のテストで一定以上の点数を取るとマイルがプレゼントされる仕組みもある。 でも、あまり飛行機に乗らない人には向いていないと思う。

20代・男性(学生)

まず、マイル特典については豊富だったので本当に良かったです。また、JAL関連サービスに関しても充実していたので安心でした。

20代・男性(会社員)

学生限定で、お得な特典が受けられるカードです。メリットとしては、マイルがたくさん溜まります。 年会費も無料のため、お金のない学生でも安心して作れることも大きなメリットだと感じます。 ホームステイなどに利用したいカードですね。

20代・女性(会社員)

JALに搭乗する際、スカイメイトというサービスがお得でした。また限度額が10~30万円と低めなので、保護者も安心して持たせる事が出来ます。

| 年会費 | 在学中無料 |

|---|

| 基本ポイント還元率 | 1.0% |

|---|

| 旅行保険 | 海外・国内旅行

最高1,000万円 |

|---|

| 限度額 | 10〜30万円 |

|---|

| 発行スピード | 約2〜3週間 |

|---|

| 申し込み可能年齢 | 18歳以上30歳未満の学生 |

|---|

| 追加可能カード | – |

|---|

イオンカードセレクト|高校卒業年度の1月以降から申し込める

![イオンカードセレクトスペック表]()

| fa-thumbs-o-upメリット |

◎バイトの給与振込にイオン銀行の口座を指定すれば毎月10ポイントもらえる

◎公共料金1件ごとに毎月5ポイント貯まるから一人暮らしの学生におすすめ

◎高校生でも卒業年度の1月1日以降なら申し込みできる |

| fa-thumbs-o-downデメリット |

×発行に約2週間かかるため急ぎの学生にはおすすめできない

|

おすすめポイント

- イオングループ対象店舗でポイント2倍

- キャッシュカード機能付きのクレジットカード

- 毎月20日・30日は「お客さま感謝デー」

- 給与振り込み口座に設定するだけで毎月10WAONポイント

- 公共料金の支払いで1件あたり5WAONポイント

イオンカードセレクトは、イオングループを利用する学生におすすめです。イオンやダイエー、マックスバリュなどで、食材や生活用品を購入している方もいるでしょう。

また、高校卒業年度の1月1日以降なら高校生でも申し込めるので、早くクレジットカードを持ちたい学生にもぴったりです。

イオングループ対象店舗でポイント還元率2倍

イオングループ対象店舗のポイントが2倍に。貯まったポイントは「1P=1円」として利用可能です。

毎月20日・30日は「お客さま感謝デー」なので、対象店舗の買い物代金が10%OFFになります。イオンシネマの映画チケットは700円引きです。

電子マネーWAONとしても利用できる

電子マネーWAONとしても利用できるので、お会計がスマートになります。

また、キャッシュカード機能もクレジットカード1枚に搭載。アルバイトの給与振り込み口座に設定すると、毎月10WAONポイントを獲得できます。年間120ポイント貯まってお得です。

一人暮らしの学生なら、公共料金の支払いで1件当たり5WAONポイントもらえますよ。

イオンカードセレクトの口コミ

イオンカードセレクトの口コミ・評判

20代・女性(学生)

ミニオンズのイオンカードを使用していますが、いつでも映画の優待があるので、イオンシネマをよく利用する人は持っていて損はないと思います。

20代・男性(学生)

イオンで学校帰りに買い物をすることが多く、便利だと考えてカードを作りました。 電子マネーWAONの機能、イオン銀行のキャッシュカード機能と、機能面も充実しているため、とても満足しています。

10代・女性(学生)

イオン系列店を利用するので、WAON POINTが効率良く貯まるのは嬉しいですね。学生なら収入0円でも審査に通りやすいので、気軽に発行する事が出来て良かったです。イオンシネマでの割引がお得です。

10代・男性(学生)

自分は現在大学生で初めてのクレジットカードを作りました。 大学2年生の頃に作りましたがはじめての自分でも作りやすかったのでお勧めです。

20代・女性(パート・アルバイト)

よくイオンモールに行くのでワオンカードと同期したカードを作りました。限度額は30万なので使い過ぎがないですし、学生時代はこれで十分でした。

| 年会費 | 永年無料 |

|---|

| 基本ポイント還元率 | 0.5% |

|---|

| 旅行保険 | × |

|---|

| 限度額 | (審査により決定) |

|---|

| 発行スピード | 約2週間 |

|---|

| 申し込み可能年齢 | 18歳以上 |

|---|

| 追加可能カード | ・ETCカード

・家族カード

・WAONカードプラス

|

|---|

ライフカード(デポジット型)|審査に通るか不安な学生におすすめ

![ライフカード(デポジット型)スペック表]()

| fa-thumbs-o-upメリット |

◎限度額分のお金を事前に払うから使い過ぎを防げる

◎ポイントが貯まりやすいサービスが豊富

|

| fa-thumbs-o-downデメリット |

×年会費が発生する

×限度額が低いため月10万円以上の決済はできない |

おすすめポイント

- 審査に不安がある学生でもOK

- 新規入会後1年間はポイント還元率1.5倍

- 誕生日月はポイント還元率3倍

- 海外旅行向けの特典が豊富

- ETCカードの発行が無料

ライフカード(デポジット型)は、審査に不安がある学生におすすめです。

審査に不安がある学生でもOK

デポジット型とは

デポジット型とは、事前に保証金を預ける方法です。利用限度額=デポジット金額になります。

事前に預けた保証金はクレジットカード解約時に返還されます。延滞や未払い金がない限り、全額返還さされるのでご安心ください。

利用限度額の範囲内なら通常のクレジットカードと同じように利用できます。過去にクレジットカードの審査に通らなかった方は、一度申し込んでみるとよいでしょう。

ポイントが貯まりやすい

ポイントが貯まりやすくなるところもポイントです。

ポイント

入会後1年間はポイント1.5倍、誕生日月は3倍。年間の利用金額に応じて翌年度のポイント還元率が上がります。

ネットショッピングもポイント還元率が上がるので、メインカードとして利用するのがおすすめです。

| 年会費(税込) | 5,500円〜22,000円 |

|---|

| 基本ポイント還元率 | 0.5% |

|---|

| 旅行保険 | 海外・国内旅行

最高1億円 |

|---|

| 限度額 | 3万/5万/10万円 |

|---|

| 発行スピード | 最短2営業日 |

|---|

| 申し込み可能年齢 | 20歳以上 |

|---|

| 追加可能カード | – |

|---|

楽天カード アカデミー|楽天学割自動付帯でポイント優待満載

![楽天カードアカデミースペック表]()

| fa-thumbs-o-upメリット |

◎基本ポイント還元率が高いからポイントを貯めやすい

◎学生限定で楽天ブックス・トラベルでポイント還元率アップ

◎卒業後は楽天カードに自動で切り替わる |

| fa-thumbs-o-downデメリット |

×海外旅行前にクレジットカードで旅行代金を払わないと補償が受けられない

|

おすすめポイント

- 楽天ブックス利用でポイント最大4倍

- 楽天トラベルによる高速バス利用でポイント最大3倍

- ゲーム・アプリの定額支払いでもポイントがつく

- 年会費永年無料

- 卒業後は楽天カードに自動切り替え

楽天カードアカデミーは、学生向けに作られた学生限定のクレジットカードです。大学卒業後は、楽天カードに自動で切り替わるので、新たに発行する手間もありません。

学割の楽天ポイントサービスが満載なのが、楽天カードアカデミーの大きな特徴です。

楽天ブックス利用でポイント最大5倍!書籍購入もお得に

楽天ブックスでは、本やコミック、書籍のダウンロード購入によりポイントが最大4倍になる楽天学割があります。

ポイント

本・雑誌・コミックのほかゲームやDVDの購入も可能。友達とのゲーム利用や話題になった映画作品のチェックに活用できるので、学生生活をより楽しいものにしてくれるでしょう。

ポイントが貯まりやすいので、書籍購入で勉強に役立てながらどんどん活用できる点も特徴です。

楽天トラベルでポイント最大3倍!学生ならではの思い出作りに

楽天カード アカデミーは最高2,000万円の海外旅行保険が付帯していますが、海外旅行が難しい、という場合も多いでしょう。

学生時代の思い出作りに、バス旅行でお得に楽しくポイント活用するのもよいかもしれません。

ポイント

楽天トラベルでは、高速バス予約での利用でポイントが3倍に。長期休暇による実家帰省時や高速バスでプチ旅行を楽しみたいときの利用にもおすすめです。

ただ、卒業後は楽天カードに自動で切り替わるので、学生限定の特典も受けられなくなります。

今だけのお得サービスを満喫するのにおすすめの1枚といえるでしょう。

楽天カードアカデミーの口コミ

楽天カードアカデミーの口コミ・評判

20代・女性(学生)

学生なので毎月それほどお買い物できる訳ではないですが、初年度や自分の誕生月はポイント数もアップするので、意外とポイントも貯める事が出来ました。

20代・女性(学生)

楽天カードアカデミーは利用可能額があるため、使いすぎてしまう心配が少ないところが良いと思います。 使うだけで楽天ポイントがたまるので、楽天ポイントをよく使う私には大変お得だと感じています。

20代・男性(学生)

楽天カードアカデミーは、初回には5,000円分ほどポイントを付与されるので、一見お得に感じました。しかしリボ払いなど、元金より増える支払い方法を、クレジットカードの中でも強く勧めてくる印象がありました。

20代・女性(学生)

学生向けに作られたクレジットカードのため、審査通りやすいです。 通常の楽天カードよりも、楽天ポイントが貯まりやすく、よく読書をするので、楽天ブックスで本をかうだけで、ポイントがどんどん貯まります。 使っていてお得だと感じますね。

20代・女性(学生)

楽天カードアカデミーカードの特徴として、ポイントの還元率が非常に高くなり、学割が効くので楽天市場や楽天関連での購入の際にポイントが非常に貯まるというメリットがあります。

| 年会費 | 永年無料 |

|---|

| 基本ポイント還元率 | 1.0% |

|---|

| 旅行保険 | 海外旅行

最高2,000万円 |

|---|

| 限度額 | 最高30万円 |

|---|

| 発行スピード | 約1週間〜10日前後 |

|---|

| 申し込み可能年齢 | 18歳以上28歳以下の学生 |

|---|

| 追加可能カード | ・ETCカード |

|---|

ANA VISAカード(学生用)|大学卒業時に2,000マイルプレゼント

![ANA VISAカード(学生用)スペック表]()

| fa-thumbs-o-upメリット |

◎フライトの予約で平均50%割引される

◎大学卒業時に2,000マイルがもらえる

◎卒業時も自動でANA VISAカードに更新 |

| fa-thumbs-o-downデメリット |

×限度額が最大30万円と低め

|

おすすめポイント

- 在学中年会費無料

- 大学卒業マイル2,000マイルプレゼント

- 「スマート U25」の利用でフライトの平均割引率50%以上

- 最高1,000万円の国内・海外旅行保険が自動付帯

- 入会&継続ごとにボーナスマイルそれぞれ1,000マイル

ANA VISAカード(学生用)は在学中年会費無料。ANAマイルが貯まる学生専用のお得なクレジットカードです。

大学卒業時に2,000マイルプレゼント

大学卒業時には、2,000マイルプレゼントのサービスがあります。自動でANA VISAカード(一般)に切り替えができるのもポイントの1つです。

そのほか、入会時に1,000マイル、継続時毎年1,000マイルがもらえるので、所有しているだけでどんどんマイルが貯まっていくお得な1枚となっています。

スマートU25で割引サービスが受けられる

「スマート U25」の利用が可能。当日空席があれば平均割引率50%以上でフライトの予約を取れます。

さらに、入会&毎年クレジットカード継続ごとにボーナスマイルとしてそれぞれ1,000マイルを加算。旅行好きの学生にとってうれしい特典です。

最高1,000万円の国内・海外旅行傷害保険も付帯。安心して海外旅行できますよ。

ANA VISAカード(学生用)口コミ

ANA VISAカードの口コミ・評判

20代・女性(学生)

春休みに長期で海外旅行に行ってから、便利に使い続けてます。周りの友達にも学生カード持ってる子が多くて、現金払いはダサイみたいなとこもあるので重宝してます。海外に行ったときに買物した分のキャッシュバックは、すごい!こんなに!って感じでした。

20代・男性(学生)

無理なく現金以外で気軽に購入できることが可能なカードです。学生や社会人関係なく月に使う金額を決めてやりくりすることは可能です。その上、ワオンポイントにも使えるので現金以外にも活用する事が気軽にできます。必要な時にいつでも使える事が便利です。

10代・女性(学生)

在学している期間であれば年会費が無料になるので、アルバイトをしていない学生でも気楽に入会できます。所持だけで毎年1000ポイントもらえるのもとてもいいです。

20代・男性(学生)

学生でもカードを利用したい、そんな時にオススメのクレジットカードです。 主な利用目的はショッピングや飲み代に利用してます! とりあえず年会費がかからないため、その点が魅力的に感じて作りました。

20代・男性(学生)

U25利用時のマイル積算率100%が魅力的で発行しました。ボーナスマイルやプレゼントマイルなどは正直な所失効しそうな方が多そうな付与仕様です。 また学生カード設定になると自動的に限度額30万円以下になる為多少使いずらい所があります。

| 年会費 | 在学中無料 |

|---|

| 基本ポイント還元率 | 0.5% |

|---|

| 旅行保険 | 海外・国内旅行

最高1,000万円 |

|---|

| 限度額 | 10万〜30万円 |

|---|

| 発行スピード | 最短3営業日 |

|---|

| 申し込み可能年齢 | 18歳以上 |

|---|

| 追加可能カード | ・ETCカード |

|---|

学生専用Barbieカード|留学したい学生にうれしい1枚!

![学生専用Barbieカードスペック表]()

| fa-thumbs-o-upメリット |

◎クレジットカードを一切使わなくても海外旅行保険が適用される

◎海外でのクレジットカード決済分3%をキャッシュバック

◎年会費がかからないから負担になりにくい |

| fa-thumbs-o-downデメリット |

×限度額が低め

|

おすすめポイント

- 年会費無料!基本ポイント還元率0.5%

- 在学期間中は最大2,000万円の海外旅行傷害保険が自動付帯

- 携帯料金決済で毎月Amazonギフト券500円分が当たる

- 海外で利用した金額の3%を年間最大10万円までキャッシュバック

- 利用額2,000円以上で翌月抽選でBarbieグッズが当たる

学生専用Barbieカードは年会費無料。Barbieのデザインが可愛い学生専用クレジットカードです。

最大2,000万円の海外旅行保険が付帯

在学中は最大2,000万円の海外旅行傷害保険が自動付帯します。旅行好きの学生にとっては魅力的な特典といえるでしょう。

海外でクレジットカードを利用した場合、利用金額の3%が年間最大10万円までキャッシュバックされます。

携帯料金の支払いでAmazonギフト券がもらえる

携帯料金をクレジットカードで支払うと、毎月抽選でAmazonギフト券500円分プレゼントがもらえるのも特徴です。

ポイント

携帯料金は毎月必ず支払いが必要な場合が多いですが、エントリー&カード利用でだれにでもギフト券をもらえるチャンスがあります。

安定した収入がない学生にとって、買い物に利用できる特典が多いのは大きなメリットの1つといえるでしょう。

さらにクレジットカード利用額2,000円以上で翌月抽選でBarbieグッズが当たりますよ。

| 年会費 | 永年無料 |

|---|

| 基本ポイント還元率 | 0.5% |

|---|

| 海外旅行 | 海外旅行

最高2,000万円 |

|---|

| 限度額 | 〜30万円 |

|---|

| 発行スピード | 最短2営業日 |

|---|

| 申し込み可能年齢 | 18歳以上25歳未満の学生 |

|---|

| 追加可能カード | ・家族カード

・ETCカード |

|---|

三菱UFJカード VIASOカード

![三菱UFJカードVIASOカードスペック表]()

おすすめポイント

- 新規入会で最大10,000円をキャッシュバック

- 手続き不要で自動キャッシュバック

- ポイント優待サイト経由でネットショッピングするとポイント最大25倍

- 年会費永年無料!

三菱UFJカード VIASOカードは「三菱UFJニコス株式会社」が発行している18歳以上から申し込み可能なカードす。年会費も永久無料です。

ポイント

三菱UFJカード VIASOカードはカード使用後に貯まったポイントを自動的に現金に戻してくれる、オートキャッシュバック機能が付いているところが特徴です。

手続き不要で貯まったポイントを使うことができるので便利ですね。

携帯電話やインターネット、ETCを利用するとポイントは2倍※貯まる上に、専用のネット通販ポータルサイトを経由してネットショッピングをすると最大で25倍のポイントが貯まります。

※1 携帯電話・PHSのご利用料金(NTTドコモ、au、ソフトバンク、ワイモバイル) 注:ご利用内容によっては、一部対象外となる場合があります。

※2 インターネットプロバイダーのご利用料金(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net) 注:ご契約内容によっては、一部対象外となる場合があります。

※3 ETCマークのある全国の高速道路、一般有料道路の通行料金

| 年会費 | 永年無料 |

|---|

| ポイント還元率 | 0.5%~1.0% |

|---|

| 国際ブランド | Mastercard |

|---|

| 審査可能年齢 | 18歳以上でご本人または配偶者に安定した収入のある方

または18歳以上で学生の方(高校生を除く) |

|---|

| 主な付与保険 | 海外旅行損害保険、ショッピングパートナー保険サービス |

|---|

| 追加可能カード | ・ETCカード

・家族カード

・銀聯カード |

|---|

ソラチカカード

![ソラチカカードスペック表]()

おすすめポイント

- 「PASMO」機能搭載

- 3つのポイントがたまる

- JCBだから安心して利用可能

ソラチカカードとは「JCB」が発行している「PASMO」と「クレジットカード」の機能が1枚で利用できるカードです。

通学で「PASMO」を使っている学生にとってはそのカードを持っているだけで支払いができるので便利ですね。

年会費は初年度無料、2年目からは一定の費用がかかります。

ポイント

しかし、年会費よりも多い継続ボーナスが毎年付与されるので、年会費は実質無料といえるでしょう。

さらに、ソラチカカードを利用すると以下

3つのポイントが貯まります。

ソラチカカードで貯まる3つのポイント

- Oki Dokiポイント:JCBカードの毎月の利用合計金額1,000円ごとに1ポイント、定期券を購入した際

- ANAのマイル:入会、搭乗、継続

- メトロポイント:東京メトロの乗車、PASOMO電子マネーの利用

ひとつのカードで様々なポイントが貯められてお得です。

| 年会費 | 初年度:無料 二年目以降:税込2,200円 |

|---|

| ポイント還元率 | 0.5% |

|---|

| 国際ブランド | JCB |

|---|

| 審査可能年齢 | 満18歳以上(高校生は除く) ※未成年の方は親権者の同意が必要です |

|---|

| 主な付与保険 | 国内空港傷害保険/海外旅行保険 |

|---|

| 追加可能カード | ・ETCカード

・家族カード |

|---|

リクルートカード

![リクルートカードスペック表]()

おすすめポイント

- 基本還元率が1.2%の高還元率

- リクルートサービスの利用で最大4.2%還元

- JCB限定!新規入会+カード利用で最大6,000円分プレゼント※1

リクルートカードは、一切の特典付与がない状態の基本還元率が1.2%という高い水準を誇るクレジットカード。18歳以上であれば学生でも申し込みが可能です。

ポイント

日常の買い物だけでなく、光熱費や携帯電話料金の支払いにも1.2%の還元が適用されるため、特に一人暮らしの学生や友達と長電話をすることが多い学生にとってお得なカードといえるでしょう。

リクルートカードで貯まるリクルートポイントは、1ポイント=1円として利用することができます。また、Pontaポイントやdポイントなどへの交換ができたり、Amazonでの買い物にも利用できたりするため、ポイントの使い道には幅広い選択肢があります。

国際ブランドのJCBを選んだ場合、新規入会とカードの利用で最大6,000円分のポイントがプレゼントされるキャンペーンが、終了日未定で実施されていますよ※1。

※1 一部ポイントはカード発行完了後、期間内にマイページでの受取操作が必要です。年会費無料のリクルートカード(JCB)で新規入会された方が対象です。

| 年会費 | 永年無料 |

|---|

| ポイント還元率 | 1.2%〜4.2% |

|---|

| 国際ブランド | Visa

JCB

Mastercard |

|---|

| 審査可能年齢 | 18歳以上(高校生を除く)の方 |

|---|

| 主な付与保険 | 海外旅行損害保険、国内旅行傷害保険、国内・海外ショッピング保険 |

|---|

| 追加可能カード | ・ETCカード

・家族カード |

|---|

dカード

![dカードスペック表]()

おすすめポイント

- 年会費永年無料で基本還元率が1.0%

- dカード特約店、dポイント加盟店での利用でポイントアップや割引

- 最短5分で審査完了※1

dカードは、一切の特典付与がない状態の基本還元率が1.0%の高還元率クレジットカード。高校生を除き、満18歳以上であれば学生でも発行が可能です。

dカードは、dポイント特約店や加盟店で利用すると、2倍以上のdポイント獲得や割引が受けられるのがメリットです。

ポイント

また「dカードポイントモール」を経由するだけで、Amazonや楽天などの大手オンラインストアでの買い物が、.5〜10.5倍のポイント獲得が可能になります。

さらにdカードのメリットは、ポイントの3重取りが可能なことです。d払いにdカードを設定すれば0.5%の還元、d払い・dポイント対応店舗でdポイントカードを提示すれば最大1.0%の還元、さらにd払いで決済を行うことで、0.5%の還元です。

審査は最短で5分で完了し、スマホ決済できるので、今すぐクレジットカードを使用したい学生におすすめですよ。

※1 お申込み時に引き落とし口座の設定が完了している必要がございます。

上記を満たしている場合であっても、お客さまのお申込み状況によっては審査に数日お時間がかかる場合がございます。

| 年会費 | 永年無料 |

|---|

| ポイント還元率 | 1.0%~4.0% |

|---|

| 国際ブランド | Visa

Mastercard |

|---|

| 審査可能年齢 | 満18歳以上であること(高校生を除く) |

|---|

| 主な付与保険 | 海外旅行損害保険、国内旅行傷害保険、国内・海外ショッピング保険 |

|---|

| 追加可能カード | ・ETCカード

・家族カード |

|---|

PayPayカード

![PayPayカードスペック表]()

おすすめポイント

- 1,200万会員を突破※1

- カード利用+条件達成で毎月最大1.5%が付与※2

- ナンバーレスカードのためセキュリティ面で安心

PayPayカードは、年会費が永年無料で利用できるクレジットカード。高校生を除く日本国内在住の満18歳以上の方で、本人または配偶者に安定した継続収入がある方が申し込み可能です。

一切の特典付与がない状態の基本還元率は1.0%ですが、カード利用+条件を達成することで毎月最大1.5%が付与されます。

ポイント

また、Yahoo!ショッピングやLOHACOでの買い物なら、最大5%のポイント還元が受けられるので、ネットショッピングがもっとお得に楽しめるでしょう。

PayPayカードの券面は番号の記載がない「ナンバーレスカード」となっています。そのためセキュリティ面で安心なのもメリットの1つ。なおカード番号はPayPayアプリ上で簡単に確認できるので、手間もかかりません。

利用のたびにリアルタイムで通知が届くため、不正利用があった場合もすぐに気づくことができます。

※1 2024年6月末時点の「PayPayカード」および「PayPayカード ゴールド」の有効会員数

※2 PayPayカードのご利用金額200円(税込)ごとに1%のPayPayポイントがもらえます。最大1.5%もらうにはPayPayカードをPayPayアプリに登録が必要です。また、家族カードのご利用で貯まるポイントは原則本会員に付与されますが、家族カードをPayPayアプリに登録した場合、家族会員に付与されます。

| 年会費 | 永年無料 |

|---|

| ポイント還元率 | 1.0%〜5.0% |

|---|

| 国際ブランド | Visa

JCB

Mastercard |

|---|

| 審査可能年齢 | 日本国内在住の満18歳以上(高校生除く)の方 |

|---|

| 主な付与保険 | ー |

|---|

| 追加可能カード | ・家族カード

・ETCカード |

|---|

au Payカード

![au PAYカードスペック表]()

おすすめポイント

- au PAY ポイントアップ店での利用で還元率がアップ

- 新規入会特典で合計最大5,000Pontaポイントプレゼント

- 「au PAY カードお支払い割」が適用!au・UQモバイルユーザーがお得

au Payカードは、年会費が永年無料で利用できるクレジットカード。高校生を除く満18歳以上の方で、本人または配偶者に定期的な収入がある方であれば申し込むことができます。

利用金額100円(税込)ごとに1 Pontaポイントが還元され、さらに「au Payポイントアップ店」を利用することで、還元率が最大7.0%にまでアップします。

ポイント

また、au Payカードは新規入会特典も充実しており、合計で最大5,000 Pontaポイントがプレゼントされるキャンペーンも終了日未定で実施中です。

さらにショッピングや旅行時にも安心して利用できる保証が付帯。

たとえば、「海外旅行あんしん保険」は海外200ヶ国以上での利用をカバーし、「お買物あんしん保険」は購入した商品の損害を保証してくれるため、旅行やショッピングを頻繁に行う学生におすすめです。

auやUQモバイルを利用している方は、au Payカードで携帯料金を支払うことで、毎月の利用料金が割引される「au PAY カードお支払い割」が適用されます。

| 年会費 | 永年無料 |

|---|

| ポイント還元率 | 1.0%~7.0% |

|---|

| 国際ブランド | Visa Mastercard |

|---|

| 審査可能年齢 | 満18歳以上(高校生を除く) |

|---|

| 主な付与保険 | 海外旅行損害保険、国内・海外ショッピング保険 |

|---|

| 追加可能カード | ・ETCカード ・家族カード |

|---|

JP BANK VISAカード ALente(アレンテ)

![JP BANK VISAカードALenteスペック表]()

おすすめポイント

- 18歳〜29歳限定のカード

- ゆうちょキャッシュカードと1枚にすることも可能

- タッチ決済対応でスピーディーな支払いが可能

JP BANK VISAカード ALenteは、高校生を除く18歳〜29歳向けに作られた、ゆうちょ銀行のクレジットカード。初年度の年会費が無料で、翌年度以降も年に一度の利用で引き続き無料で利用できます。

JP BANK VISAカード ALenteは、ポイント還元率が高くなる仕組みが豊富に用意されているのが特徴です。入会後3ヶ月間はポイントが通常の3倍となるほか、海外のVisa加盟店で利用する際もポイントが3倍になります。

ポイント

さらに、Amazonやファミリーマート、イオングループなどの提携店舗での利用時にも3倍のポイント還元が受けられます。

また、すでにゆうちょ銀行のキャッシュカードを保有している方は、クレジット機能を追加することも可能です。キャッシュカードとクレジットカードを一体化することで、財布の中のスペースを有効活用できるのも大きなメリットです。

JP BANK VISAカード ALenteは、タッチ決済にも対応してるので、Visa加盟店の端末にカードをかざすだけでスピーディーに決済が完了します。

| 年会費 | 1,375円(税込)※初年度無料。年1回のショッピング利用で翌年無料。 |

|---|

| ポイント還元率 | 0.5%~5.0% |

|---|

| 国際ブランド | Visa |

|---|

| 審査可能年齢 | 高校生を除く満18歳以上、29歳以下の方 |

|---|

| 主な付与保険 | 海外旅行損害保険、国内・海外ショッピング保険 |

|---|

| 追加可能カード | ・家族カード

・ETCカード |

|---|

セゾンパール・アメリカン・エキスプレス・カード

![セゾンパール・アメリカン・エキスプレス・カードスペック表]()

おすすめポイント

- QUICPayの利用で2%還元

- 申込みはオンラインで完結※1で最短5分でデジタルカードを発行

- 新規入会で8,000円相当のポイントをプレゼント

セゾンパール・アメリカン・エキスプレス・カードは、18歳以上の方が利用できるクレジットカード。大学生はもちろん、高校卒業を控えた3年生も対象としており、卒業直前の2月から3月にかけて入会を受け付けています。

そのためこれから新生活をスタートする学生におすすめのクレジットカードです。

ポイント

一切の特典付与がない状態の基本還元率は0.5%と平均的ですが、QUICPayを利用することで最大2%相当の還元が受けられるため、日常の支払いでもお得に活用できます。

また申し込みはオンライン完結が可能で、セゾンカード会員であれば、申し込みから最短5分でカード番号がアプリに発行されます。すぐに利用できるので、急な出費にも対応可能です。

さらに、新規入会者には最大8,000円相当の永久不滅ポイントが付与されるキャンペーンも、終了日未定で実施中です。

※1 オンラインによるご本人確認もしくはオンライン口座の情報入力でご登録が可能です。

| 年会費 | 1,100円(税込)※初年度無料。前年度に1円以上利用で翌年度も無料 |

|---|

| ポイント還元率 | 0.5%〜2.0% |

|---|

| 国際ブランド | American Express |

|---|

| 審査可能年齢 | 18歳以上 |

|---|

| 主な付与保険 | ー |

|---|

| 追加可能カード | ・ETCカード

・家族カード |

|---|

ビックカメラSuicaカード

![ビックカメラSuicaカードスペック表]()

おすすめポイント

- ビックポイント、View・JCB/VISA、Suica機能付きのカード

- 初年度年会費無料、翌年以降も1回の使用で無料

- Suicaへのチャージで1.5%ポイント貯まる

ビックカメラSuicaカードは、ビックポイント、View・JCB/VISA、そしてSuica機能が一体化した多機能なクレジットカード。高校生を除く、日本国内在住の18歳以上が申し込み可能です。

当カードを利用してモバイルSuicaへのチャージやオートチャージを行うと、1.5%のポイントが貯まります。また、チャージしたSuicaを使ってビックカメラで買い物をすると、さらに10%分のビックポイントが付与されるため、合計で最大11.5%のポイント還元が受けられます。

ポイント

家電や日用品の購入時に大きな節約効果が得られるのはメリットでしょう。

そのため一人暮らしを始める学生の方におすすめ。新生活をスタートするにあたって、ビックカメラで家電製品や生活必需品を購入すれば、最大限のポイント還元を受けられるので、初期費用を抑えることができます。

年会費は524円(税込)と非常にリーズナブルで、さらに初年度は年会費無料となっています。また年1回のクレジットカード機能を利用すれば翌年度も無料となるので、コストを最小限に抑えながらカードを保有することができますよ。

| 年会費 | 524円(税込)※初年度無料。年1回クレジットカード機能利用で次年度無料 |

|---|

| ポイント還元率 | 1.0〜11.5% |

|---|

| 国際ブランド | JCB

Visa |

|---|

| 審査可能年齢 | 日本国内在住の18歳以上(高校生を除く) |

|---|

| 主な付与保険 | 海外旅行損害保険、国内旅行傷害保険 |

|---|

| 追加可能カード | – |

|---|

P-oneカード<Standard>

![P-oneカード<Standard>スペック表]()

おすすめポイント

- 自動で請求時に1%OFFになる

- デザインは6種類と豊富

- 新規入会特典でカードキャッシング30日間無利息サービス

P-oneカード<Standard>は、年会費無料で利用できるクレジットカード。18歳以上であれば申し込みができ、高校生でも卒業年度の1月以降からWebのみ申し込みが可能です。

当カードの大きな特徴は、請求時に自動で1%OFFとなる特典がついている点です。日常的に使用する電話代や公共料金、国民年金保険料なども自動的に1%割引されるため、特定の条件に縛られることなく、常にお得さを実感できます。

ポイント

ポイント還元とは異なり、ポイントを貯めてから使い道に困ったり、ポイントを消失させたりする心配がありません。

また、P-oneカード<Standard>はシンプルでスタイリッシュなデザインが特徴。選べるカラーは6種類あるので、好みに合わせて選ぶことができます。

新規入会後、初めてカードキャッシングを利用する場合、初回利用日から30日間は利息が0円となる特典もあります。

| 年会費 | 無料 |

|---|

| 割引率 | 1.0% |

|---|

| 国際ブランド | Visa Mastercard

JCB |

|---|

| 審査可能年齢 | 18歳以上※高校生の方は、卒業年度の1月よりWebでのみお申込みいただけます。 |

|---|

| 主な付与保険 | ー |

|---|

| 追加可能カード | ・ETCカード

・家族カード |

|---|

コンテンツの誤りを報告する

学生向けクレジットカードの選び方

![学生向けクレジットカードの選び方]()

学生向けクレジットカードを選ぶ際のポイントとして、以下の内容を検討していくのが良いでしょう。

選ぶポイント

- 年会費の有無

- ポイント還元率

- 学生用の特典

- クレジットカードの機能

- 支払い方法の変更

- 将来的にランクアップできる

- 国際ブランド

- キャッシュレス決済アプリとの組み合わせ

- マイルの貯まりやすさ

- 大学提携カードの検討

学生向けクレジットカードでも、得られるポイントなどをあらかじめ知っておくと、ポイントを貯めてよりお得に利用できるケースが増えます。

また、学生向けクレジットカードは将来的に得られるカードを踏まえて検討していくことが重要です。

ここからは、学生向けクレジットカードの選び方を詳しく説明します。

年会費の有無

学生は、年会費無料のクレジットカードを持つことをおすすめします。

当サイトでは、学生を対象にクレジットカードに関するアンケートを実施。クレジットカードを選んだ決め手について聞いてみました。

![学生に聞いた!クレジットカードを選んだ決め手]()

アンケート調査の詳細はこちら

| 総数 | 割合 |

|---|

| n | 141 | 100.0% |

|---|

| よく行くお店がポイント提携店だった | 29 | 20.6% |

|---|

| 特典がよかった | 49 | 34.8% |

|---|

| 学生でも申し込めるクレジットカードだった | 56 | 39.7% |

|---|

| 年会費が無料 | 67 | 47.5% |

|---|

| 付帯保険の充実度 | 19 | 13.5% |

|---|

| デザインが可愛かった | 21 | 14.9% |

|---|

| 友人に勧められた | 7 | 5.0% |

|---|

家族に勧められた

| 24 | 17.0% |

|---|

| その他 | 7 | 5.0% |

|---|

>>ゼロメディア独自アンケート詳細はこちら

クレジットカードを選んだ決め手として、「年会費無料であること」と答えた学生が最も多かったです。維持費がかからないことは、学生にとって重要ポイントといえるでしょう。

また、無料なら利用分以外の負担がないうえ、有料のクレジットカードは収入がないor低いと審査に通らない可能性が高いためです。

ポイント

年会費無料のクレジットカードでも、学生向けであれば充実感のあるサービスを受けられます。

初めてクレジットカードを発行してみたはいいものの「想像していたより利用する機会がない」ということも起こりかねません。

年会費無料のクレジットカードなら、利用しても利用しなくても費用がかからないためおすすめです。

損することなくクレジットカードを持つことができますよ。

ポイント還元率

学生向けクレジットカードも、ポイント還元率はしっかり確認していかなければならない要素となります。

ポイント還元率が低いカードを利用していると、還元されるポイントがあまり多くならないため、特典などを満足に得られなくなってしまいます。日々の支出で少しでも多くのポイントを獲得することが、長期的なお得感を増やすためのコツです。

ポイント

少しでも得られるポイントを増やしていくことがお得感を増やすためのポイントです。

ポイントを還元させていくためには、還元率1.0%を目安としてカードを選んでいくことがおすすめです。

還元率が高ければ高いほど、得られるポイントは増えていくため、まずは獲得できるポイントの多いカードを狙ってみましょう。

還元率が低めに設定されているカードは、特典などを得られるかどうかで判断してみましょう。

学生用の特典

学生用にどれだけ特典が用意されているのか、しっかり確認するものポイントです。

学生用クレジットカードの場合はさまざまな特典が用意され、利用できる特典は積極的に利用していくことをおすすめします。

ポイント

一般カードには学生用の特典が用意されていない傾向があるため、一般カードを選ぶ際は特典の有無をチェックしてください。

用意されている特典が多ければ多いほど、学生はお得感を得られやすくなっていきます。

一方で学生用の特典が少ないカードは、使ってもお得感を得られなくなってしまうため、思っていたようなメリットを得られないこともあります。

少しでも特典が多いとされているカードに狙いを絞って考えてみましょう。

クレジットカードの機能

クレジットカードが保有している機能についてもしっかり見ておくことをおすすめします。

まずは海外旅行傷害保険などをチェックして、旅行をしたときに補償されるものがしっかり用意されているかなどを確認しておきましょう。

ポイント

旅行する際には傷害保険が重要になります。海外旅行の際は傷害保険の金額を見ておくことをおすすめします。

また、買い物を保証してくれるサービスであるショッピング保険も機能として用意されています。

ショッピング保険が適用されているクレジットカードは、、買ったばかりの商品を壊してしまった場合や盗難にあった場合に補償される便利なカードです。

ショッピング保険が搭載されているカードを選んでおけば、学生でも買い物のリスクを減らせるようになっていきます。

将来的にランクアップできる

将来的にランクアップできるクレジットカードなのかどうかも考えていくことが重要です。

学生用カードを選んだ場合には、将来的にカードが切り替わり、どのようなカードに切り替わるのかしっかり見ておくことをおすすめします。

注意点

中には学生用カードからゴールドカードへの切り替えをしているカードもありますが、ゴールドカードは年会費がかかってしまう場合もあります。

年会費の負担を減らしたいという方は、年会費無料の一般カードへ切り替えられるものがおすすめです。

一般カードへの切り替えができるクレジットカードは、学生用カードを利用し続けられるメリットを得られるようになります。

学生用カードを選ぶ際は、今後切り替えのタイミングで持つクレジットカードの情報をしっかり見ておきましょうね。

国際ブランド

クレジットカードの国際ブランドから選ぶのも一つの方法です。選ぶブランドによって、利用できる店舗や地域、特典内容も異なるので、用途に合わせて選びましょう。国際ブランドには主に以下5つの種類があります。

| 国際ブランド | 特徴 | 加盟店数 |

|---|

| JCB | 日本発祥のクレジットカード。海外での日本人サポートが充実。 | 4,600万 |

|---|

| Visa | アメリカ方面に強い国際ブランド。知名度・シェア率が高い。 | 1億3,000万 |

|---|

| Mastercard | ヨーロッパ圏に強い国際ブランド。Visa同様シェア率が高い。 | 1億3,000万 |

|---|

| American Express | ステータスが高く、特典や優待が充実している。 | 1億1,900万 |

|---|

| Diners Club | ステータスが高く、優待サービスが充実している。 | 5,100万 |

|---|

このように、それぞれのブランドには独自の特徴があります。利用目的で選ぶか、自分が普段利用している店舗に対応している国際ブランドから選ぶとよいでしょう。

ポイント

たとえば、日本国内での利用がほとんどであれば、対応店舗の多いJCBが便利ですし、海外旅行や留学を考えている場合は、VisaやMastercardを選ぶのがおすすめです。

なおAmerican ExpressやDiners Clubのようなステータスカードは発行条件が厳しいため、学生で収入がない場合、審査を通過するのは難しいでしょう。

ただしAmerican Expressの提携カードであれば発行できるカードもあります。

出典:グローバル決済ネットワーク別 加盟店数 -Mastercard®

キャッシュレス決済アプリとの組み合わせ

キャッシュレス決済アプリとの連携が可能かどうかも、クレジットカードを選ぶ際に重要なポイントの1つです。連携させることで、日常の支払いがさらにスムーズになります。

キャッシュレス決済アプリとは、クレジットカードをスマホに登録し、支払いを簡単に済ませることができる便利なアプリです。たとえば、Apple PayやGoogle Payなどのアプリにクレジットカードを登録しておけば、スマホをかざすだけで支払いが完了します。

ポイント

この機能があれば、カードを持ち歩く必要がなくなるので便利です。さらに、クレジットカードによっては、キャッシュレス決済のポイントとクレジットカードのポイント、両方を獲得できるプログラムが提供されています。

たとえば、普段d払いを利用している方は、対象店舗での使用で支払い額200円(税込)につき1ポイントを獲得していると思いますが、d払いの支払い方法をdカードに設定することで、100円(税込)につきさらに0.5ポイントが加算されます。

つまり、200円の支払いにつき合計2ポイントが貯まり、還元率が1%にアップするのです。

このように、日常的に利用しているキャッシュレス決済アプリと相性の良いクレジットカードを選ぶことで、よりお得な買い物が可能になります。

マイルの貯まりやすさ

飛行機を頻繁に利用する学生の方は、マイルの貯まりやすさから選ぶのも1つの方法です。マイルを貯めておけば、航空券の購入や座席のアップグレードなどが可能になるので、旅行の楽しみが広がるだけでなく、経済的にもメリットが得られます。

特に、マイルの還元率が高いクレジットカードを選ぶことで、効率よくマイルを積み立てることができるでしょう。

ポイント

またマイルが貯まりやすいクレジットカードのなかには、通常の利用によるマイル獲得に加えて、ボーナスマイルが付与されるものもあります。

たとえば、JALカード navi(学生専用)では、外国語検定の合格時や卒業時にボーナスマイルがもらえるので、より効率よくマイルを貯められるでしょう。

大学提携カードの検討

現在、通っている大学によっては、その大学と提携したクレジットカードが発行されている場合があります。これらの「大学提携カード」は、クレジットカード会社と大学が共同で提供しているもので、学生生活に役立つ特典が多数含まれているのが特徴です。

大学提携カードの申し込み条件はカードごとに異なりますが、一般的にはその大学の在学生や卒業生が対象となっていることが多いです。たとえば以下のようなカードがあります。

大学提携カード

- 早稲田カード

- 慶應カード

- 明治大学カード

- 専修大学Visaカード

これらの大学提携カードは、一般的なクレジットカードと比較して利用限度額が低めに設定されている場合が多いので、使い過ぎの心配を減らし、安全にカードを利用できるメリットがあります。

大学提携カードが発行されてる大学に通っている方は検討してみるとよいでしょう。ただし一般的なクレジットカードと比較すると、ポイント還元率が低めに設定されている場合があります。

そのため、ポイント還元を重視する方は、他の選択肢と比較して判断しましょう。

学生でもクレジットカードの審査は通る?審査難易度はどれくらい?

学生でもクレジットカードの審査は通過できます。

学生用とされているクレジットカードが用意されていることに加えて、条件さえしっかり整えれば学生でもクレジットカード審査を通過できます。

ポイント

学生用の場合は審査基準が大幅に緩和されるようになっており、比較的審査を通過しやすい状況といえます。

学生用クレジットカードは、収入がなくても返済できる状況を確保できる人がいれば、審査を通過できるケースが多くなっています。

もちろん収入を持っている方は安心して申し込みできますが、収入が仮になくても返済できる環境が整っていれば、審査は通過できる場合があります。

学生用のクレジットカードは審査基準があまり厳しいものではありませんので、比較的審査を通過しやすい傾向がありますよ。

18歳・19歳でも親の同意なしにクレジットカード発行が可能

2022年4月1日以前は、成人年齢が20歳からだったため、20歳以上でなければ、クレジットカードを発行することはできませんでした。

しかし、2022年4月1日より施行された法律改正により、成人年齢が20歳から18歳に引き下げられました。この改正により、18歳以上の方は、原則として親権者の同意なしにクレジットカードを発行できるようになっています。

ポイント

そのため大学生や専門学生といった18歳を超える方は、クレジットカードを発行しやすくなりました。

ただし高校生の場合、18歳になっていてもクレジットカードを発行できないケースもあるので注意しましょう。高校生が発行できるクレジットカードの場合は、高校を卒業する年の1月以降であれば、申し込みが可能なカードが多いです。

学生でも一般カードを保有できる

一般カードでも学生が審査を通過できる可能性はあります。

一般カードの場合、収入面での問題を解決できる場合には、学生でも利用可能枠を設けて審査を通過できる可能性があります。

ポイント

一般カードは学生カードよりも利用可能枠が増える可能性もありますが、基本的には利用可能枠は低めに設定されています。

クレジットカードを狙っている方は、まず収入を確保して審査を通過できる環境をしっかり整えておく必要があります。

また、審査を通過するためには信頼性が最も重要になっていきますので、少しでも信頼性を確保できるようにしておきましょう。

信用できる情報をしっかり提供できるようになっていれば、クレジットカードの審査は通過しやすくなっていきます。

申込時の情報は正直に正確に入力しよう!

クレジットカードの申し込み時には、必ず正直かつ正確な情報を入力するようにしましょう。

審査に通りたいからといって、学生であるにもかかわらず「社会人」と偽ったり、収入がないのに「アルバイト収入がある」と虚偽の報告をしたりすることは避けてください。このような虚偽の申告は必ずバレます。

注意点

そして発覚した場合、信用情報に傷がつき、審査に通過できないだけでなく、将来的に他のクレジットカードやローンの申し込みも難しくなります。

記載した情報が正確か必ずチェックし、本人確認書類と一致しているかどうかも確認しましょう。特に、名前や住所などの基本情報に間違いがあると、クレジットカードの発行自体ができなくなる可能性があるので注意してください。

学生が審査を通過するためには返済能力が最も大事

学生が審査を通過することを目指しているのであれば、返済能力が最も重要になります。

返済能力がしっかり確保されていない場合、「カードを利用しても返済できない」と思われてしまうため、審査に落とされやすくなってしまいます。

ポイント

返済できる人に対して発行されるカードがクレジットカードです。返済できないと判断されれてしまうと、審査に落とされやすくなります。

審査の難易度というのは高いものではありませんが、返済できないと判断されると難易度が急激に上昇していくものと考えておきましょう。

まずは返済能力をしっかり確保し、少しでもお金を返せる環境を整えてから、クレジットカードを申し込みましょう。

信頼性がしっかり確保されれば、安心してカードを利用できるようになります。

審査に響く!携帯端末の分割払い滞納が原因で落ちる場合も

現在、スマホの機種代金を分割で支払っている方がいるかもしれません。この支払いに滞納がある場合、クレジットカードの審査に悪影響を及ぼす可能性が高いです。

注意点

ショッピングローンの支払い履歴は信用情報機関に登録されており、滞納が続くと「返済能力に問題がある」と判断され、クレジットカードの発行が難しくなります。

特に学生の場合、収入が限られていることが多いため、こうした滞納が審査に与える影響は大きい可能性が高いです。小額であっても滞納しないように注意しましょう。

複数枚同時申込は避けよう

クレジットカードの審査に通りたいがために、複数枚同時に申し込みをしようと考える人もいるかもしれません。しかし、この方法は逆効果であるため注意が必要です。

注意点

クレジットカード会社は、審査の際に申込者の申込履歴を確認します。もし、複数枚同時に申込みした履歴があると「どうしてもお金が必要な事情があるのでは」と支払い能力を不安視される恐れがあります。

結果的に、審査に通りづらくなってしまうため、1社に絞って申込するのが無難です。

学生向けクレジットカードの作り方

![学生向けクレジットカードの作り方]()

クレジットカードを申し込む学生の中には「作り方がよくわからない…」という方もいるでしょう。ここからは、クレジットカードの作り方を4STEPで紹介します。

クレジットカードの作り方

- 事前に必要なものを準備しておく

- クレジットカードの申し込み

- カードの審査を受ける

- クレジットカードを受け取る

先に準備しておかなければならない項目がありますので、しっかり対処して準備を進めておくことをおすすめします。

また、申し込み手続きは難しいものもありますので、どのように進めていくのか確認しておきましょう。

1事前に必要なものを準備しておく

クレジットカード審査を受けるためには、必要なものを準備しておかなければなりません。必要なものを提出できないと、カードの審査が大幅に遅れてしまう可能性があります。

ポイント

審査に遅れてしまうことは、クレジットカードを手元に得られるまでにかかる時間が大幅に伸びてしまうことを指します。

事前に準備しておくものとしては以下の通りです。

本人確認書類は提出を求められる可能性がありますので、提出する場合は必ず事前の準備を進めておきましょう。

運転免許証を持っていればスムーズですが、運転免許証を持っていない人はマイナンバーカードでも本人確認ができます。

ポイント

本人確認書類を提出できないと審査に落とされる傾向が強まってしまいます。

引き落とし用の銀行口座についても準備が必要で、準備できていない場合は事前に口座開設を済ませておく必要があります。

カードの中には銀行口座と一緒に発行できるものもありますが、一緒に発行できるケースはすく少ないため、まずは銀行口座の作成から始めておきましょう。

最近ではネットバンキングを利用すると、ネット上で確認できる口座を準備できるようになります。

最後に個人情報に問題がないかチェックし、問題がなければ申込みの画面へ移動しましょう。

2クレジットカードの申し込み

クレジットカードの申込画面へ移動します。最近のクレジットカードは郵送等での申し込みではなく、インターネットを利用した申し込みをベースにしているため、申し込みは気軽にできるものが増えています。

インターネット申し込みはクレジットカードの申し込みページにアクセスするだけで、簡単に必要な情報を入力できるようになっているのが大きなメリットとなります。

ポイント

学生用のクレジットカードの場合は学生用を、一般カードを選択する場合は一般カードを選択して申込を進めておけば、問題なく作業を進められるようになるので安心してください。

後は必要な情報を入力していきます。必要な情報としては以下の内容があります。

申し込みで必要な情報

- 個人情報

- 学校情報

- 収入に関連する情報

- カードの利用可能枠

- キャッシングの有無

個人情報や学校の情報は事前にチェックしておいた情報を入力しているだけで問題なく終了します。

収入に関連する情報については、現時点での収入を正しく申告して、本当にカードを発行できるのか審査を受けることとなります。

注意点

収入をごまかしていると審査に落とされてしまうため、絶対に嘘をつかないようにしてください。

カードの利用可能枠は、どれだけの利用可能枠を設けるのか自分で決められる場合に利用します。

キャッシングの有無はキャッシングサービスを利用しないのであれば、枠を準備せずに発行を進めて問題はありません。

学生はキャッシングサービスなしを選択したほうが審査通過は簡単にできます。

3カードの審査を受ける

カードクレジットカード会社側からカードの審査を受けることとなります。

審査では以下の情報をチェックされる傾向が多いです。

審査でチェックされる内容

- 個人情報の誤り

- 利用可能枠に対して収入の安定性があるか

- キャッシング枠を設けている場合はキャッシング用の審査

カードクレジットカード会社の審査はかなり長引くこともありますが、個人情報の誤りなどの情報が無いかしっかりチェックしていますので、仕方ないところもあります。

特に収入の安定性については、今後の支払いに対して大きな影響を及ぼすこととなりますので、しっかりと確認されているようです。

ポイント

収入がない場合は親の収入等で返済できる環境があれば審査を通過できますので、収入がない人が絶対に審査を通過できないというわけではありません。

また、キャッシング枠を設けた場合はキャッシング用の審査が追加されます。

キャッシング用の審査は時間がかかってしまうほか、収入を個人で保有していなければ審査落ちとなるため、学生はなるべく避けておくことが重要になるでしょう。

個人の収入を持っていない人はキャッシングを利用できないため、審査落ちになってしまいます。

4クレジットカードを受け取る

審査完了後、問題なしと判断された場合にはクレジットカードが発送されます。

審査完了までに1週間程度、長くて1ヶ月程度の時間がかかりますが、更に発送手続きには時間がかかってしまいます。

ポイント

発送されるまでに1週間以上の時間がかかる可能性もありますので、時間がかかることを考慮して審査を受けると良いでしょう。

カードが発送される場合は、本人限定受取郵便に設定されあるケースが多くなっています。

本人限定受取郵便は、本人以外受け取れないルールが適用されるため、必ず本人が受け取れるタイミングなどを作っておきましょう。

更新用カードは書留で発送されるケースが多いものの、初回のカードは本人限定受取郵便で発送されるパターンが多いです。

収入なしの学生もクレジットカードを作れる?

収入がない学生もクレジットカードは作れます。

学生用のクレジットカードを選択することにより、親が収入を持っていればクレジットカードを作れるようになっているため、収入がなくてもカード作成は可能になっています。

ポイント

学生用は収入がないことを前提としているところもありますので、収入がなくてもカードを作れるようにルールを決めているのです。

収入がなくても発行できるため、学生の期間であれば発行できるチャンスを得られるのは良いところです。

学生は収入が不足している人も多いため、無収入でも発行できるのは、安心してカードを利用できます。

収入を確保している方が良いカードは発行できますが、収入がなくても発行できるため使いやすいカードに巡り会える可能性があります。

クレジットカード選びは「学生用」なことをチェック

利用する場合に気をつけたいところは、必ず学生用として発行されているカードを選ぶことです。

学生用として発行されていないカードを選んでしまうと、収入の有無を確認されてしまい、審査に落とされる可能性が大幅に高まってしまうケースもあるので気をつけましょう。

収入の確認は学生用以外のクレジットカードでは多く行われ、自分が欲しいカードがどのような方法で審査を行っているのかチェックしておきましょう。

学生用クレジットカード以外は収入がないと発行できないケースが多い

学生用のクレジットカードは収入を持っていなくても審査を通過できますが、学生用以外のカードを狙っている場合は収入が確保できないと厳しい傾向にあります。

学生は一般カードと呼ばれる、誰でも発行できるようなカードも狙うことができますが、収入を持っていない人は発行が難しいケースもあります。

ポイント

収入を持っていなければ、一般カードの一部は発行が難しいのです。

一般カードを発行したい方は、学生用と違って自分の収入をしっかり確保することが求められます。

自分が収入を持っており、返済できる能力を示すことができれば、返済できる範囲内で利用可能枠が作られ、カードを発行できるようになっていきます。

得られる利用可能枠は収入の範囲内で決められるようになりますので、収入を持っている金額が少ない場合は得られる枠も小さくなっていきます。

少しでも収入得られると、学生でも選択肢を増やすことができる傾向があるのは間違いありません。

学生のクレジットカードの利用限度額は?

学生のクレジットカードは利用限度額が制限されている傾向が強まっています。学生の場合、最低限度に該当している10万円に制限しているケースも多々あります。

表は右にスクロールできます>>

学生向け

クレジット

カード | 学生向け クレジットカード | 一般的な

クレジットカード |

|---|

学生専用

ライフカード | JALカードnavi

(学生専用) | 三井住友カード(NL) | 三菱UFJカード |

![ライフカード]() | ![JALカードnavi]() | ![三井住友カード(NL)]() | ![三菱UFJカード]() |

| 限度額 | 〜30万円 | 10〜30万円 | ~100万円 | 10〜100万円

(学生は10〜30万円) |

|---|

| 公式ページ | | | | |

|---|

ポイント

10万円というのはクレジットカードが認めている最低限度の枠と言えるもので、利用限度額では最低限の数字として利用される傾向が多くなっています。

最低限の利用限度額に5万円などの数字を採用しているカードもあります。

クレジットカード会社によって対応は異なりますので、どれくらいの枠が準備されるのかしっかり見ておきましょう。

利用限度額はあとから変更できる

利用限度額はクレジットカード会社ごとの審査によって決まりますので、審査の状況が良いと利用限度額は増えていきます。

場合によっては利用限度額が増えると、少しだけ使いやすいクレジットカードを得られる可能性あります。

ポイント

審査によって利用限度額を増やせるようになると、利用限度額が20万円や30万円に増額できるようになります。

ただ、学生のクレジットカードは、利用限度額がどれだけ多くても30万円程度の制限になってしまいます。

上限を多くしすぎると、返済できない可能性が高まると判断されてしまうため、利用限度額の対応は厳しい傾向が強まっているのです。

限度額を増やしたい時は収入を増やせば問題ありませんが、学生という身分が更に限度を狭めてしまうため厳しい状況になってしまうのです。

利用限度額の増額は可能

増額審査を受けて増やすことも可能になっています。利用限度額を見直してもらう申請をすると、元々の限度額から少し増やしてもらうことができます。

ポイント

キャッシングの増額審査に近いものですが、クレジットカードの審査は利用している回数なども踏まえて判断されます。

増額審査を通過できると、利用限度額を増やしてもらうことが可能になり、本来の数字よりも幅広い金額で利用できるようになります。

利用できる上限は厳しいままではありますが、増額審査さえ通過しておくことによって、本来の限度額以上に利用できるようになる可能性があるのは良いところです。

増額審査は落とされる可能性も十分あります。落とされた場合は見直しの状況次第で、最低限の利用限度額に設定されるケースもあるので注意しましょう。

学生がクレジットカードを作る際の注意点

学生がクレジットカードを作る際の注意点として以下のポイントがあります。

学生がクレジットカードを作る際の注意点

- 親への連絡がある可能性がある

- 身分証明書が必要

- キャッシングはほぼ利用できない

- 支払いが遅延すると信用情報に傷がつく可能性がある

- 卒業後、学生専用カードは一般カードへ切り替えられる

学生がクレジットカードを発行する際に、親への連絡があるクレジットカード会社があることも。

また、自分が持っている学生証は身分証明書として利用できないケースが多くなっていますので、別途に身分証明書を準備してください。

申し込みや審査で注意すべきところもしっかりとチェックしましょう。

ここからは、学生がクレジットカードを作る際の注意点を詳しく説明します。

親への連絡がある可能性がある

クレジットカードの審査を受けている時、親への連絡があるクレジットカード会社があります。

親に本当にクレジットカードを発行することを伝えているのか、そして本人の代わりに親が返済できる状況が作られているのか調べるため、連絡を入れていることがあります。

ポイント

すべてのクレジットカード会社が行っているわけではありませんが、対応しているクレジットカード会社もあります。

連絡が来た場合に、親がどのような対応をしているかによっても審査に影響が及んでしまうケースもあります。

事前に親に連絡を入れるなどして、しっかり審査を通過できるようにしておきましょう。

身分証明書が必要

クレジットカードの発行には身分証明書が必要となります。身分証明書は学生証では代用できないルールがあり、別途に準備しなければならないのです。

ポイント

学生証は身分を証明するには不十分のため、基本的に書類として準備しても身分証としての利用はできません。

審査を受ける際は運転免許証やマイナンバーカードなどを持っているとスムーズに行えます。

また、どちらも持っていない場合は、住民票で対応できるケースがありますので、事前に取り寄せておくことをおすすめします。

対応している書類がどのようなものか知っておくことで、安心してスムーズな申し込みができるようになりますね。

キャッシングはほぼ利用できない

学生ではキャッシングサービスはほぼ利用できません。理由としては、学生は安定した収入を持っていると判断されにくく、クレジットカード会社側としてキャッシングサービスは利用できないのです。

ポイント

学生用カードの場合はキャッシングサービス自体が取り入れられておらず、借り入れ自体ができなくなっています。

キャッシングを利用したいと思っている場合は、自分で収入を確保しなければなりません。

また、一般カードの審査を受けることとなりますので、審査を通過できるかどうかもしっかり考慮しておきましょう。

どれだけ収入があっても、学生というだけで審査に落とされるケースもあります。

支払いが遅延すると信用情報に傷がつく可能性がある

学生に限った話ではありませんが、クレジットカードの支払いが遅れると信用情報に遅延記録が残ります。

特に、クレジットヒストリーが短い学生の場合、遅延の影響が大きくなりやすいと言われているため気を付けなければなりません。

注意点

遅延が続くといわゆる金融事故とみなされ、信用情報に傷がついてしまいます。結果、ローンや他のクレジットカード作成時に審査で不利になる可能性があります。

遅延しないように気を付けることは大前提ですが、仮に遅延してしまった場合は、信用情報機関(例えば、JICC、CIC、全国銀行個人信用情報センターなど)に問い合わせて自身の信用情報に問題がないか確認してみてください。

卒業後、学生専用カードは一般カードへ切り替えられる

学生専用カードを利用している場合、卒業後には一般カードへ切り替わる仕組みが一般的です。自動的に行われるので、特別な手続きは不要ですが、一般カードに切り替わることで、特典の内容や条件が変更される場合があるので注意が必要です。

たとえば、学生専用カードでは年会費が無料だった場合でも、一般カードへ切り替わったら年会費が発生するケースがあります。また、学生カードで受けられた特典が、卒業後は適用されなくなることもあるのです。

注意点

本記事で紹介した「JALカード navi(学生専用)」を例にすると、卒業後に自動的に「普通カード」へと切り替わります。これにより、学生専用カードのときには年会費無料だったものが、切り替え後には年会費2,200円(税込)※が必要になります。

年会費を払いたくないという方は、解約手続きを忘れず行うようにしましょう。

※ 初年度無料

学生がクレジットカードを持つメリット

クレジットカードを所有している学生にクレジットカードのメリットについて聞いてみたところ、支払いが楽になることが全体の約7割強を占めました。

![学生に聞いた!クレジットカードのメリットは?]()

アンケート詳細はこちら

| 総数 | 割合 |

|---|

| n | 117 | 100.0% |

|---|

| 支払いが楽 | 88 | 75.2% |

|---|

| 家計管理が楽 | 23 | 19.7% |

|---|

| ネットショッピングが楽 | 71 | 60.7% |

|---|

| ポイントが貯まる | 54 | 46.2% |

|---|

| 分割にできる | 15 | 12.8% |

|---|

| 海外旅行で便利 | 13 | 11.1% |

|---|

保証制度があって安心

| 11 | 9.4% |

|---|

| その他 | 3 | 2.6% |

|---|

>>ゼロメディア独自アンケート詳細はこちら

学生がクレジットカードを持つメリットは以下の通りです。

学生がクレジットカードを持つメリット

- お金がないときでも決済できる

- ポイントを貯められる

- 早くからステータスをアップできる

- ネットショッピングが便利になる

- 良好なクレジットヒストリーを構築できる

- 付帯保険を利用できる

学生はお金が足りないと感じている時が多くなっているため、お金がなくても決済できるクレジットカードは便利なサービスです。

また、ポイントを貯められることで、使えば使うほどお得感を得られるようになっているのも良いところでしょう。

ここからは、学生がクレジットカードを持つメリットを詳しく説明します。

お金がないときでも決済できる

クレジットカードを持っていれば、お金がないときでも決済できるようになります。

どうしてもお金を払えないという場合でも、カードを利用して決済するとその場の支払いはクレジットカードで済ますことができます。

ポイント

現金を持たなくても色々な場所での買い物ができるようになっていきます。

他にもクレジットカードを利用すると、毎月の支払いを1つにまとめられるメリットもあります。

すべての支払いをカードにまとめておくことで、色々なところでの支払いをまとめて、より支払いがしやすなります。

支払いを管理できるのは大きなメリットと言えるポイントです。

ポイントを貯められる

クレジットカードは利用すると、ポイントを貯められるようになります。

カードのポイントサービスは、利用していくことで次々と貯められるため、ポイントでお得感を得たいと思っている方におすすめです。

ポイント

ポイントをたくさん持っていると、カードを利用していくお得感が強まりますね。

ポイントは商品との交換に利用できるほか、カードによってはポイントを利用して買い物ができるようになります。

使い道が多いポイントを利用すると使い勝手がアップします。

ポイントを早くから貯めておけば、ほしいと思っていた商品との交換もできるようになりますよ。

早くからステータスをアップできる

学生からカードを利用していることで、ステータスアップが早くできる可能性があります。

ゴールドカードを最短卒業後に手に入れることが可能になり、すぐにステータスをアップさせたいと思っている方にはおすすめです。

ポイント

ステータスアップを期待している方は、少しでも早くカードを発行することがポイントです。

早くからカードを利用していることで、カードの利用履歴も溜められるようになります。

利用履歴が増えていくと、信頼性を高められるほか、本当に信用できる人物だとクレジットカード会社に判断されやすくなります。

将来的に良いカードを手に入れたいと思っている場合は、学生からカードを利用してクレヒスを積んで行くことが重要です。

ネットショッピングが便利になる

クレジットカードを持つことで、ネットショッピングの利便性が向上します。

これまでクレジットカードを持っていなかった方は、代引き手数料を支払ったり、コンビニでの支払いにわざわざ足を運ぶ必要があったりなど不便に感じていた方も多いでしょう。

ポイント

しかしクレジットカードがあれば、これらの手数料代や手間はなくなります。

また、一度Amazonや楽天、その他のECサイトにクレジットカードを登録しておけば、次回の購入時にはカード情報を再入力する手間が省けます。

このようにネットショッピングが快適になるのは学生がクレジットカードを持つメリットでしょう。

良好なクレジットヒストリーを構築できる

クレジットヒストリーとは、クレジットカードやローンの支払い履歴などをまとめた個人の信用度を測る指標となる情報のことです。

学生のうちからクレジットカードを作成し、支払い期日に遅れず返済を継続していれば、良好なクレジットヒストリーを構築することができます。

ポイント

結果的に、カードローンやクレジットカードなどの金融取引を有利に進められるようになります。

一方で、クレジットカードの支払いに遅れるとクレジットヒストリーの状態が悪くなってしまうため注意が必要です。

特に、支払いが2ヶ月以上遅れた場合、いわゆるブラックリストになってしまう恐れがあります。ブラックリストとは、信用情報に事故情報が登録されている状態のことです。

ブラックリストになっている間は、クレジットカードの新規作成やローンの申込ができない等の様々な社会生活上の様々な弊害を引き起こすため気を付けなくてはなりません。

付帯保険を利用できる

クレジットカードの中には保険が付帯しているものもあります。

学生の場合、例えば卒業旅行などに行く際、旅行保険が付帯しているクレジットカードを持っていると非常に便利です。

一般的な旅行保険の補償内容としては、以下のようなものが挙げられます。

| 保障 | 概要 |

|---|

| 傷害治療費用 | 旅行中に事故や病気で治療が必要になった際の医療費を補償。 |

| 賠償責任保険 | 自分が他人に対して損害を与えた場合の賠償責任を補償。 |

| 携行品損害 | 旅行中に持っていた荷物(カメラやスマホなど)が盗まれたり、破損した際の損害を補償。 |

| 救援者費用 | 事故や病気で緊急に搬送が必要になった場合や、救援を依頼する際の費用を補償。 |

| 旅行キャンセル費用 | 急な病気や事故により旅行をキャンセルした場合のキャンセル料を補償。 |

| 宿泊費の補償 | 旅行中に事故や病気が発生し、追加で宿泊が必要になった場合の費用を補償。 |

| 死亡・後遺障害保険 | 旅行中に死亡した場合や重大な後遺障害が残った場合の補償。 |

このように、旅行中に想定される様々なトラブルに対応することができるため安心です。

学生がクレジットカードを持つデメリット

学生はクレジットカードを持つデメリットも存在します。

学生がクレジットカードを持つデメリット

- 使いすぎによる支払い不可能になる場合もある

- 利用できる範囲が限定されやすい

- カードの特典が使えない可能性もある

一番の問題は使いすぎによる支払いができなくなってしまうことです。使いすぎには気をつけて対応しなければなりません。

また、学生が持っているクレジットカードは限度額などが限定されているため、利用できる範囲が制限されます。

学生は使える範囲が限定的であることも多くなっています。

ここからは、学生がクレジットカードを持つデメリットを詳しく説明します。

使いすぎによる支払い不可能になる場合もある

学生が持っているクレジットカードによって、使いすぎの状況が発生する可能性もあります。

限度額やクレジットカードの仕組みを理解しないまま利用すると、支払いができないほどの利用をしてしまい、返済ができなくなってしまうケースもあります。

ポイント

学生が返済できない場合は、親が代わりに返済してもらうことになっています。

常にカードの利用明細をしっかり確認するなどして、使いすぎていないのかなどを判断していく癖をしっかりつけることが大切です。

返済ができなくなると、将来的にカードを手にできなくなる可能性もありますよ。

利用できる範囲が限定されやすい

学生が持っているカードでは、利用できる範囲が限定される傾向があります。

限度額が少なく利用できる範囲を狭くなっているため、限度額を増やさないことには思うように使いこなせないというケースも考えられます。

ポイント

利用できる範囲を限定されると、高額な買い物で利用できないなど、買い物の選択肢も狭まってしまいます。

学生は支払い能力が足りないため、限度額が限定されやすい傾向にあります。

支払い能力を向上させない限り、限度額が広げにくく、高額な買い物ができないことやさまざまな利用方法ができないことも考えられます。

学生時代はあまり利用できる範囲が広がらないことを頭に入れておきましょう。

カードの特典が使えない可能性もある

クレジットカードには特典が用意されているものが多いですが、学生のクレジットカードは特典が使えないこともあります。

もちろん、学生が持っているカードは特典が自由に利用できるものもあります。中には特典が使えないようにしているものもあるのです。

注意点

特典が使いづらいカードを選んでしまうと、カードを利用してもお得感を感じられないこともあります。

特典をしっかり使いたいと思っている方は、学生でも得られる特典が良いカードを選んでおきましょう。

特にポイントを中心に特典を選びたいと思っている方は、特典はポイントの使いやすいものを中心に選んだほうが無難です。

特典をどのように選んでいくかどうかによって使いやすさは変わっていきます。しっかりカード選びを行いましょうね。

クレジットカードが発行できない学生はどうすればいい?カード決済をしたいときの対処法

未成年でクレジットカードが発行できず、オンラインショッピングやサービスの支払い時に不便を感じている方もいるかもしません。

そんな場合に有効な手段の一つが、デビットカードの利用です。デビットカードなら中学生を除く15歳以上であれば、親権者の同意が不要なものも多く、手軽に利用できます。

ポイント

デビットカードとは、利用するごとに即座に紐づいた銀行口座から代金が引き落とされる仕組みのカードです。現金のように即時払いの安心感がありながら、クレジットカードと同様に多くの場面で利用できるのが特徴です。

JCBやVisa・Mastercardといった国際ブランドが付いているものも多く、海外でも使用が可能。キャッシュカードの機能が一体となったものや、支払い専用の単体型があります。

さらに、デビットカードの発行には厳しい審査がないため、中学生を除く15歳以上であれば銀行口座さえ持っていれば発行可能です。特に未成年の方は、銀行口座の残高を超えた支払いができないので、安全性も高いです。

未成年の方でどうしてもカードを発行したい方はデビットカードを検討すると良いでしょう。

なお自分名義の銀行口座を持っていない場合は、事前に現金をチャージした上で決済を行う「プリペイドカード」を使用するのも一つの方法です。デビットカードと同様、審査がなく中学生でも使用可能です。

まとめ

ここまで、学生向けにおすすめのクレジットカードを紹介してきました。学生はクレジットカードをお得に作れるチャンスです。

ポイント

今回紹介したように、クレジットカードの中には、学生限定の特典が受けられるクレジットカードや年会費永年無料で作れるクレジットカードが多くあります。

審査や作り方を理解したうえで、気になる学生向けクレジットカードに申し込んでみましょう。

ぜひこの記事を参考にして、初めての1枚を作ってみてくださいね。

学生向けクレジットカードに関するよくある質問

Q、学生の時の作ったクレジットカードは、大学を卒業して社会人になったら切り替えるべき? A、学生の時に作ったクレジットカードが、学生専用の場合は学生限定の優待が終了するか、自動的に一般のクレジットカードに切り替えとなります。

学生限定の優待が終了するクレジットカードは、大学を卒業してもそのまま使い続けられることが多いです。ただ、社会人になった時に利用できなくなる優待はしっかり確認しておきましょう。

もし、学生限定の優待に魅力を感じていた場合、新しいクレジットカードに申し込むのもおすすめです。

自動的に一般的なクレジットカードに切り替わる場合は、特別な手続きをしなくても自宅に新しいクレジットカードが届きます。

また、学生時代に作ったクレジットカードが、学生専用ではなく一般的なクレジットカードだった場合、卒業したからといって特に何もする必要はありません。そのまま使い続けられます。

Q、バイトしてない学生でもクレジットカードは申し込める? A、申し込ます。

学生の場合、クレジットカードの審査は親の収入をもとに行われることが多いためです。

Q、審査に通りやすい学生向けのクレジットカードは? A、審査に通りやすいクレジットカードはありません。

ただ、ライフカード(デポジット型)なら審査が不安な学生でも申し込み安いでしょう。

デポジット型のクレジットカードは、事前に保証金というお金を預けます。

保証金を預ければ信用度も高くなると言われており、一度審査に落ちた方にもおすすめできます。

Q、18歳の学生でもクレジットカードに申し込み可能? A、18歳の学生の方でも

申し込み可能です。

ただ、

ゴールドや

プラチナなど

ステータスの高いクレジットカードは20歳以上・30歳以上など限定されていることもあるので注意してください。

Q、学生でも2枚目のクレジットカードを作ることはできる?

A、学生でも2枚目のクレジットカードを作ることは可能です。

ただし1度に複数枚のクレジットカードに申し込むと、お金がない=返済能力がないと見なされて審査に落ちる可能性が高くなります。

最低でも半年は期間を空けるのが良いでしょう。

Q、大学生におすすめのクレジットカードは?

A、大学生の方なら

JCBカードWがおすすめです。

- 年会費がずっと無料

- ポイント還元率は平均の2倍

- セブン-イレブン、Amazon、スタバなどでポイントが最大10倍

年会費が永遠に無料ながら非常に使いやすいクレジットカードです。

大学生になって試しにクレジットカードを持ちたい方にも最適。維持費がかからないので、合わないと感じても損をすることがありません。

Q、大学生にクレジットカードは必要?

A、大学生になったら、

クレジットカードを持っておくと便利です。

その理由をまとめてみました。

- 海外でも利用できる

→海外旅行や留学の際に便利 - 公共料金やネット・携帯料金も支払える

→一人暮らしの際に必要なお金をまとめて払える - 現金を持ち合わせていなくても安心

→コンビニやスーパーなどちょっとした買い物に便利

大学生になると、高校生の時よりもお金を使う場面は増えてくると思います。

上記以外にも、思いがけないシーンでクレジットカードが役に立つでしょう。

Q、大学生のクレジットカード保有率は?

A、学生のクレジットカード保有率を独自調査したところ、

保有率は71.4%という結果になりました。

また「持っていないが欲しい」と思っている方は18.4%という結果になっており、実に9割程度の学生が、すでに持っているもしくは欲しいと思っていることが分かります。

現在はネットショッピングを利用する機会が多く、クレジットカードがあればスムーズに支払いを行えます。

そのため、クレジットカードが必要と感じる学生が多いのは当然といえるでしょう。

Q、学生におすすめのクレジットカードでかっこいいデザインなのは?

A、三井住友カード ゴールド(NL)がおすすめです。

![三井住友カード(NL)]()

通常の年会費は5,500円ですが、一度でも年間100万円以上を利用すれば

翌年以降はずっと年会費が発生しません。

年間100万円以上とは、ひと月に8万円強を利用すれば達成可能。公共料金や家賃を払う学生やショッピング利用が多い学生はすぐに達成するでしょう。

また、

国内の主要空港のラウンジが無料となったり、

一流ホテル・旅館の優待が付いていたりとゴールドの名に見合ったサービスが満載です。

Q、大学生向けクレジットカードで女性におすすめなものは?

A、JCBカードWplusLがおすすめです。

JCBカードWplusLの特徴を以下にまとめてみました。

- 39歳以下の女性向けクレジットカード

- 提携店舗での利用でポイント還元率UP

- 女性疾病保険が充実

ほか、毎月10日・30日には「LINDAの日」が開催され、ルーレットで当たりが出ると2,000円分のギフトカードがもらえます。女性にうれしいサービスが満載の1枚です。

Q、学生がクレジットカードを持つのは危険?やめとけと言われる理由は?

A、正しく利用すれば安全に利用可能です。

学生がクレジットカードを持つことに対し「危険」「やめとけ」と言われる理由として挙げられるのは、正しい使い方を知らないままクレジットカードを利用してしまうリスクがあることです。

限度額まで使いすぎてしまったり、キャッシングやリボ払いで返済に追われたりすることがないよう、限度額は低く設定する、利用状況をこまめにチェックするなど、慎重に利用するようにしましょう。

Q、学生が審査なしでクレジットカードを発行することはできる?

A、家族カードやプリペイドカードであれば、審査なしで持つことが可能です。

クレジットカードの発行には、通常必ず審査が必要となります。ただし、家族カードの発行であれば基本的には本会員の情報をもとに審査が行われるため、家族会員は審査なしでカードを持つことが可能なのです。

また、クレジットカードではないものの、プリペイドカードも審査なしで持つことができます。現金をチャージして使うタイプのカードで、前払い式のため審査なしで発行することが可能です。

監修者の紹介

経歴・プロフィール

大学卒業後、大手保険会社に入社し4年間生命保険・損害保険の営業職を経験。保険代理店へ転職後、副業として親子向けのマネーセミナーをスタート。2017年には

じんFP事務所を開業し、数字が苦手な女性起業家を専門に「家計」と「事業」2つのマネーサポートを行なっている。マネーセミナーや個別相談、

日経WOMAN公式アンバサダーも務めており、一人ひとりに寄り添ったファイナンシャルプランナーとして活動中。著書「

私たちの「お金の使い方・貯め方」教えて下さい」ではお金の失敗の実例を踏まえながら、賢いお金の使い方や国の制度を理解することができる。

![祖父江仁美]()

執筆者

ゼロメディア編集部

お金に関するトラブルを抱えると、精神的にやられて苦しくなってしまうことも多いです。そんなお金周りで悩んでいる方向けに、誰にでも分かりやすく情報をまとめることを意識して、日々記事の執筆・編集を行っています。

制作チーム一覧はこちら

![クレカ 検証]()

![ポイント還元率 検証]()

![年会費 検証]()

![クレジットカード]()

![小川洋平]()

![クレジットカード アンケート調査]()