この記事はPRを含みます

本記事にはアフィリエイトプログラムを利用しての商品のご紹介が含まれます。本記事を経由しサービスのお申し込みや商品のご購入をした場合、サービスや商品の提供元の企業様より報酬を受け取る場合がございます。

本記事の信頼性とお約束

ゼロメディア(以下、当メディア)はユーザーがより有益な意思決定を行えるように独自で定めた「コンテンツ制作・編集ポリシー」や」に基づき制作に努めています。紹介する商品の一部または全部に広告が含まれておりますが、公平性を欠いた特定商品の過大評価や貶める表現などをポリシーで禁止事項として取り決めており、各商品の評価や情報の正確さに一切影響する事はありません。また、各商品に関して「評価方針・比較基準」を作り込み、客観的且つ中立的な観点より情報提供することを第一としています。訪問ユーザ様から取得しているデータ(アクセルや広告IDなど)に関しては「外部送信規律に関する表記」をご覧ください。本記事はPRを含みます。詳細および免責事項につきましては、広告掲載ポリシーをご確認いただきますようお願いいたします。

学生生活と日常生活との両立は難しいもの。1日の多くを学業や部活・サークルに費やすと、バイトができる時間をあまり作れない大学生・専門学生もいるでしょう。

また、バイトをしてはいるけれど支出の方が上回ったり、急な出費で生活費や学費が工面できなくなったり、お金に困っている学生もいるのではないでしょうか。

そこで今回は、カードローンを中心に学生がお金を借りる方法を紹介。今すぐお金が必要な方向けに学生でも申し込めるおすすめカードローン、さらに学生がお金を借りる際の注意点も解説しています。

学生がお金を借りる際にバレない可能性が高い方法もまとめていますので、バレたくない人は、ぜひ参考にしてみてはいかがでしょうか。

監修者の紹介

経歴・プロフィール

福岡の大学を卒業後、大手インフラ業界に就職。主に、家庭の光熱費削減や新電力の業務に約4年ほど従事。現在は、父の会社(

有限会社バード商会)を継ぎ、独立系のファイナンシャル・プランナーとして活動中。専門分野は、家計改善(光熱費の見直し)と資産形成の分野。FPの実績は、カードローン相談、光熱費の見直し、企業型確定拠出年金の導入、日本FP協会でアシスタント相談員、執筆などを行っている。

![鳥谷 威]()

※当サイトが提供する情報について

本コンテンツで紹介している商品は全て各都道府県知事や財務局の許可を得て、貸金業法という法律にのっとり運営されている貸金業者が提供するものです(金融庁のサイトで登録業者の検索が可能)。コンテンツ内で紹介する商品の一部または全部に広告が含まれています。しかし、各商品の評価や情報の正確さに一切影響する事はありません。また、広告によってユーザーの皆様の選択を阻害することがないよう、客観的な視点や基準で商品を紹介・評価しております。当コンテンツは株式会社ゼロアクセルが管理を行なっております。詳しくはコンテンツ制作ポリシーをご覧ください。 |

検証ポイント

ゼロメディアでは学生におすすめのカードローン会社を実際に利用して、徹底的に比較検証しました。

- 金利の低さ

学生におすすめのカードローン会社として、「金利が低く借りやすい」を評価して、各カードローン会社の検証を行いました。上限金利が「年14.9%以下」「15.0〜17.9%以下」「18.0%以上」に分けて、各カードローンを比較しています。

≫カードローン利息検証PDF

- 融資スピード

学生におすすめのカードローン会社として、「すぐに借りられること」を満足度が高いと評価し、審査や融資までのスピードについて検証を行いました。お金が借りられるまでのスピードを「最短60分以内」「最短即日」「最短翌営業日以降」に分けています。

≫カードローン融資スピード検証PDF

- 無利息期間

学生におすすめのカードローン会社として、無利息期間の有無と期間を評価しました。カードローンの無利息期間を「最大30日以上」「最大29日以下」「なし」に分けて検証しています。

- バレにくさ

学生におすすめのカードローン会社として、家族や友人へのバレにくさが満足度につながるとして、郵送物や電話での在籍確認がないことなどを評価し、検証を行いました。郵送物なしを「カードレス対応」「カードあり+郵送物なし」「カードあり+郵送物あり」に分けて、各カードローン会社を評価しました。

≫カードローンのバレにくさ比較検証PDF

実際に対象のカードローンを利用したことがあるユーザーにもアンケートを実施。利用のしやすさやメリット・デメリットなどユーザーにしかわからないリアルな声を評価の参考にしました。

≫カードローンに関するアンケート調査結果PDF

-すべての検証はゼロメディア編集部で行っています-

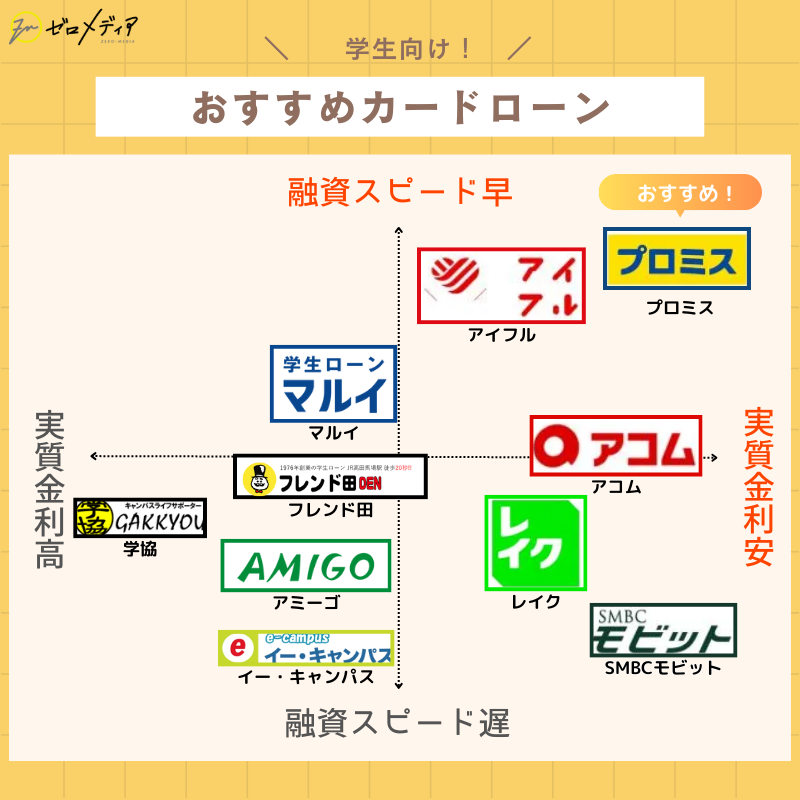

独自調査による結論:学生におすすめのカードローンは「プロミス」

![学生におすすめのカードローン検証比較]()

ゼロメディア編集部の独自調査の結果、学生におすすめのカードローンは「プロミス」となりました。

学生であれば100万未満の少額借入がほとんどのため、金利が上限額で設定されやすいです。プロミスはカードローンの中でも上限金利が低く、学生におすすめといえます。

またプロミスは融資スピードが最短3分と、「一刻も早くお金が必要」な緊急事態にも備えられます。

借入希望額と返済期間から毎月の返済金額を算出します。

あなたの毎月の返済金額は

円

になると思われます。

借入希望額と毎月の返済金額から返済期間を算出します。

あなたの返済期間は

ヶ月

になると思われます。

学生がカードローンを選ぶ5つのポイント

学生ローン選ぶポイント

- 無利息サービス

- 金利(実質年率)

- 申し込み条件

- 返済方法

- セキュリティ

無利息サービス

学生がカードローンを選ぶ際は、無利息サービスの有無・期間を確認しましょう。

ポイント

無利息サービスがある消費者金融を選べば、一定期間、元本のみの返済。つまり利息0円で借入できます。

本記事では、無利息期間がある消費者金融カードローンをいくつか紹介しています。期間は20日間〜180日間まで、条件もさまざまです。

金利(実質年率)

また、学生がカードローンを選ぶ際は、金利に注目することも大切です。金利が高ければ高いほど、返済額が膨らみます。

ポイント

そのため、できるだけ金利が低く設定されているカードローンを選ぶと良いでしょう。

アコムの公式サイトから、返済額・金利・返済回数を入力するだけで、簡易的に返済シミレーションすることができます。不安な人は、利用してみても良いでしょう。

ちなみにカードローンは上限金利が適用されることがほとんどです。比較する際は、上限金利で比較しましょう。

申し込み条件

学生がカードローンを選ぶ際は、申し込み条件を要確認しましょう。カードローン会社によって、申し込み条件はそれぞれ異なります。

注意点

中には、18歳以上でも学生は申し込み不可となっているカードローンや、安定した収入がないと申し込みできないカードローンもあります。

本記事で紹介しているカードローンはどれも学生が申し込むことができますが、本記事で紹介しているカードローン以外を検討する際は、注意しましょう。

返済方法

収入が安定しない学生がカードローンを利用する際は、返済方法に着目してみましょう。返済方法が豊富であれば、自分の生活スタイルや収入の状況に合った返済計画が立てやすくなります。

主に以下のような返済方法が用意されていると利用しやすいでしょう。

| 返済方法 | 概要 |

|---|

| 自動引き落とし | 指定の銀行口座から自動的に毎月の返済額が引き落とされる方法。返済忘れを防止しやすい。 |

| ATM返済 | 銀行やコンビニのATMを利用して、現金で返済する方法。どこでも利用できる分、利便性が高い。 |

| インターネットバンキング | インターネットバンキングを利用してオンラインで返済する方法。24時間いつでも返済できるため、忙しい学生でも利用しやすい。 |

店頭返済 | 銀行の窓口や提携先で直接返済する方法。 |

繰り上げ返済 | 毎月の返済額とは別にまとまった金額を返済する方法。アルバイトなどで収入が多く入った月に利用するのがおすすめ。元本が早く減り、利息負担を軽減できる。 |

上記のような返済方法が一通り用意されていれば、その時々の状況に応じた臨機応変な返済が可能です。

セキュリティ

学生がカードローンを選ぶ際には、セキュリティ体制の充実度もチェックしましょう。

主に以下のようなセキュリティ対策が実施されているか確認してみてください。

| 対策 | 概要 |

|---|

| スマートフォン認証 | 指紋認証や顔認証などの生体認証を用いて取引の安全性を担保する機能。 |

| 通信の暗号化 | データの送受信を暗号化することで、第三者による通信傍受を防ぐ機能。 |

| アカウントモニタリング | 不審な取引やログイン試行を監視し、異常を早期に検出する機能。 |

| 自動ログアウト | ログインしたまま一定時間が経過すると自動的にログアウトする機能。 |

| 利用制限機能 | 特定の時間帯による取引や、1日の取引金額を制限する機能。 |

| リアルタイム通知 | 取引やアカウントの変更が行われた際に、メールやSMSで通知を受け取る機能。 |

【最短即日】学生におすすめカードローン11選

![学生向け カードローン]()

注釈

※プロミス:融資スピード:お申込み時間や審査によりご希望に添えない場合がございます。

無利息期間:はじめて利用する方のうち、メールアドレスをご登録のうえ、Web明細を利用した場合

※アコム:審査スピード:当日契約(融資)の期限は21時です。お申込時間や審査によりご希望に添えない場合がございます。

無利息期間:アコムでの契約がはじめての方に限り契約翌日から最大30日間

※レイク:Webで最短25分融資も可能

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

一部金融機関および、メンテナンス時間等を除きます。

無利息期間:借り入れ額のうち5万円まで。※Web申込み限定で最大60日間無利息も選べる

※SMBCモビット:申し込み曜日・時間帯によっては翌日以降の取り扱いとなる場合あり。申込完了後の確認事項や本人確認書類の提出状況によって異なる場合がございます。21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

商品のリクエストはこちらから

プロミス

![プロミス]()

| fa-thumbs-o-upメリット |

◎初めての利用で最大30日間利息なし!

◎電話による在籍確認が原則なし、郵送物なしでバレにくい!

◎上限金利額が年17.8%と低め

|

| fa-thumbs-o-downデメリット |

| ×最低金利が他社より高い |

プロミスの特徴

- 上限金利が年17.8%で比較的低め

- 最大30日間利息0円※1

- 申し込みがWebで完結、郵送物もなし※2

プロミスは国内大手の消費者金融業者の一つ。18歳~74歳までなら学生でも申込可能※3。50万円までの融資なら収入証明書の提出も必要ありません。

ポイント

初めて利用する方なら最大30日間は利息0円。30日で完済できれば余分なお金を払う必要がありません。

上限金利も他社に比べて低い年17.8%に抑えられていますので、初めてカードローンを利用する学生の方も安心です。

専門家のおすすめポイント

申し込み〜返済をWebで完結させることも可能。Web明細を選択すれば、郵送物がないので周囲にバレる心配もありません。

実家暮らしの方とって郵送物が届かないのは、高ポイントでしょう。

プロミスの口コミ

プロミスの口コミ・評判

30代・男性(会社員)

無利息期間を利用させてもらい、借金の負担がほとんどなく借り入れから返済までできたのはいいところでした。

大きな額を借入するよりも、小さな額を借りてすぐに返済する時にはお勧めしやすい業者です。

30代・女性(会社員)

申し込みから振込までスマホで完結するので便利だった。

職場への在籍確認はあったが、個人名を名乗られていたので会社にバレることもなかった。

申し込みから振込まで1時間程度かかったかなと思うが、それでも早くて助かった。

40代・男性(会社員)

30日の無利息期間のサービスがあったり、上限金利の金利が他社よりも若干低めになっているところが良いです。それから在籍確認において職場に電話がかかってくることもなかったので、これにも満足しています。

30代・男性(会社員)

長年利用させて頂いています。審査等特に他の大手と変わらずスムーズに進められます。他と違いを感じたのはお客様との付き合い方です。非常に親身になって対応してくれます。私はおまとめローンを相談して話し合い今後を見据えてやらせていただきました。

40代・男性(会社員)

ネットのサイトページが見やすく操作しやすいので手続きのための時間をあまりとられずに利用できることが良いですし、金利の設定がそれほど高くないので返済のために生じるストレスがあまりなく満足できます。

※プロミスの口コミ募集中!

プロミスの総評

![]()

編集部

片桐

確実に30日以内に返金できるのであれば、プロミス・アコム・アイフルで変わりはありませんが、30日以内に返済できるのか分からない方は、カードローンの中でも上限金利が低く設定されているプロミスが安心でしょう。また郵送物なしでバレにくい点も高評価となりました。

| 金利(実質年率) | 4.5~17.8% |

|---|

| 利用可能額 | 最高500万円 |

|---|

| 審査スピード | 最短3分(回答)※4 |

|---|

| 融資スピード | 最短3分※4 |

|---|

| 遅延利率(実質年率) | 20.0% |

|---|

| 担保・連帯保証人 | 不要 |

|---|

| 申し込み対象年齢 | 18歳以上、74歳以下※3 |

|---|

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミス

※1メールアドレス登録とWeb明細利用の登録が必要です。

※2審査の結果によっては電話による在籍確認が必要となる場合がございます。

※3お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※4お申込み時間や審査によりご希望に添えない場合がございます。

アコム

![アコム バナー]()

| fa-thumbs-o-upメリット |

◎初めての利用で最大30日間金利0円!

◎アコムのATM利用で手数料0円

◎土日祝でも借りられる

|

| fa-thumbs-o-downデメリット |

| ×上限金利が他社より高い |

アコムの特徴

- 初めての契約なら、最大30日間金利0円

- ネットで原則24時間借入・返済可能

- 返済期日が近づくとメールで連絡

アコムは、インターネット・電話から申し込めば最短20分で審査完了。最短即日融資にも対応しています。

ポイント

初めての契約者は最大30日金利0円。この期間中に完済すれば、金利負担がかかりません。

また、返済期日が近づくとメールで連絡。お金を返すのを忘れてしまうことも防げます。

専門家のおすすめポイント

ネットなら、原則24時間365日お金を借りたり返したりできるところも嬉しいポイントです。

セブン銀行、ローソン銀行ATMなど、コンビニATMも提携しています。緊急時でも近くのコンビニで借りれる点も高ポイントです。

アコムの口コミ

アコムの口コミ・評判

30代・男性(会社員)

アコムは初回の利用に限り、30日間無利息でお金を借りられる消費者金融です。

消費者金融をはじめて利用する方は、利息の支払いができるか心配な方も多い傾向があり、30日間無利息であれば、お金を借りやすくなります。

契約日から借り入れをして、30日以内に返済が終われば金利が発生せず、無料で利用できます。

30代・男性(会社員)

即日融資をしてもらいやすく、ほんの数万円程度の借入でしたが、さっと申し込めてさっと利用できたので良かったです。

お金の借入方法も豊富であり、銀行振り込みで即反映されるのも利用しやすさがあっていいです。

40代・女性(会社員)

自分自身としてははじめての利用は30日間金利が無料であり、最短30分で即日審査が可能であること。また利息は利用日数分のみで振込での借入は24時間365日対応をしてくれるのでいつでも好きな時間にお金を借りることができることです。

30代・男性(会社員)

カードローンの申請がスピーディーにネットで完結するから、翌営業日にはお金が手元に入るというメリットがあります。また問い合わせしたときの応対も丁寧で好感が持てました。

40代・女性(会社員)

まず審査がとても速くて、対応も丁寧でかなり安心できる印象でまた融資も本当に40分ほどで終わりますので何かと分からないことや不安な点はすぐに教えてくれますし、長く取引をしているとより親近感がわく感じでとても頼りになります。

※アコムの口コミ募集中!

アコムの総評

![]()

編集部

片桐

上限金利がやや高めに設定されているのが残念ではありますが、無利息期間が30日もあるのが評価ポイントとなりました。大手コンビニATMも提携しているので、バイトや学校の隙間時間に返済に行くことも可能。また返済日をメールで教えてくれるので、忙しい学生さんでも「うっかり返済忘れ」を防げます。

| 金利(実質年率) | 3.0%~18.0%※アコム公式HPのデータブックより引用 |

|---|

| 利用可能額 | 1万円~800万円 |

|---|

| 審査スピード | 最短20分※ |

|---|

| 融資スピード | 最短20分※ |

|---|

| 遅延利率(実質年率) | 20.00% |

|---|

| 担保・連帯保証人 | 不要 |

|---|

| 申し込み対象年齢 | 20歳~72歳 |

|---|

| 出典 | アコム公式サイト |

|---|

※お申込時間や審査によりご希望に添えない場合がございます。

アイフル

![アイフル]()

| fa-thumbs-o-upメリット |

◎初めてなら最大30日間利息0円!

◎アプリで完結!最短18分で借りれる

◎コンビニOK!全国約1,200の金融機関へ365日24時間振り込み可能※ ※申し込み時間や審査状況により希望に添えない場合あり |

| fa-thumbs-o-downデメリット |

×上限金利が他社より高い |

アイフルの特徴

- 初めての方は30日間利息0円

- 電話連絡が来ないため、周囲にバレる心配なし

- 最短18分の融資も可能

アイフルは、原則来店不要で24時間365日いつでも申し込みでき、ネットなら最短18分で融資することが可能です。

ポイント

アイフルは在籍確認において電話連絡を原則行っていないため、家族や職場にバレる心配がなくなります。

初めての利用なら30日間の利息0円。お金を借りた日からではなく、契約の翌日から適用されるので注意してください。

専門家のおすすめポイント

アプリやATM振込、引き落としなど自分に合った返済方法を選べるのも特徴です。

提携ATMも多く、セブン銀行・ローソン銀行・三菱UFJ銀行・ゆうちょ銀行など返済の選択肢が多い点も魅力です。

アイフルの口コミ

アイフルの口コミ・評判

30代・男性(会社員)

審査や、記入などに時間はかかったが長時間ではなかったが審査は通りやすく借り入れができた。

ATMでの返済だったのでそこまで行かないといけないのがめんどくさかった。また無理なく返済ができた。

40代・男性(会社員)

カードローンのアイフルは、審査結果が判明するのがとてもスピーディーで、Webで申し込みした後「20分程度」で審査結果のメールが届き、審査を通過したことを教えてもらうことができたのでとても速いなと感じました。

40代・男性(会社員)

無人契約機を利用し借入しましたが、審査は比較的甘く審査時間は40分程度と早く借入までに申し込んでから半日もかからずお金を受け取れました、個人的には非常に利用勝手が良く便利で良かったです。

30代・男性(会社員)

初めてのカードローン利用で不安でしたが、アイフルの電話オペレーターの方が親身になって相談に乗ってくれたので、安心して借り入れができました。質問にも丁寧に答えてくれて、とても好印象でした。

50代・男性(会社員)

アイフルは迅速な対応と便利さが魅力です。申し込みから審査、融資までの流れがスムーズで、特にスマホアプリでの手続きが簡単です。借入れ額や返済期間も柔軟に対応しており、自分の状況に合わせたプランを選べる点が良いです。全体的には、急な資金が必要な時に頼りにできるサービスで、利用する価値は十分にあります。

※アイフルの口コミ募集中!

アイフルの総評

![]()

編集部

片桐

アコム同様、上限金利が高めなのはやや残念ですが、無利息期間が30日間あることと、返済の選択肢が多い点から評価しています。借りれるか不安であれば公式ページから1秒で事前診断できるので「急いで借りたいけど、審査が通るか不安」な方におすすめな点で算出しました。

| 金利(実質年率) | 3.0%~18.0% |

|---|

| 利用可能額 | 800万円 |

|---|

| 審査スピード | 最短1秒(事前審査)※ |

|---|

| 融資スピード | 最短18分※2 |

|---|

| 遅延利率(実質年率) | 20.0% |

|---|

| 担保・連帯保証人 | 不要 |

|---|

| 申し込み対象年齢 | 満20歳以上※1 |

|---|

アイフル

※1 なお、お取引中に満70歳になられた時点で新たなご融資を停止させていただきます。

※2:お申込の状況によってはご希望にそえない場合がございます。

SMBCモビット

![SMBCモビット]()

| fa-thumbs-o-upメリット |

◎SMBCモビット公式アプリからLINE Payへ送金

◎三井住友ATMなら手数料0円!

◎コンビニ・銀行・ゆうちょなど提携ATMGA全国に12万台※

※一部コンビニエンスストアなどに設置してあるATMでは、ご利用いただけない場合がございます。

※ATMの台数は2024年4月時点

|

| fa-thumbs-o-downデメリット |

×上限金利が他社より高い

×無利息期間はなし |

SMBCモビットの特徴

- WEB完結申込で電話連絡なし・最短即日融資

- 提携ATMは12万台※1だから利用しやすい

- 10秒の簡易審査を受けられる

SMBCモビットなら、10秒簡易審査が受けられ、目安として簡単に借入可能か知ることができるというメリットがあります。

ポイント

「WEB完結申込」(※2)を選べば、電話連絡もなし。最短即日で融資を受けられます。

提携ATMが全国に12万台もあるので、コンビニや銀行ATMから、すぐにお金を引き出すことが可能です。

専門家のおすすめポイント

借りたお金はLINE Payに送金(チャージ)でき、LINE Payで返済できる便利さは他社にはない魅力です。

返済はVポイントも利用できます。返済時に貯まるので数回に分けて返済した場合は、貯まったポイント分を次回の返済に当てることができます。

SMBCモビットの口コミ

SMBCモビットの口コミ・評判

30代・男性(会社員)

審査スピードも早いですし、必要書類に必要条件を満たせば、郵送物も電話連絡もなしでWebのみで契約を完結できるのが最大の魅力だと思います。しかし、自社ATMがないのでコンビニなど連携ATMに手数料がかかりますし、金利も高く無利息期間もないのがデメリットだと思います。

30代・男性(会社員)

遊興費に使用するためSMBCモビットを利用しました。銀行系である安心感に加えて郵送物や電話での連絡がないこともSMBCモビットを選んだ理由です。ロードサイドにある消費者金融の無人契約機とは異なり三井住友銀行のローン契約機で受付できるのは何よりの強みです。良かったのがスマホアプリで全てが完結することです。

30代・男性(会社員)

審査のスピードの速さにはとても驚かされました。審査は最短で30分で終わってしまうので、即日に融資を始めることが可能になります。夕方などには申し込みが多くなる傾向にあるので、多少時間がかかることになってしまうのですが、それでも数時間で審査が終了します。しかし、無利息期間のサービスがないのはデメリットだと思います。

30代・男性(会社員)

私が、SMBCモビットで良かった点としましては、ウェブで登録から審査まで全ての工程について終わらせることができる内容でありました。更に、電話連絡なしでも進めることができ、郵送物がない内容につきましても感激でした。特に家族で内緒で作成する際におきましても、ウェブ完結できることで知られることがなく安心しました。

40代・男性(会社員)

コンビニのATMからサッと引き出せるので、人の目が気になりません。審査のスピードも速すぎるので、モヤモヤと待たされるストレスがありません。金利も良心的なので、使い勝手が良い便利なサービスです。

※SMBCモビットの口コミ募集中!

SMCBモビットの総評

![]()

編集部

片桐

SMBCモビットは公式スマホアプリから、手数料無料でLINE Payに送金できる手軽さが魅力のカードローンです。ただ無利息期間がなく、金利上限も高めに設定されているのは難点。

Vポイントを返済にあてられるとはいえ、返済額が膨らんでしまうと負担が重くなりやすいです。金利よりも手軽な返済方法を取りたい方には向いています。

公式ページから返済シミレーション可能なので、毎月いくら位の返済額になるのか確認すると良いでしょう。

| 金利(実質年率) | 3.0%~18.0% |

|---|

| 利用可能額 | 最大800万円 |

|---|

| 審査スピード | 最短10秒(事前審査)※ |

|---|

| 融資スピード | 最短即日※3 |

|---|

| 遅延利率(実質年率) | 20.0% |

|---|

| 担保・連帯保証人 | 不要 |

|---|

| 申し込み対象年齢 | 20歳以上74歳以下※4 |

|---|

※ 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※1:2022年4月現在

※3:申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※4 収入が年金のみの方はお申し込みできません。

レイク

![レイク]()

| fa-thumbs-o-upメリット |

◎選べる無利息期間(web限定60日/5万まで180日)

◎We返済・口座振替は手数料無料

|

| fa-thumbs-o-downデメリット |

×最低・上限金利ともに他社より高い

|

レイクの特徴

- 選べる無利息期間

- webで最短25分融資も可能※1

- 返済方法も選択可能

レイクは、Webで最短25分融資も可能。※1スマホだと手軽に申し込めるのでおすすめです。

ポイント

5万円までの融資は、180日間無利息。200万円までの融資でも60日間の無利息期間が付きます。

返済方法が選べるのもポイント。提携ATMなら時間を問わずに返済できるほか、口座引き落としならうっかり返済し忘れることを防げます。

専門家のおすすめポイント

最短15秒で借入診断ができるので、審査が不安な方は目安として受けてみるといいでしょう。

選べる無利息期間(5万円まで)180日・60日間で迷ったら、どちらが安く借りれるかシミレーションできます。

レイクの口コミ

レイクの口コミ・評判

40代・男性(会社員)

基本的に無利息期間が長いのがいいです。無利息期間が初めての利用なら60日間ですので、他よりも長い期間で金利負担なく借り入れができるのがいいです。 もちろん、審査完了から借り入れの期間も最短当日ですので、すぐ借り入れできるのもいいです。 大手ですので、借り入れ、返済の手段も多かったので、とても扱いやすかったです

50代・男性(会社員)

手続きが迅速で、オンライン申込がとてもスムーズでした。借入金の確認や返済計画の管理が簡単にできるアプリが特に便利です。また、カスタマーサービスの対応も良く、安心して利用できました。全体的に利便性が高く、初めての利用者にもおすすめできるサービスだと思います。

40代・女性(主婦)

やはり、大手なので、安心して利用できました。カードローンなので、いわゆる消費者金融という感じでもなく、審査もスムーズにいきました。少額で無理のない範囲でしたら、気軽に利用ができておすすめです。

30代・男性(会社員)

レイクは、無利息キャンペーンの期間が他社よりもお得になっているのが良いです。特にWEB申込限定にはなりますが全借入額が60日間無利息になるキャンペーンがありますので、これを上手に活用しました。返済まで約40日ほどありましたので、60日間の無利息期間は有り難かったです。審査自体もわりと早かったので、特に不満はありません。

30代・男性(会社員)

借入自体するかしないか悩んでおりました。ただいざ本当に借入しないといけない状況になったとき備えないと、と思い申込に至りました。webで完結できるので朝申込をして、仕事している間に審査が終わっておりました。スムーズで来店なども不要だったため、このご時世大変ありがたかったです。

※レイクの口コミ募集中!

レイクの総評

![]()

編集部

片桐

レイクの選べる無利息期間は他社と比べて長いので、数ヶ月で返済見込みで立っている方にはおすすめです。選べる無利息期間は「初めての方限定」なのと、Web申し込み限定で60日になる点は注意しましょう。金利は高めに設定されているので、長期で借りる予定なら返済シミレーションをして他社と比較した方が得策です。

| 金利(実質年率) | 4.5%~18.0%※2 |

|---|

| 利用可能額 | 最大500万円 |

|---|

| 審査スピード | お申込完了後、最短15秒で審査結果を表示※ |

|---|

| 融資スピード | Webで最短25分融資も可能※ |

|---|

| 遅延利率(実質年率) | 20.0% |

|---|

| 担保・連帯保証人 | 不要 |

|---|

| 申し込み対象年齢 | 満20歳~70歳 |

|---|

レイク

※1 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※すぐに審査結果のご確認ができない場合は、審査が完了次第、メールもしくはお電話でお知らせします。夜間のお申込みや審査の混雑状況によっては、ご連絡までにお時間がかかることがあります。

※無利息についての注釈

≪60日・180日共通の注釈≫

※初めてなら初回契約翌日から無利息

※無利息期間経過後は通常金利適用。

※30日間無利息、60日間無利息、180日間無利息の併用不可。

※ご契約額が200万超の方は30日無利息のみになります。

≪60日間無利息の注釈≫

※Webで申込いただき、ご契約額が1~200万円の方。

※Web以外で申込された方は60日間無利息を選べません。

≪180日間無利息の注釈≫

※契約額1万円~200万円まで

≪貸付条件≫

貸金業者の商号:新生フィナンシャル株式会社

関東財務局番号・登録番号:関東財務局長(10) 第01024号

協会員番号:日本貸金業協会会員第000003号

貸付利率:年率4.5%~18.0%

※貸付利率はご契約額およびご利用残高に応じて異なります。

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

返済期間・返済回数:最長5年・最大60回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

遅延損害金(年率):20.0%

担保の有無:不要

学生ローンのカレッヂ

![学生ローンのカレッヂ]()

おすすめポイント

- セブン銀行ATMでの返済で手数料無料

- スマホでWeb残高照会ができる

- 設立47年の長い実績と経験がある

学生ローンのカレッヂは、特に大学生や専門学校生におすすめの学生ローンです。生活費や学費に困った時、少額からでも気軽に借入れができるのが大きな魅力と言えるでしょう。

さらに必要書類が少ないため手続きが簡単で、忙しい学生でも気軽に申し込めます。

全国にあるセブン銀行ATMで手数料をかけずに返済することが可能です。

金利も学生向けに設定されているため負担が少ないのもポイントで、スマホ上で残高照会できるのもメリットと言えるでしょう。

学生ローンのカレッヂの利用を考える際は、計画的な返済プランをしっかり立てて、安全に利用することが大切です。

| 金利(実質年率) | 17.0% |

|---|

| 利用可能額 | 50万円 |

|---|

| 審査スピード | 最短即日 |

|---|

| 融資スピード | 最短即日 |

|---|

| 遅延利率(実質年率) | 20.0% |

|---|

| 担保・連帯保証人 | 不要 |

|---|

| 申し込み対象年齢 | 18歳以上の学生 |

|---|

学生ローンのイー・キャンパス

![学生ローンのイー・キャンパス]()

おすすめポイント

- Web上で申込~借入まで完結させられる

- アフターフォローが充実している

- 卒業後もなんででも利用可能

学生ローンのイー・キャンパスは学生向けに特化した金融サービスであり、在学中の大学生や専門学校生が対象で、手続きが簡単でスピーディです。

Web上で申込~借入まで完結させられるので郵送物なしで借りられるのが大きな特徴と言えるでしょう。

ポイント

金利が低く、返済プランも柔軟に設定できるため、無理なく返済することが可能です。

アフターフォローも充実しており、緊急の出費や学費の支払い、生活費の補填など様々な用途に利用できるのが魅力と言えるでしょう。

学生ローンのイー・キャンパスは多くの学生にとって信頼性の高い選択肢となっており、将来のキャリア形成をサポートする重要な一助となるでしょう。

| 金利(実質年率) | 14.5%~16.5% |

|---|

| 利用可能額 | 学生:50万円、社会人:80万円 |

|---|

| 審査スピード | 最短即日 |

|---|

| 融資スピード | 最短即日 |

|---|

| 遅延利率(実質年率) | 20.0% |

|---|

| 担保・連帯保証人 | 不要 |

|---|

| 申し込み対象年齢 | 18歳~29歳までの学生 |

|---|

学生ローンのアミーゴ

![学生ローンのアミーゴ]()

おすすめポイント

- 創業40年以上の経験と実績がある

- 金利の優遇制度が設けられている

- お得なキャンペーンが随時開催している

学生ローンのアミーゴは特に学生向けに設計されたローンサービスで、多くの学生に支持されています。最大で50万円まで借り入れ可能で、必要な資金をスピーディに確保できるのが魅力です。

金利も他のローンに比べて低く、返済計画を立てやすいため学生生活を豊かにするための頼りになる選択肢と言えるでしょう。

申し込み手続きもオンラインで簡単に完了し、学生証や身分証明書さえあれば手軽に始められます。

また金利の優遇制度が設けられており、収入証明書を提出するだけでも0.6%金利が下がるので、事前に準備しておくことをおすすめします。

学生ローンのアミーゴは学生が借りやすいように、お得なキャンペーンを随時開催しているのでチェックしてみてください。

| 金利(実質年率) | 14.4%~16.8% |

|---|

| 利用可能額 | 50万円 |

|---|

| 審査スピード | 最短即日 |

|---|

| 融資スピード | 最短即日 |

|---|

| 遅延利率(実質年率) | 20.0% |

|---|

| 担保・連帯保証人 | 不要 |

|---|

| 申し込み対象年齢 | 20歳~29歳までの学生 |

|---|

フレンド田

![フレンド田]()

おすすめポイント

- 最高12.0%という低金利で借入可能

- 申込方法が豊富にある

- 自由返済方式で返済額を調整できる

フレンド田は学生に特におすすめの学生ローンサービスとして注目されていて、学生専用のため学費や生活費、その他の出費をカバーするために設計されています。

フレンド田は低金利と柔軟な返済プランで、学生ローンは高金利であることが多いですが、フレンド田は学生に負担がかからないよう12.0%~17.0%という設定なのが魅力です。

申込方法も豊富で、オンラインでも完結させられるのも特徴の1つでしょう。

またフレンド田は返済期間に柔軟性を持たせており、卒業後でも返済を続けられるため、学生は安心して勉強に集中できます。

申し込みや借入に当たって何かわからないことがあっても専門のサポートスタッフが常に対応してくれるため、不明点や不安があればすぐに相談可能です。

ポイント

信頼と実績のある学生カードローンのため、安心して利用できるでしょう。

| 金利(実質年率) | 12.0%~17.0% |

|---|

| 利用可能額 | 50万円 |

|---|

| 審査スピード | 最短即日 |

|---|

| 融資スピード | 最短即日 |

|---|

| 遅延利率(実質年率) | 20.0% |

|---|

| 担保・連帯保証人 | 不要 |

|---|

| 申し込み対象年齢 | 18歳以上の学生 |

|---|

学生ローンの学協

![学生ローンの学協]()

おすすめポイント

- 土曜日でも対応してもらえる

- 返済シミュレーション機能がある

- 卒業後も継続して借りられる

学生ローン「学協」は、学生生活をサポートするために設立された信頼性の高い金融サービスです。

大学生や専門学校生を対象に学費や教材費、生活費などの多様なニーズに対応する柔軟なローンプランを提供しています。

返済シミュレーションを公式サイトで利用できるので、気になる方はチェックしてみてください。

特に注目すべきは土曜日でも申し込み対応してもらえるので、平日の申し込みが難しい方におすすめです。

丁寧なカスタマーサポートサービスもあり、初めてのローンに不安を感じる学生でも安心して利用できるでしょう。

ポイント

卒業後も継続して借りられるので、お金がないときの強い見方になるでしょう。

| 金利(実質年率) | 16.4% |

|---|

| 利用可能額 | 40万円 |

|---|

| 審査スピード | 最短即日 |

|---|

| 融資スピード | 最短即日 |

|---|

| 遅延利率(実質年率) | 20.0% |

|---|

| 担保・連帯保証人 | 不要 |

|---|

| 申し込み対象年齢 | 18歳以上 |

|---|

学生ローンのマルイ

![学生ローンのマルイ]()

おすすめポイント

- 35万円以上の借入で実質年率15.9%以下

- 創業40年以上と信頼性が高い

- 卒業後も返済を続けられる

学生ローンのマルイは学生に特化したローンサービスとして知られており、学費や生活費のサポートが必要な学生にとって、非常に役立つ選択肢です。

最大で100万円までの借入が可能で、金利も比較的低めに設定されています。保証人不要で手続きが簡単なため、初めてのローン利用者でも安心です。

ポイント

35万円以上の借入奈良実質年率15.9%以下になります。

また卒業後の収入に応じた返済が可能となるため、返済の負担を軽減することができます。学生ローンの中には卒業までの返済が求められることもあるので強みと言えるでしょう。

スマホで完結させられるため、全国どこからでも申込~借入まで行うことが可能です。

詳しくは公式ウェブサイトをチェックし、自分に合ったローンプランを検討してみてください。

| 金利(実質年率) | 12.0%〜17.0% |

|---|

| 利用可能額 | 100万円 |

|---|

| 審査スピード | 最短即日 |

|---|

| 融資スピード | 最短即日 |

|---|

| 遅延利率(実質年率) | 20.0% |

|---|

| 担保・連帯保証人 | 不要 |

|---|

| 申し込み対象年齢 | 18歳以上の学生 |

|---|

【学生】おすすめカードローン会社を徹底検証

![消費者金融]()

ゼロメディアでは、学生におすすめカードローンを「金利が低く無利息期間がある、すぐに借りられて家族にバレにくいカードローン会社」と定義しました。

最もおすすめの学生向けカードローンを探すため、人気の11社を以下の4つのポイントから徹底比較しました。

①金利の低さ

②融資スピード

③無利息期間

④バレにくさ

| 今回検証したカードローン |

|---|

・プロミス

・アコム

・アイフル

・SMBCモビット

・レイク

・学生ローンのカレッヂ

・学生ローンのイー・キャンパス

・学生ローンのアミーゴ

・フレンド田

・学生ローンの学協

・学生ローンのマルイ |

①金利の低さ

![プロミス 申し込み画面]()

学生におすすめのカードローン会社として、「金利の低く借りやすい」を評価して、各カードローン会社の検証を行いました。

スコアリング方法

上限金利が「年14.9%以下」「15.0〜17.9%以下」「18.0%以上」に分けて、各カードローンを点数付けしました。

②融資スピード

![プロミス]()

学生におすすめカードローン会社して、「すぐに借りられること」を満足度が高いと評価し、審査や融資までのスピードについて検証を行いました。

スコアリング方法

お金が借りられるまでのスピードを「最短60分以内」「最短即日」「最短翌営業日以降」に分けて、各カードローン会社を点数付けしました。

③無利息期間

![プロミス]()

学生におすすめのカードローン会社として、無利息期間の有無と期間を評価し、検証を行いました。

スコアリング方法

カードローンの無利息期間を「最大30日以上」「最大29日以下」「なし」に分けて、各カードローン会社を点数付けしました。

④バレにくさ

![アコム むじんくん]()

学生におすすめのカードローン会社として、家族や友人へのバレにくさが満足度につながるとして、郵送物や電話での在籍確認がないことなどを評価し、検証を行いました。

スコアリング方法

郵送物なしを「カードレス対応」「カードあり+郵送物なし」「カードあり+郵送物あり」に分けて、各カードローン会社を評価しました。

コンテンツの誤りを報告する

学生がお金を借りる5つの方法

![学生がお金を借りる5つの方法]()

学生の方がお金を借りるには、おもに5つの方法があります。

それぞれの特徴や注意点を簡潔に説明しているので参考にしてみてください。

消費者金融カードローン

消費者金融とは、法人への貸付も行う銀行と異なり、個人向けにお金を融資している金融機関です。

借入までのスピードが早く、最短即日融資に対応。20歳以上(一部18歳以上)で、バイトで収入を得ている学生は申し込みできます。

ポイント

大手の消費者金融は提携するATMも多く、コンビニATMを利用すれば、24時間365日借入が可能なこともメリットの一つです。

銀行カードローンに比べて金利が少し高めですが、無利息期間といった利息が発生しない期間を設けていることが多いので、ぜひ活用しましょう。

大手消費者金融は、全国にある無人契約機もしくはネットからの申し込みが可能です。

消費者金融がおすすめな人

- 今すぐお金が欲しい

- 無利息期間を利用してお金を返済したい

- ネットから申し込みをしたい

- 審査が不安

銀行カードローン

銀行カードローンとは、銀行や信用金庫といった金融機関が提供する融資サービスを指します。

ポイント

銀行カードローンは、消費者金融と比較して金利が低く抑えられている場合が多いのがメリットです。

お金を返す際、借りたお金にプラスして金利分も必ず払います。銀行カードローンは、借りたお金にプラスされる金利分が比較的安いです。

しかし、審査には消費者金融よりも時間がかかります。即日融資には対応していないので、注意しましょう。

お金をすぐに借りたい方は消費者金融のカードローンがおすすめです。

銀行カードローンがおすすめな人

- 借入をしたいが金利は抑えたい

- 収入の制限がなくお金を借りたい

- まとまったお金の融資を受けたい

学生ローン

学生ローンは、学生を対象として貸付を行う消費者金融のことです。金融機関が学生の保護者に対して貸付を行う教育ローンとは厳密に区別されています。

ポイント

教育ローンは学費や教育関係費に用途が限られますが、学生ローンは用途自由です。

普通の消費者金融とは違い、安定した収入があれば満18歳から申し込みが可能です。学生本人への貸付のため、家族にバレずに借入できる可能性があります。

学生ローンは、消費者金融に比べて融資額が低め。多額のお金を借りたい方には向いていません。

奨学金

奨学金は、経済的に修学が困難な学生向けに、国・地方自治体・民間の団体が貸付する制度です。奨学金には「貸与型」の奨学金と「給付型」の奨学金があります。

注意点

「給付型」の奨学金は返済する必要がありませんが、一部の成績優秀者のみ利用できる制度。採用の倍率も全体的に高くなっています。

また、資金用途は教育関係費に限られます。個人的な娯楽には使えないので注意が必要です。

「貸与型」奨学金は利率こそ低いですが、金利がかかる場合もあるので注意しましょう。

クレジットカードのキャッシング

クレジットカードのキャッシングとは、ATMからクレジットカードを使ってお金を借りることです。

買い物をした時にクレジットカードで決済する方法とは異なります。

ポイント

ATMがあればいつでもお金を引き出せるのが最大の特徴でしょう。

すでにクレジットカードを持っており、キャッシング枠が設定されていればすぐにでも利用可能です。

ただ、キャッシング枠を設定していない時や利用額を増やしたい時は審査を受ける必要があります。

キャッシングがおすすめな人

- キャッシング枠のあるクレジットカードを所持している

- 今すぐ融資を受けたい

学生は消費者金融カードローンの利用がおすすめ

中でも学生がお金を借りるなら、消費者金融カードローンの利用がおすすめ。以下ではおすすめな理由を5つ紹介します。

学生でも申し込みできる可能性が比較的高い

消費者金融カードローンは、学生でも申し込みできる可能性が比較的高いです。

ポイント

多くの場合申し込み条件を「18歳以上の収入がある方」にしている場合が多く、アルバイトの学生でも申し込みができるようになっています。

また、借入額が少額の場合は、収入証明の提出が必要ない場合もあります。

学生でも「収入が多くないと申し込めないのでは」という不安がある人でも、申し込むことができますよ。

無利息サービスがある

消費者金融カードローンは、無利息期間を提供している場合が多いです。

ポイント

無利息期間を利用すれば、利息0円でお得に借入することができます。

例えば、プロミスで初めてカードローンを利用する場合、最大30日間無利息で借入可能。プロミスの上限金利は17.8%なので、通常借入する場合は以下のようになります。

例)100万円を20日間借り入れした場合

100万円(借入金額)×17.8%(実質年率)×20日(借入日数)÷365日=9,753円(利息額)

無利息期間を利用することで、以上の場合は、9,753円お得に借入することができるということです。

ただし、返済期間が30日を過ぎるとその分の利息が発生するので、注意しましょう。

お金の使い道が自由

消費者金融カードローンの場合、お金の使い道が決まっていません。そのため、融資後に借りたお金がどのように使われているか追われることはありません。

ポイント

旅行・趣味・生活費・学費など、さまざまな場合に自由にお金を利用可能です。

お金を借りる際は、融資後に利用用途が追われる場合もあるので、学生にとって大きなメリットと言えるでしょう。

保証人・担保が必要ない

消費者金融カードローンの場合、保証人・担保が必要ありません。

ポイント

「家族や周りの人にお金を借りていることを知られたくない」という人にとって、メリットと言えるでしょう。

保証人が必要な借入方法の場合は、債務者が返済困難になった際に、弁済しなくてはなりません。また、担保が必要な場合は、返済困難になった際、換金されてしまいます。

消費者金融を利用すれば、以上のデメリットがないので、学生でも比較的気軽に借入できるでしょう。

スマホ1つで最短即日に借入れできる

消費者金融カードローンを利用することで、スマホ1つで最短即日に借入することができます。

ポイント

書類提出もスマホ上でアップロード可能。申し込みから借入まで、24時間いつでも全てスマホ上で完結します。

スマホ上で全てが完結するので、契約関係の書類が郵送されてくることもありません。その後の借入も24時間いつでもどこでもネット上で行うことができます。

学業やアルバイトで忙しい学生の人も気軽に借入できるでしょう。

学生におすすめカードローンの審査までの流れ

カードローンの審査とは、実際どのような流れになるのか疑問に思う方も多いのでは?

カードローンをネットで申し込む場合、審査までの流れは以下の通りです。

1個人情報の入力

まずは、申し込み欄で個人情報の入力を済ませましょう。

ポイント

ここで入力する情報は、カードローン会社が利用者の返済能力を測る上で重要になってきます。

入力が求められる個人情報は会社によって異なりますが、概ね以下の通りです。

年収や他社からの借入金額は、できるだけ正確に入力しましょう。

入力した数値と実際の数値の差が大きいと審査の対象にならない場合があります。

2必要書類の提出

ネットでの申し込みの際は、一般的にカメラで撮影した写真を送ります。

ポイント

基本的に、希望金額が50万円以下・他社との借入合計が100万円以下の場合は、収入証明書が不要で本人確認書類だけで申し込み可能です。

本人確認書類・収入証明書として利用できるものをまとめてみました。

| 本人確認書類 | 運転免許証

マイナンバーカード

住民票

在留カードなど |

|---|

| 収入証明書 | 源泉徴収票

給与明細書

確定申告書

所得証明書など |

|---|

事前に準備しておくと、申し込みがスムーズに終わるのでおすすめです。

3在籍確認を完了させる

在籍確認とは、申し込み情報で入力した住所や勤務先に、本当に利用者が在籍しているのかを確認することです。

ポイント

カードローンを利用する場合、審査において必ず在籍確認が行われます。利用者本人の「安定した収入」が求められるからです。

基本的に学生の在籍確認の場合、バイト先か家に電話がかかってきます。

4審査完了

在籍確認まで終われば、審査が完了。カードローンの利用が可能になります。

カードローンは事前に設定された利用額まで何度でも借入が可能です。

学生がカードローンの審査に通過するためのポイント

前述したように学生でもカードローンを利用することは可能です。

ここでは、学生がカードローンの審査に通過するためのポイントについて解説していきます。

カードローンの審査に通過するためのポイント

- 安定した収入を確保する

- 複数社同時申し込みを避ける

- 借入限度額を低めに設定する

- クレジットカードや携帯料金の滞納を避ける

安定した収入を確保する

カードローンの審査に通過するためには、安定した収入を確保することが重要です。

学生の場合、収入の高さよりも安定性が重視される傾向があります。

ポイント

正社員ではなくアルバイトやパートタイムであっても、毎月安定した収入があれば審査に通過できる可能性はあります。

一方で、副業等を実施ており高い年収があったとしても、無収入の月があれば収入の安定性に対する評価は低くなってしまう恐れがあるため注意が必要です。

複数社同時申し込みを避ける

カードローン会社は、審査の際に申込者の申込履歴を確認します。もし短期間で同時に複数社へ申し込みをしている場合、カードローン会社から「お金に困っている申込者」だと判断される恐れがあります。

注意点

カードローン会社は貸したお金が返ってこないリスクを未然に回避しようとするため、お金に困っている=返済能力が低いと判断された場合、審査に通りづらくなるのが通常です。

とりあず1社通過すればOKと安易に考えて複数社同時申し込みするのは避けるようにしましょう。

借入限度額を低めに設定する

借入限度額を低めに設定することは、学生がカードローンの審査に通過するための効果的な手段の一つです。

注意点

カードローン会社は貸し倒れを最大のリスクと捉えるため、返済できない可能性がある申込者には融資しないケースが多いです。

借入限度額が多ければ、そのぶん返済するハードルは高くなり、審査がより慎重に行われることになります。

結果的に、審査に通過できる可能性が低くなってしまうため、借入限度額はなるべく低めに設定しましょう。

多くの場合、審査通過後に利用限度額の増額申請を行うことも可能なので、まずは審査に通過することを優先するのがおすすめです。

クレジットカードや携帯料金の滞納を避ける

カードローン会社は、審査の際に申込者の信用情報を参照します。信用情報とは、クレジットカードやカードローンの利用履歴、公共料金の返済記録などを記載した個人の信用力を評価するための情報です。

注意点

クレジットカードや携帯料金を滞納してしまうと、金融事故の記録が信用情報に残り、信用力に対する評価が低くなってしまいます。

もし過去に滞納してしまったことがある場合には、信用情報機関で信用情報を照会し、金融事故の記録が残っているか確認してみてください。

お金を借りることが周囲にバレない?おすすめ方法2選

お金を借りる時、周囲にバレたくない学生の方は多いのではないでしょうか。

そんな方におすすめの方法2つを紹介します。

できるだけ周囲にバレない方法

- 電話による在籍確認がないカードローンに申し込む

- クレジットカードのキャシングを利用する

カードローンを利用する際、必ず在籍確認がありますが、電話による在籍確認を行っていないカードローンがあります。

ポイント

原則として、電話連絡を行っていないのは、プロミス(※1)・アイフル・SMBCモビット(※2)です。

もしくは、クレジットカードのキャッシングでもお金を借りていることは周囲にバレにくいでしょう。

クレジットカードを利用する学生は多いため、銀行やコンビニのATMからお金を引き出しても不自然ではありません。

学生がお金を借りる時の注意点4つ

![学生がお金を借りる時の注意点4つ]()

カードローンは気軽に申し込むことが可能ですが、利用にはいくつかの注意点があります。

必ず注意してほしい・覚えておいてほしい注意事項は以下の4点です。

カードローンの利用は20歳から

一般的にカードローンは、満20歳以上であることを申し込みの条件としている場合が多いです。

注意点

高校生や20歳に満たない学生は、仮にアルバイトで収入があっても申し込み対象にならないので注意しましょう。

20歳に満たない学生の方は、学生ローンの利用を検討するのがおすすめ。学生ローンは満18歳以上から貸付を行っている金融機関も存在します。

審査は必ず受ける

カードローンの申し込みの際は、必ず審査が行われます。過度な借金から利用者を守るために行われるので、学生でも必ず審査を受けましょう。

注意点

カードローンは、法律によって審査が義務付けられています。

審査を行っていない金融機関は、違法業者ですので、絶対に利用しないでください。

返済期日を忘れずに守る

返済期日を過ぎると「信用情報」に傷が付いたり、遅延金が発生したりするので気を付けてください。

信用情報は、カードローンやクレジットカードなどの利用状況。CICやJICCといった「信用情報機関」に記録され、審査の材料として用いられています。

注意点

信用情報の中でも、返済の延滞や債務整理によって登録される事故情報は特に注意が必要です。

事故情報が登録されると、以下のような弊害があります。

事故情報によって起こりうる弊害

- 新規でカードローンの借入が出来なくなる

- クレジットカードが作れなくなる

- 各種ローンが組めなくなる

事故情報は5年~10年程度保存されます。

学生の時に事故情報を作ると、社会人になった際にローンやクレジットカードを申し込めなくなるため、返済の延滞は極力避けましょう。

返済できない場合は、事前に金融機関に相談してください。返済日の調整に応じてくれるかもしれません。

借りられる金額には限度がある

消費者金融のカードローンを利用する際、総量規制を超える金額を借入することはできません。

ポイント

総量規制とは、年収の1/3までの借入しかできないという法律です。

総量規制も、利用者が多額の借金を作ることを防ぐためにあるので、事実と異なる収入を申し込み情報に入力するのはやめましょう。学生の方は、バイトやパートで得ている収入を入力してください。

現実的な返済計画を立ててからお金を借りる

学生に限った話ではありませんが、お金を借りる際は事前に現実的な返済計画を立てておくことがとても大切です。

そのためにも、毎月の収支を確認し、どれだけ返済に充てることができるか考えておきましょう。

また、借入の際の手数料や金利、返済が遅れてしまった場合の遅延金がどれだけ返済総額に影響するかも理解しておくことが重要です。

高校生やバイトしてない収入なしの学生がお金を借りることは可能?

バイトをしてない学生や高校生は、カードローンや学生ローンなどの金融業者を利用するのは難しいでしょう。

注意点

例えば、カードローンの申し込みは「安定した収入」が条件。総量規制や返済能力の観点からも、収入があることが必須です。

アルバイトが出来ない学生は、保護者の方と相談して教育ローンや奨学金による借入を選択しましょう。ただ、資金用途は教育関係に限られるので、娯楽には使えないことに留意が必要です。

毎月数万円でも構わないので、安定収入を得てからカードローンには申し込みましょう。

学生ローンの審査は甘い?審査落ちの理由

学生ローンの利用を検討している方にとって、審査に通りやすいかどうかは大きな判断基準となりますよね。

しかし学生ローンの審査は決して甘いわけではなく、条件次第では審査落ちしてしまう可能性は十分あり得るでしょう。

審査落ちの原因や通りやすい条件などを把握し置く必要があります。

ここでは学生ローンの審査落ちの理由について、以下の3点についてご紹介していきますので参考にしてみてください。

審査落ちの理由

- アルバイトやパートをしていない

- 申し込み情報が間違っている

- 希望額が多すぎる

アルバイトやパートをしていない

学生ローンの審査に落ちてしまう理由の一つとして、アルバイトやパートをしていないことが挙げられます。

金融機関は、借り手が安定した収入を持っているかどうかを重視します。アルバイトやパートをしている場合、定期的な収入があるため、返済能力を証明しやすいです。

ポイント

学生と言えど、安定した収入があるかどうかはしっかり見られます。

収入源がないと返済の具体的な計画が立てにくく、金融機関はリスクを感じるため、アルバイトやパートをしていない学生は審査で不利になることが多いです。

申し込み情報が間違っている

学生ローンの審査が通らなかった理由として、申し込み情報が間違っている可能性があります。

単なる入力ミスでも金融機関にとっては重要な確認ポイントになり、名前や住所、収入情報などが正確でないと適切な審査が行われないことがあります。

一通りの入力が完了したら再度入力情報を確認することをおすすめします。

正確な情報を提供することで、次回の審査がスムーズに進む可能性が高まるでしょう。

希望額が多すぎる

学生ローンの審査結果が期待通りにならないこともありますが、その一因として希望する金額が少々大きすぎることが考えられます

金融機関は貸し出しのリスクを慎重に評価するため、希望額が現実的な返済計画に見合わない場合、返済困難になるリスクを避けるために審査が通らないことがあります。

ポイント

自分の将来の収入や返済能力を見極めて、適切なローン金額を選ぶことが大切です。

申請時に希望額を検討し、必要最低限の金額を申請することで、審査の通過率を上げることができるかもしれません。

まとめ

今回は、学生がお金を借りる方法を詳しく解説しました。学生がお金を借りる方法は以下5つです。

学生がお金を借りる方法

- 消費者金融カードローン

- 銀行カードローン

- 学生ローン

- 奨学金

- クレジットカードのキャッシング

もし今すぐお金が必要という学生は、消費者金融カードローンがおすすめです。消費者金融カードローンは学生でも申し込めるものが多く、最短60分程度で融資を受けられる可能性があります。

しかし、カードローンの利用には審査が必要です。各社の審査基準は公表されていません。そこで、申し込む際は必ず申し込み条件に目を通しましょう。

申込条件を満たしたうえで、事前に返済の目処を立てて申し込むことが大切ですよ。

Q&A|大学生がお金を借りるおすすめ方法は?

Q、大学生がお金を借りるのにおすすめの方法は?

A、おすすめの方法を以下にまとめました。

- 消費者金融カードローン・学生ローン

→20歳以上でアルバイトをしている方 - 奨学金

→4年間長期的に借りたい方 - クレジットカードのキャッシング

→24時間いつでもATMから手軽に借りたい方

消費者金融なら、最短即日でお金を借りることも可能。利息0円のサービスを行っていることも多いのでおすすめです。

Q、審査なしのカードローンはある?

A、審査なしのカードローンはありません。

お金を貸す機関は、申込者に返済能力があるかどうかを審査しなければならないと法律によって定められているからです。

Q、カードローンを利用したい時、学生なら在籍確認なし?

A、学生でも在籍確認はあります。

一般的に、在籍確認として家やバイト先に電話が来ることが多いです。

もし電話連絡で周囲にバレるのが不安な場合は、電話による在籍確認を行っていないカードローンに申し込んでみましょう。

例えば、

プロミスは原則として連絡をしないとのことでした。

プロミス

原則、お勤めされていることの確認はお電話では行いません。

バイト先や自宅に連絡が来るのをどうしても避けたい方にはプロミスをおすすめします。

※審査の結果によっては電話による在籍確認が必要となる場合がございます。Q、コンビニでお金を借りることができる、学生におすすめのカードローンは?

A、おすすめは、

プロミスです。

- セブン-イレブンやローソンで借入・返済が可能

- 18歳以上から申し込める

- 原則、電話の在籍確認なし

プロミスなら、セブン-イレブンやローソンでお金を借りたり返済したりできます。

また、原則として家やバイト先に在籍確認の電話もかかってこないため、周囲にバレにくいでしょう。

※原則電話による在籍確認なし

Q、学生が学費のためにお金を借りる時、おすすめの方法は?

A、おすすめは

奨学金です。

奨学金なら月に最高64,000円を貸与可能。学費を賄えるような大金も借りられるでしょう。

また、貸与以外に給付つまり返済しなくて良い奨学金もあるのでおすすめです。

Q、バイトしてないけど、学生でもお金を借りられる方法はある?

A、バイトしてない学生でもお金を借りられる方法はあります。おすすめは内定者ローンです。

一般的に内定者ローンとは、大学や専門学校などを卒業予定で内定も決まっている方向けのローンを指します。

内定者ローンを提供している主な機関は以下の3つです。

使い道自由・返済は社会人になってからでOKという場合が多いです。その他の利用条件は会社の公式サイトにてご確認ください。

Q、学生がお金を借りるのに、最短即日のおすすめ方法は?

A、おすすめの方法は消費者金融カードローンとクレジットカードのキャッシングです。

消費者金融カードローンなら、最短即日でお金を借りられるでしょう。

ネット申し込みに対応していたり、無利息期間もあったりして非常におすすめです。

また、クレジットカードにキャッシング枠が設けられていたら、すぐにでも提携ATMから手軽にお金を借りられます。

キャッシング枠が設けられていない場合や利用額を増やしたい場合は、審査を受ける必要があるので注意してください。

Q、学生がカードローンを使うのはやばい?やめたほうがいい?

A、学生であっても、

正しく計画的に利用できれば特に大きな問題はないでしょう。

使うのはやめたほうがいいと言われる理由としては、主に以下のようなものが挙げられます。

- お金を借りることがくせづいてしまう可能性がある

- 返済が遅れると自宅に督促状が届く場合がある

お金を借りることがくせづいてしまうと、いつの間にか借金がふくらみ返済に追われてしまう可能性があります。計画的に返済をし、必要以上の借り入れは行わないようにしましょう。

また、返済が遅れてしまうと、実家住まいの学生の場合、督促状によって借り入れが家族にバレてしまう可能性も高いので注意が必要です。

Q、学生の借入限度額はどれくらい?

A、一般的な目安はおおよそ10万円~30万円ほどと言われています。

カードローンの利用可能額は数百万円が上限とされている場合も多いですが、学生は収入が不安定であることから社会人よりも借りられる金額が少ない傾向にあるのです。

「もっと高額を借りたい」と考える方もいるかもしれませんが、学生は収入が安定しないだけでなく、初めての借り入れでは上限金利が適用される場合が多いため、高額の借り入れをしてしまうと支払い額が膨らんでしまいます。

返済が追いつかなくなるリスクを踏まえても、少額のみ借りられて計画的に利用しやすいカードローンを選ぶのがおすすめです。

監修者の紹介

経歴・プロフィール

大学卒業後、大手保険会社に入社し4年間生命保険・損害保険の営業職を経験。保険代理店へ転職後、副業として親子向けのマネーセミナーをスタート。2017年には

じんFP事務所を開業し、数字が苦手な女性起業家を専門に「家計」と「事業」2つのマネーサポートを行なっている。マネーセミナーや個別相談、

日経WOMAN公式アンバサダーも務めており、一人ひとりに寄り添ったファイナンシャルプランナーとして活動中。著書「

私たちの「お金の使い方・貯め方」教えて下さい」ではお金の失敗の実例を踏まえながら、賢いお金の使い方や国の制度を理解することができる。

![祖父江仁美]()

執筆者

ゼロメディア編集部

お金に関するトラブルを抱えると、精神的にやられて苦しくなってしまうことも多いです。そんなお金周りで悩んでいる方向けに、誰にでも分かりやすく情報をまとめることを意識して、日々記事の執筆・編集を行っています。

制作チーム一覧はこちら

![融資スピード検証風景]()

![融資スピード検証]()

![無利息期間検証]()

![バレにくさ検証]()

![]()