年会費無料ゴールドカード16選を徹底比較!永年・実質無料・条件付きなど一覧で紹介

ゼロメディア(以下、当メディア)はユーザーがより有益な意思決定を行えるように独自で定めた「コンテンツ制作・編集ポリシー」や」に基づき制作に努めています。紹介する商品の一部または全部に広告が含まれておりますが、公平性を欠いた特定商品の過大評価や貶める表現などをポリシーで禁止事項として取り決めており、各商品の評価や情報の正確さに一切影響する事はありません。また、各商品に関して「評価方針・比較基準」を作り込み、客観的且つ中立的な観点より情報提供することを第一としています。訪問ユーザ様から取得しているデータ(アクセルや広告IDなど)に関しては「外部送信規律に関する表記」をご覧ください。本記事はPRを含みます。詳細および免責事項につきましては、広告掲載ポリシーをご確認いただきますようお願いいたします。

さまざまなクレジットカードの中でも持っているだけでステータスが感じられたり、付帯サービスが充実しているゴールドカード。中には「年会費が高くて諦めた…」「安く持てるゴールドカードがあったら良いのに…」という人もいるかもしれません。

そこで本記事では、ゴールドカードを年会費無料で使うための方法を解説。さらに、年会費無料で使えるおすすめのゴールドカード16選も紹介するので、ぜひチェックしてみてくださいね。

年会費無料ゴールドカードの最新キャンペーン情報も紹介していますよ。

料金は全て税込です。

※1家族の紹介で専用URLから申し込んだ場合、初年度から年会費永年無料。現在5,000円の年会費を払っているゴールド会員がファミリー登録した場合は、次年以降から永年無料。

※2グローバルポイントの金額相当額表記は、1ポイントあたり5円相当の商品に交換した場合です。交換商品により、換算額が異なります。

※3:※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※4 年間100万円のご利用で翌年以降の年会費永年無料

※4 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

本記事で紹介するクレジットカードはゼロメディアの独自調査に基づいています。詳しくは各クレジットカードの評価基準とランキング根拠を参照ください。

2023年に入社し「ゼロメディア」を担当。執筆をはじめ、ディレクションや画像作成など仕事内容は多岐に渡る。比較する項目が多く、選ぶのが難しい商品やサービスを、少しでも比較しやすくするコンテンツ作りを心掛けている。

本コンテンツで紹介している商品は全て金融庁の貸金業者登録一覧に記載ある事業者が提供するものです。コンテンツ内で紹介する商品の一部または全部に広告が含まれています。しかし、各商品の評価や情報の正確さに一切影響する事はありません。また、広告によってユーザーの皆様の選択を阻害することがないよう、客観的な視点や基準で商品を紹介・評価しております。当コンテンツは株式会社ゼロアクセルが管理を行なっております。クレジットカードおすすめのランキングはポイント還元率や機能性、ポイントの還元率、キャンペーン、旅行障害保険、キャッシング、発行スピード、利用者の口コミなどを独自に点数にしております。詳細は広告ポリシーと制作・編集ガイドラインをご覧ください。 |

【当サイトは金融庁の広告に関するガイドラインに則って運営しています】 |

Contents

年会費無料ゴールドカードの検証ポイント

年会費が無料なゴールドカードはポイント還元率が低いと思われがちですが、ボーナスポイントがつくカードも多く、しっかりポイントを貯めることができます。当メディアでは掲載ゴールドカードのポイント還元率を比較検証しました。

年会費が無料のゴールドカードといっても、永年無料なのか初年度無料なのか、もしくは年間条件を達成すると年会費無料になるのか内容はそれぞれ。掲載されているゴールドカードの年会費の詳細を比較検証しています。

掲載カードのHPに記載されている発行期間と実際にユーザーが投稿した発行に関する評価を比較してみました。審査が厳しめのゴールドカードの場合、発行期間はやや長めのものが多いようです。

年会費無料のゴールドカードを選ぶ際に意識すべき点は何か、クレジットカードに知見の深い専門家の方にも意見をもらうべく独自インタビューを実施しました。

ゼロメディア編集部で行っています

独自調査による年会費無料ゴールドカードの結論

おすすめの年会費無料ゴールドカードを探している方が最も重視すべき項目は、ステータスを求めるか優待などの特典を求めるかによって異なります。

ステータス重視の方におすすめなのは「三井住友カードゴールド (NL) 」です。年間100万円の利用を達成すれば翌年以降の年会費が永年無料に!メインカードとして利用すれば比較的楽に達成することができる内容でしょう。

特典重視の方におすすめなのは「JCBゴールド」です。初年度無料のこのカードは空港ラウンジの無料利用や、海外旅行時には最大1億円の補償が下りる傷害保険が付帯しているなど機能性が抜群の1枚です。

現在、エポスカードを利用している方は月5万円前後の利用で、エポスゴールドカードへのインビテーションが届く可能性もあります。エポスゴールドカードはインビテーション限定で初年度の年会費が無料に。また、翌年度以降も年間50万円の利用を達成すれば永年無料になるのでステータス重視の方におすすめです。

※1:対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。※2:※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。※iD、カードの差し込み、磁気取引は対象外です。※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※即時発行できない場合もあります

【条件付きで永年無料】年会費無料ゴールドカード7選

- 年会費が完全無料であること

- 年会費が永年無料でなくても

優待の豪華さは重視したい

- 50万円以上100万円未満

- 100万円以上

- はい

- いいえ

- 50万円以上の利用で

年会費が永年無料 - 行きつけのお店が3店舗まで

ポイント3倍 - ポイントの有効期限がない

- エポスカードからの

インビテーションで

初年度も年会費無料

- もう一度診断する

三井住友カード ゴールド(NL)

- 年間100万円利用すれば

年会費が永年無料 - 上記条件達成でさらに

10,000ポイントを進呈 - 国内主要空港ラウンジの

利用が無料 - 対象のコンビニや飲食店で

最大7.0%ポイント還元

※:対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- もう一度診断する

- 20代限定で申し込める

年会費3,300円(税込)の

高コスパカード - 初年度の年会費無料

- 旅行傷害保険は

最大5,000万円補償 - 入会から1年間はポイント高還元

翌年度以降も基本還元率0.75%で

通常の1.25倍!

- もう一度診断する

- 初年度は年会費無料

- 国内外20万ヵ所以上の

施設で優待特典がある - 優待店の利用で

最大ポイント20倍還元 - 最大5,000万円の

旅行傷害保険が付帯

- もう一度診断する

三井住友カード ゴールド (NL)

| fa-thumbs-o-upメリット |

| ◎月8万円強を1年利用し続ければずっと年会費無料 ◎クレジットカードを継続するだけで毎年10,000ポイント ◎最短10秒で発行できる※即時発行ができない場合があります。 ◎付帯保険や無料の空港ラウンジなど特典も充実 |

| fa-thumbs-o-downデメリット |

| ×条件を達成できるまで、年会費5,500円(税込)がかかる |

- 年間100万円利用で翌年度以降の年会費永年無料※1

- 毎年10,000ポイントがもらえる

- 国内主要空港ラウンジが無料

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・

Mastercard®タッチ決済でポイント最大7%還元※2 - 最短10秒発行※即時発行ができない場合があります。

- 新規入会で年会費以上相当のポイントプレゼント

三井住友カード ゴールド (NL) は本来年会費5,500円(税込)ですが、一度でも年100万円以上を利用すれば翌年以降の年会費がずっと無料となります。

年100万円と聞くとハードルが高く感じるかもしれませんが、ひと月84,000円使えば条件達成可能。生活費や光熱費を支払えば意外とカンタンです。

ゴールドカードならではの特典も。国内の国内主要空港ラウンジを無料で利用できるほか、ショッピング保険が300万円まで付帯するなど充実の内容となっています。

新規入会&スマホタッチ決済1回以上のご利用で10,000円相当のVポイントプレゼント

※2024年9月2日(月)~10月31日(木)

監修者コメント

祖父江さん

公式ページから最短10秒でデジタルカードを発行可能です。いますぐオンラインショッピングなどに利用できます。※即時発行ができない場合があります。

三井住友カード ゴールド(NL)の口コミ

三井住友カード ゴールド(NL)の総評

ゴールドカードのハードルとしては比較的低めで、多くの方がステータスカードとして利用できるでしょう。

もちろんゴールドカードらしい特典も付帯。国内主要空港のラウンジを無料利用できたり、旅行傷害保険は最大2,000万円までの補償を受けることができます。また、最高300万円補償のショッピング保険も付帯しており、旅行や買い物関連で手厚いサービスをうけることができるでしょう。

| 年会費(税込) | 5,500円 |

|---|---|

| 年会費無料の条件 | 年100万円以上の利用 |

| ポイント還元率 | 0.5%~7%※2 |

| 無料の空港ラウンジ | ◯ |

| 家族カード | 永年無料 |

| 旅行傷害保険 | 最高2,000万円(利用付帯) |

| 申し込み可能年齢 | 満18歳以上でご本人に安定継続収入のある方 |

| 国際ブランド | Visa/Mastercard® |

※1:対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2:※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

エポスゴールドカード

| fa-thumbs-o-upメリット |

| ◎年50万円利用を一度でも達成できればずっと年会費無料 ◎招待が届けば年会費無料ゴールドカードが作れる ◎ポイントの期限が無しになる ◎年間の利用額に応じてボーナスポイントがもらえる |

| fa-thumbs-o-downデメリット |

| ×年50万円の利用を達成できないと、年会費を払わなければならない ×付帯保険が物足りないと感じるかもしれない |

- 50万円以上の利用で翌年度以降の年会費永年無料

- 毎年継続で最大10,000ボーナスポイント付与

- 選べる3つのショップでポイント最大3倍

- ポイントの有効期限が無期限

エポスゴールドカードを年会費無料で持てる方法は3つです。どの方法でも本来5,000円がかかるエポスゴールドカードを年会費永年無料でゲットすることができます。

・年50万以上の利用で翌年以降が永年無料

・エポスカードからインビテーションをもらう

・プラチナ/ゴールドの家族会員からの紹介

上記の条件を一つでも満たせば、永年無料でエポスゴールドカードを利用可能です。

おすすめはエポスカードからのインビテーション。初年度の年会費も無料になるので、維持費を一切かけずにエポスゴールドカードを持つことができます。

| エポスカードからインビテーション ※月5万円前後の利用でインビテーションが届く可能性が高い | 年50万以上の利用で翌年以降が永年無料 |

|---|---|

| 【メリット】 ・初年度は通常のエポスカードだから年会費無料 ・インビテーションならゴールドでも最初から年会費無料だから維持費が一切かからない 【デメリット】 ・最初の1年間は通常のエポスカードを利用することになる | 【メリット】 ・最初からエポスゴールドカードを使える 【デメリット】 ・初年度は年会費5,000円がかかる |

また、普通のエポスカードよりも充実した特典が付帯。無料の空港ラウンジはもちろん、ポイントの有効期限も無期限となるほか、ポイントアップショップでもらえるポイントが3倍となります。

WEBからの入会で2,000円相当プレゼント

監修者コメント

祖父江さん

さらに、年50万円以上の利用で2500ポイント、100万円以上の利用で10,000ポイントがもらえる点も魅力の一つです。

エポスゴールドカードの口コミ

エポスゴールドカードの総評

| 年会費(税込) | 5,000円 |

|---|---|

| 年会費無料の条件 | ・年50万円以上の利用 ・インビテーション ・プラチナ/ゴールドの家族会員からの紹介 |

| ポイント還元率 | 0.5% |

| 無料の空港ラウンジ | ◯ |

| 家族カード | 無料※ |

| 旅行傷害保険 | 海外:最高1,000万円 |

| 申し込み可能年齢 | 18歳以上 |

| 国際ブランド | Visa |

Oliveゴールドカード

- 年間100万円以上の利用で翌年以降の年会費が永年無料

- 基本特+選べる特典を提供

- 年間100万円以上の利用で毎年10,000ポイントがプレゼント

- 家族カードは年会費永年無料で発行

Oliveゴールドカードは、キャッシュカード機能、口座からの引き落としが可能なデビットモード、後払いのクレジットモード、さらに貯まったVポイントで支払いができるポイント払いモードなど、多機能が一枚に集約された利便性の高いカードです。

このカードを持つことで、様々な支払いシーンに柔軟に対応できるでしょう。年会費は5,500円(税込)がかかりますが、年間100万円以上の利用で翌年以降の年会費が永年無料になります。

特典も充実しており、北海道から沖縄、ハワイに至るまで合計35カ所の空港ラウンジを無料で利用することが可能。ラウンジには、ドリンクサービスやリラックスできるスペースが提供されているので、フライト前を快適に過ごすことができるでしょう。

さらに、国内・海外旅行傷害保険が最高2,000万円まで付帯しているので、旅行中に万が一の事態が発生しても安心です。

Oliveゴールドカードでは、選択式の特典も用意。コンビニATM手数料が無料になる特典や、ポイントプログラムで還元率が1%になる特典など、自分のライフスタイルに合わせて選べる特典が揃っていますよ。

| fa-thumbs-o-upメリット |

| ◎Vポイントアッププログラムが豊富にある ◎デビット、クレジット、ポイント払いの機能が一枚に ◎クレカ積立で1.0%のポイント還元 ◎家族カードが何枚でも発行可能 |

| fa-thumbs-o-downデメリット |

| ×三井住友銀行の口座開設が必要 ×プライオリティ・パスが利用できない |

| 年会費(税込) | 5,500円 |

|---|---|

| 年会費無料の条件 | 年100万円以上の利用 |

| ポイント還元率 | 0.50%~最大7.00% |

| 無料の空港ラウンジ | ◯ |

| 家族カード | 永年無料 |

| 旅行傷害保険 | 海外・国内:最高2,000万円 ※利用付帯 |

| 申し込み可能年齢 | 満18歳以上※クレジットモードは満20歳以上が対象です |

| 国際ブランド | Visa |

SAISON GOLD Premium

- 年間100万円以上の利用で翌年以降の年会費が永年無料

- 140万件の優待を提供している

- コンビニ・カフェ・マクドナルドの利用で最大5%ポイント還元

- 空港ラウンジ無料と旅行傷害保険付き

SAISON GOLD Premiumは、年間100万円以上の利用で翌年以降の年会費が永年無料になるゴールドカード。優待特典が充実しており、約140万件もの優待が利用可能です。

たとえば、飲食店、レジャー施設などで価格の割引が適用される特典があります。また映画料金がいつでも1,000円(税込)で鑑賞できる優待も提供しており、毎月3枚まで購入可能。映画好きの方には嬉しい特典です。

対象店舗には、コンビニ、カフェ、マクドナルドなどが含まれているので、日常的に利用する場面でお得にポイントを貯めることができるでしょう。さらに、年間ボーナスを含めることで、還元率は最大5.5%を受けることが可能です。

国内の主要空港ラウンジが無料で利用できる特典付帯や、海外・国内旅行傷害保険が最高1,000万円まで補償されるなど、旅行の際も快適かつ安心です。

| fa-thumbs-o-upメリット |

| ◎年間50万円ごとにボーナスポイント進呈 ◎メタルサーフェスカードを採用 ◎新規入会者限定で最大11,000円のキャッシュバック |

| fa-thumbs-o-downデメリット |

| ×Mastercardブランドがない |

| 年会費(税込) | 11,000円 |

|---|---|

| 年会費無料の条件 | 年100万円以上の利用 |

| ポイント還元率 | 0.50%~5.50% |

| 無料の空港ラウンジ | ◯ |

| 家族カード | 1,100円※本会員が永年無料の場合は家族カードも永年無料 |

| 旅行傷害保険 | 海外・国内:最高1,000万円 ※利用付帯 |

| 申し込み可能年齢 | 18歳以上 |

| 国際ブランド | Visa/JCB/American Express |

JQ CARD エポスゴールド

- 年会費は初年度無料

- アミュプラザの買い物がお得になる

- JQ CARD会員限定の特典が利用できる

- セキュリティが強固

JQ CARD エポスゴールドは、初年度年会費が無料で、2年目以降は年会費が5,000円(税込)かかるゴールドカード。年に50万円以上利用するか、家族へのゴールドカード招待を行うことで、翌年以降も年会費が永年無料になる特典があります。

当カードは、全国10,000以上の店舗・施設でお得な優待を受けることが可能で、対象施設は、グルメ、カラオケ、アミューズメント施設、ホテル、宿泊施設など多岐にわたっています。そのため様々なシーンでお得に活用することが可能です。

加えて、アミュプラザ各店での駐車料金の優待も実施しており、平日60分無料の店舗や、2時間無料の店舗などもあり、駐車場の料金を気にすることなく買い物が楽しめるでしょう。

JQ CARD エポスゴールドは、使い道が豊富なJRキューポをポイントとして貯めていきます。貯まったポイントは、Suicaへのチャージや、JRキューポアプリでの利用、さらに提携ポイントへの交換など多彩な使い道があります。

偽装が困難なICカードを採用しているほか、不正使用検知システムや、ネットログイン通知サービスなどが完備。万が一不正使用が発生した場合でも、61日前に遡って全額保証するサービスがあるので、安心です。

| fa-thumbs-o-upメリット |

| ◎全国10,000以上の店舗・施設で優待が受けられる ◎使い道豊富なJRキューポが貯められる ◎Webからの新規入会で2,000円分プレゼント |

| fa-thumbs-o-downデメリット |

| ×一部ショップのポイントアップ終了や保険自動付帯から利用付帯へ変更など改悪がある |

| 年会費(税込) | 初年度無料 5,000円 |

|---|---|

| 年会費無料の条件 | 年50万円以上の利用もしくは家族へのゴールドカード招待 |

| ポイント還元率 | 0.50%~1.50% |

| 無料の空港ラウンジ | ◯ |

| 家族カード | ー |

| 旅行傷害保険 | 海外:最高5,000万円 ※利用付帯 |

| 申し込み可能年齢 | 20歳以上(学生を除く) |

| 国際ブランド | Visa |

JQ CARDセゾンGOLD

- 年間50万円以上の利用で翌年以降の年会費が永年無料

- Amazonや対象の携帯電話料金支払いでポイント3倍

- JR九州グループ特典が充実

- SUGOCAオートチャージサービスも利用できる

JQ CARDセゾンGOLDは、年会費11,000円(税込)のゴールドカード。年間50万円以上の利用があれば、翌年以降は年会費が永年無料になります。

JQ CARDセゾンGOLDの大きな魅力は、ポイント還元率がアップするサービスが多数用意されている点です。たとえばAmazonや対象の携帯電話料金の支払いに利用すると、ポイントが3倍になります。

さらにJQ CARDセゾンGOLDとSUGOCAの2枚を持っている方はオートチャージ機能を利用することが可能。設定した残高を下回ると、改札機で自動的にチャージされるので、わざわざチャージの手間をかけることなく快適に改札を通過できます。

その他JR九州グループの優待特典が充実しており、アミュプラザ熊本・長崎・鹿児島やJR博多シティでは5〜10%の割引を受けることができるほか、対象施設の駐車料金の割引なども受けられるので、九州エリアでの生活を便利にサポートしてくれます。

| fa-thumbs-o-upメリット |

| ◎利用金額に応じてボーナスポイントが受けられる ◎対象のコンビニやサブスクサービスの支払いでポイント5倍 ◎American Expressなら海外での支払いでポイント2倍 |

| fa-thumbs-o-downデメリット |

| ×選べる国際ブランドが少ない |

| 年会費(税込) | 11,000円 |

|---|---|

| 年会費無料の条件 | 年50万円以上の利用 |

| ポイント還元率 | 0.5%~2.5% |

| 無料の空港ラウンジ | ◯ |

| 家族カード | ー |

| 旅行傷害保険 | 海外・国内:最高1,000万円 ※利用付帯 |

| 申し込み可能年齢 | 18歳以上 |

| 国際ブランド | Visa/American Express |

ゆめゴールドカード

- 年間50万円以上の利用で翌年以降の年会費が永年無料

- ゆめタウン専門店での利用でお得に

- 年間利用額に応じてボーナスポイントが獲得できる

- ホテルや旅館など優待加盟店で割引が受けられる

ゆめゴールドカードは、年間50万円以上の利用で年会費が永年無料となるお得なゴールドカード。特に、イズミグループが運営するスーパー「ゆめタウン」や「ゆめマート」での利用時に高い還元率が適用され、日常の買い物をよりお得に楽しむことができます。

ゆめゴールドカードでは、「クレジット積立」と「値引積立額」の2種類のポイントを貯めることが可能です。

これらの店舗で100円(税抜)を使うごとに、1円の値引積立額が上乗せされ、合計で1.5円相当のポイントが貯めることが可能です。

通常のポイント還元だけでなく、イベント特典日が用意されており、請求時に5%OFFとなる日や、値引積立5倍デーなどのイベントが開催されることがあります。上手に活用することで、通常よりも多くのポイントを獲得することができるでしょう。

年間の利用金額に応じてボーナスポイントがプレゼントされる特典もあります。

| fa-thumbs-o-upメリット |

| ◎JCBコンタクトレスに対応 ◎国内・海外の空港ラウンジが無料で利用 ◎各種保険が充実 |

| fa-thumbs-o-downデメリット |

| ×還元率はあまり高くない |

| 年会費(税込) | 5,500円※招待の場合は年会費無料 |

|---|---|

| 年会費無料の条件 | 年50万円以上の利用 |

| ポイント還元率 | 0.50%~1.50% |

| 無料の空港ラウンジ | ◯ |

| 家族カード | 無料 |

| 旅行傷害保険 | 海外:最高5,000万円 ※利用付帯 国内:最高3,000万円 ※利用付帯 |

| 申し込み可能年齢 | 20歳以上(学生を除く) |

| 国際ブランド | JCB |

【初年度年会費無料】年会費無料ゴールドカード5選

JCBゴールド

| fa-thumbs-o-upメリット |

| ◎ネット申し込みするだけで初年度の年会費無料 ◎20%OFFのグルメ優待・無料の空港ラウンジなど豪華な特典が付帯 ◎即日発行も可能 ◎よりハイランクなクレジットカードの招待が届くことも |

| fa-thumbs-o-downデメリット |

| ×20歳以上でないと申し込みできない ×初年度以降の年会費がやや高い |

- 初年度の年会費無料

- 料金20%OFFのグルメ優待

- 最高1億円補償の海外旅行傷害保険(※利用付帯)

- JCBゴールド・ザ・プレミアへの招待が届く

- 「モバ即申し込み」で即日発行可能

JCBゴールドは、ネットで申し込みをすれば初年度の年会費無料となるゴールドカードです。次年度以降は11,000円(税込)が発生します。

また、通常2年のポイント有効期限がJCBゴールドなら3年に延長されるため、使い道をじっくり決められるのも魅力です。

国内の主要空港ラウンジが無料で利用可能。クレジットカードを一切使わなくても5,000万円の海外・国内の旅行傷害保険が適用されるため、旅行が多い方にもぴったりです。

監修者コメント

祖父江さん

さらに海外旅行傷害保険(※利用付帯)は、もし旅行前に「参加する募集型企画旅行」の代金を支払えば最高1億円まで補償されます。

JCBゴールドの口コミ

JCBゴールドの総評

年会費無料なのは初年度のみで翌年度からは11,000円(税込)が毎年発生しますが、優待特典が豊富なため活用すれば13,150円相当と年会費以上の恩恵を受けることができるでしょう。

また、家族カードの発行は1枚まで年会費が無料。家族で利用することで家計がまとめやすいだけでなく、1枚分の年会費で2倍の還元を受けることができるのでかなりお得感が感じられるでしょう。

| 年会費(税込) | 初年度無料 11,000円 |

|---|---|

| 年会費無料の条件 | オンライン入会 |

| ポイント還元率 | 0.5~5.0%(条件あり) |

| 無料の空港ラウンジ | ◯ |

| 家族カード | 1人目無料 |

| 旅行傷害保険 | 海外:最高1億円 ※自動付帯(一部利用付帯) 国内:最高5,000万円 ※自動付帯 |

| 申し込み可能年齢 | 20歳以上 |

| 国際ブランド | JCB |

監修者コメント

祖父江さん

国際ブランドをVisaもしくはMastercard®にすれば、最短翌営業日に発行可能です。

三菱UFJカード ゴールドプレステージの口コミ

三菱UFJカード ゴールドプレステージの総評

多くの加盟店を持つ国際ブランド「VISA」「Mastercard®」を利用できる三菱UFJカード ゴールドプレステージは、非常にポイントが貯めやすい1枚です。

対象コンビニやスーパー、飲食店の利用でなんと最大15%のポイント還元があり、1年間利用すれば簡単に年会費以上のポイントを貯めることができるでしょう。コース料理の1名分無料特典、レジャー及び宿泊施設の優待割引など併せて利用することでさらに大きな恩恵を受けることもできます。

| 年会費(税込) | 初年度無料 11,000円 |

|---|---|

| 年会費無料の条件 | オンライン入会 |

| ポイント還元率 | 0.5%~最大15.0%※ |

| 無料の空港ラウンジ | ◯ |

| 家族カード | 無料 |

| 旅行傷害保険 | 海外・国内:最高5,000万円 |

| 申し込み可能年齢 | 20歳以上 |

| 国際ブランド | Visa/JCB/American Express/Mastercard® |

エムアイカードプラス ゴールド

- 初年度の年会費無料

- 基本ポイント還元率1.0%

- 国内外の提携空港ラウンジが無料

エムアイカードプラス ゴールドは、条件を満たせば初年度の年会費無料となるゴールドカード。以下の条件を両方とも達成すれば年会費無料が適用されます。

・Webエムアイカード会員に登録

・5万円以上の利用

また、エムアイカードプラス ゴールドは基本ポイント還元率1.0%なので、ザクザクポイントを貯められる点も魅力です。

さらに空港の国際線を利用する際、入国・出国時に優待価格で手荷物を配送してくれます。荷物が多くなりがちな海外旅行ならではの嬉しいサービスです。

国内や海外の提携空港ラウンジも無料で利用可能。ドリンクや雑誌などのサービスもあるのでゆっくり時間を潰せます。

| fa-thumbs-o-upメリット |

| ◎基本1.0%の還元率なのでポイントを貯めやすい ◎18歳以上なら学生でも申し込める ◎提携空港ラウンジが無料・手荷物を優待価格で配送など特典が豪華 |

| fa-thumbs-o-downデメリット |

| ×2つの条件を達成しないと初年度の年会費無料とならない ×家族カードも2年目以降は年会費が発生する |

| 年会費(税込) | 初年度無料 11,000円 |

|---|---|

| 年会費無料の条件 | ・Webエムアイカード会員に登録 ・5万円以上の利用 (両方達成で初年度無料) |

| ポイント還元率 | 1.0% |

| 無料の空港ラウンジ | ◯ |

| 家族カード | 初年度無料 2,200円 |

| 旅行傷害保険 | 海外:最高1億円 国内:最高5,000万円 |

| 申し込み可能年齢 | 満18歳以上 |

| 国際ブランド | Visa/American Express |

セゾンゴールド・アメリカン・エキスプレス・カード

- 初年度の年会費無料

- いつでも通常の1.5倍のポイント還元

- 永久不滅ポイントが貯まる

セゾンゴールド・アメリカン・エキスプレス・カードは初年度の年会費無料のゴールドカード。翌年以降は11,000円(税込)が発生します。

「永久不滅ポイント」という有効期限のないポイントが貯まるため、使い道もじっくり考えられる点も魅力の一つです。

さらに、国内の主要空港ラウンジが無料で利用可能。さらに海外の空港ラウンジを頻繁に使う方向けの「プライオリティ・パス」の年会費も優遇されます。

海外・国内の旅行傷害保険が最高5,000万円まで補償されるので、旅行や出張が多い方でも安心です。

最大8,000円相当プレゼント

・入会日から翌々月末までに5万円以上の利用で5,000円相当を贈呈

・入会から翌々月末までにキャッシングを1回以上利用で1,500円相当を贈呈

・入会から翌々月末までに家族カードの発行で1,500円相当を贈呈

| fa-thumbs-o-upメリット |

| ◎1年目は年会費無料で持てる ◎ポイントアップサービスが充実しているのでポイントを貯めやすい ◎ポイントの有効期限がない ◎海外空港ラウンジのプライオリティ・パスの年会費を優遇 |

| fa-thumbs-o-downデメリット |

| ×永久に年会費無料ではない ×家族カードに年会費がかかる |

| 年会費(税込) | 初年度無料 11,000円 |

|---|---|

| 年会費無料の条件 | – |

| ポイント還元率 | 0.75% |

| 無料の空港ラウンジ | ◯ |

| 家族カード | 1,100円 |

| 旅行傷害保険 | 海外・国内:最高5,000万円 |

| 申し込み可能年齢 | 20歳以上 |

| 国際ブランド | American Express |

【インビテーションで永年無料】年会費無料ゴールドカード2選

イオンゴールドカード

- イオンカードセレクトからのインビテーションで年会費永年無料

- 全国のイオンに設置してあるイオンラウンジが無料

- 空港ラウンジ

- 旅行傷害保険が付帯

イオンゴールドカードは、対象のイオンカードで年間50万円以上を利用といった条件を満たした場合にインビテーションが届き、年会費永年無料で発行できます。

イオンゴールドカードが発行される対象のクレジットカードをまとめました。

・イオンカード

・イオンカード(WAON一体型)

・イオンカード(WAON一体型/ミッキーマウス デザイン)

・イオンカード(WAON一体型/トイ・ストーリー デザイン)

・イオンカードセレクト

・イオンカードセレクト(ミッキーマウス デザイン)

・イオンカードセレクト(トイ・ストーリー デザイン)

また、国内主要空港ラウンジだけでなく、全国のイオンラウンジも無料で利用できる点も魅力です。

海外旅行なら最高5,000万円、国内旅行なら最高3,000万円の傷害保険も付帯しているので、出張や旅行が多い方も安心でしょう。

イオンゴールドカードを持ちたい方は、まずイオンカードを発行しましょう。

| fa-thumbs-o-upメリット |

| ◎インビテーションが届けばずっと年会費無料 ◎18歳以上ならイオンゴールドカードを持てる ◎空港ラウンジやイオンラウンジが利用できる ◎付帯保険が手厚い |

| fa-thumbs-o-downデメリット |

| ×イオンを頻繁に利用する方でないと特典が物足りないかもしれない |

| 年会費(税込) | 永年無料 |

|---|---|

| 年会費無料の条件 | インビテーション |

| ポイント還元率 | 0.5% |

| 無料の空港ラウンジ | ◯ |

| 家族カード | 無料 |

| 旅行傷害保険 | 海外:最高5,000万円 国内:最高3,000万円 |

| 申し込み可能年齢 | 18歳以上 |

| 国際ブランド | Visa/Mastercard®/JCB |

セブンカード・プラス(ゴールド)

- セブンカード・プラスからのインビテーションで年会費永年無料

- ショッピング保険が年間100万円まで付帯

- 対象店舗でポイント2倍

- 毎月8のつく日はイトーヨーカドーで5%OFF

セブンカード・プラス(ゴールド)は、セブンカード・プラスの利用者にインビテーションが来ることで発行できるゴールドカード。招待が届く条件は公開されていません。

また、セブン-イレブンやイトーヨーカドーなどの対象店舗で利用すると2倍のポイントを獲得可能。さらにイトーヨーカドーでは毎月8日・18日・28日はほぼ全品5%OFFとなります。

nanacoへのチャージでも200円につき1ポイント貯まるので、nanaco利用者にもおすすめです。

セブンカード・プラス(ゴールド)が欲しい方は、通常のセブンカード・プラスに申し込んでたくさん利用しましょう。

| fa-thumbs-o-upメリット |

| ◎イオンビテーションが届けば永久に年会費無料 ◎18歳以上ならゴールドカードを持てる |

| fa-thumbs-o-downデメリット |

| ×イオンビテーション以外の方法でゴールドカードを発行できない ×ゴールドカードならではの特典・サービスが少ない |

| 年会費(税込) | 永年無料 |

|---|---|

| 年会費無料の条件 | インビテーション |

| ポイント還元率 | 0.5% |

| 無料の空港ラウンジ | – |

| 家族カード | 無料 |

| 旅行傷害保険 | – |

| 申し込み可能年齢 | 18歳以上 |

| 国際ブランド | JCB |

実質年会費無料のゴールドカード2選

dカードGOLD

- 200万円の利用で22,000相当のクーポンがもらえる

- 対象のドコモ利用料起因の10%ポイント還元

- 対象の携帯料金をdカード GOLD支払いにすれば毎月割引

- d CARDポイントモールの経由で1.5~10.5倍のポイント獲得

dカード GOLDは、年会費が11,000円(税込)のゴールドカード。ただし前年の利用額に基づいた特典が提供されており、たとえば年間100万円以上利用した場合、年会費相当額の11,000円相当のクーポンが付与されます。

そのため実質年会費が無料でゴールドカードを保有することができます。また、年間利用額が200万円を超えると、22,000円相当のクーポンが選定され、年会費を超える特典を受け取ることができ、さらにお得です。

また独自で運営しているd CARDポイントモールを経由して、Amazonや楽天などのオンラインショッピングを行うと、1.5〜最大10.5倍のポイントを獲得することも可能です。

ドコモユーザーにとって、dカード GOLDはメリットの多いカードで、たとえば対象のドコモの利用料金に対して、毎月の利用額1,000円(税抜)ごとに10%のポイント還元が適用されます。

さらに、dカード GOLDで携帯料金を支払うことで、毎月187円の割引を受けることができるので、通信費を節約できるうえにポイントも貯めやすいです。

また、携帯電話の購入に対する補償も手厚く、購入から3年間は最大10万円までの保証が適用されるので、万が一のトラブルにも安心です。

| fa-thumbs-o-upメリット |

| ◎購入から3年間最大10万円のケータイ補償付き ◎国内・ハワイの主要空港ラウンジ利用無料 ◎入会&利用で合計最大11,000ポイントもらえる ◎電子マネー「iD」搭載で便利 |

| fa-thumbs-o-downデメリット |

| ×年会費は一般的なゴールドカードの価格 |

| 年会費(税込) | 11,000円 |

|---|---|

| ポイント還元率 | 1.0%~10.0% |

| 無料の空港ラウンジ | ◯ |

| 家族カード | 1人目無料 |

| 旅行傷害保険 | 海外:最高1億円 ※利用付帯(5000万円自動付帯) 国内:最高5,000万円※利用付帯 |

| 申し込み可能年齢 | 18歳以上(高校生を除く) |

| 国際ブランド | Visa/Mastercard® |

au PAY ゴールドカード

- 月々のau携帯料金10,000円以上支払いで年会費実質無料

- 対象の公共料金の支払いで合計最大3%ポイント還元

- ETCカードが年会費無料

- 宿泊予約サービスやレンタカーサービスなど特典が豊富

au PAY ゴールドカードは、年会費11,000円(税込)かかるゴールドカードですが、auユーザーにとってはコスパの高いカードです。

基本的なポイント還元率は1.0%ですが、auの携帯料金の支払いをau PAY ゴールドカードに設定することで、1,000円(税抜)ごとに10%のポイント還元を受けることが可能です。

au PAY ゴールドカードは、それ以外にもauユーザー向けに特典を多く用意しています。たとえば、携帯料金をau PAY ゴールドカードで支払うことで、携帯料金が毎月110円の割引が受けられるのが特徴です。

また、au PAY 残高へのチャージと利用で、最大1.5%のポイント還元を受けることも可能。日常の支払いでもポイントが貯まりやすいのが特徴です。

さらに、auの関連サービスであるau電気や都市ガス for auの支払いをau PAY ゴールドカードで行うことで、最大3%のPontaポイントが還元されるため、日々の生活費でも効率よくポイントを貯めることができます。

auユーザー以外にも便利でお得な特典が用意されており、国内主要空港やハワイ・ホノルルの国際空港ラウンジを無料で利用できるサービスの付帯や、宿泊予約サービスやレンタカー優待など、さまざまな場面で活躍する優待も用意されています。

| fa-thumbs-o-upメリット |

| ◎海外旅行傷害保険が自動付帯で最大1億円 ◎家族カード1枚目は年会費無料 ◎au PAY カードお支払い割で毎月110円割引 |

| fa-thumbs-o-downデメリット |

| ×特典内容がauユーザー向けのものが多い |

| 年会費(税込) | 11,000円 |

|---|---|

| ポイント還元率 | 1.0%~10.0% |

| 無料の空港ラウンジ | ◯ |

| 家族カード | 1人目無料 |

| 旅行傷害保険 | 海外:最高1億円 ※自動付帯 国内:最高5,000万円※利用付帯 |

| 申し込み可能年齢 | 20歳以上(学生を除く) |

| 国際ブランド | Visa/Mastercard® |

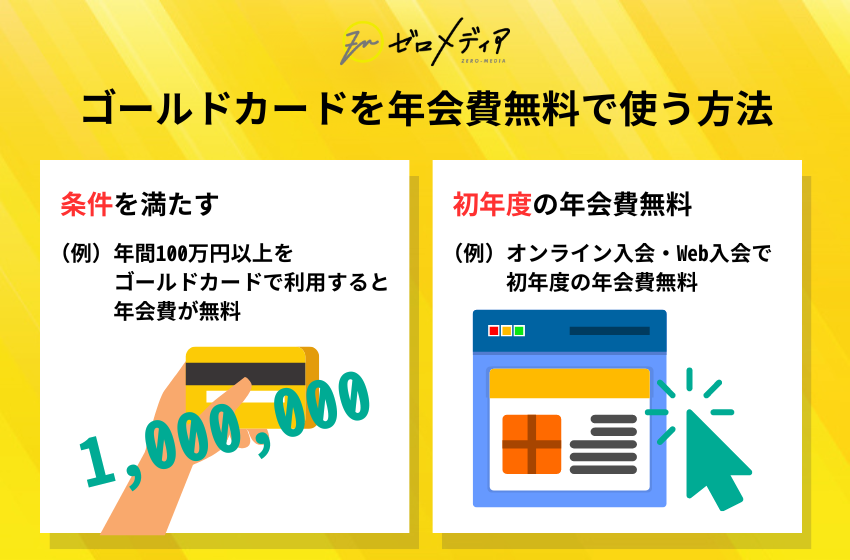

ゴールドカードを年会費無料で使う方法は2種類!

ゴールドカードを年会費無料で使う方法は2種類あります。以下よりそれぞれの方法を詳しく解説していくので、ぜひ参考にしてください。

- 条件を満たす

- 初年度の年会費無料

条件を満たす

ゴールドカードの中には、指定された条件を達成することで年会費が次年度無料または永年無料になるものがあります。

ただし、大体の条件付き年会費無料ゴールドカードは、年間利用額100万円以上に設定されています。

気になるカードの条件は事前に要確認してから申し込みましょう。

自分が年間でどのくらいカード決済しているかを把握し、年会費無料になる金額が達成できそうなゴールドカードを選ぶといいでしょう。

初年度の年会費無料

ゴールドカードの年会費を初年度無料に設定していることがあります。

クレジットカードは解約も可能なので、初年度だけ年会費無料でゴールドカードを試してみたい方にもおすすめします。

数万円の年会費がお得になるのは、大きなメリットですね。

【迷った時の参考に】年会費無料ゴールドカードの選び方

無料で利用できるゴールドカードで迷ったら、以下のポイントをチェックしておきましょう。

- 永年無料で使い続けられるか

- 実質還元率の高さ

- ポイントの活用方法はどれくらいあるか

- 特典

永年無料で使い続けられるか

まず最初にチェックしておきたいのが、年会費が無料になる条件です。翌年以降も無料で使い続けられるかは大きなポイント。無料になるには以下の条件を達成する必要があります。

|

たとえば、毎年100万円以上の利用が必要で、その条件を満たすことで翌年度の年会費が無料になるカードの場合、毎年高額な出費が必要になります。

このように、年会費無料の条件が一度の達成で済むゴールドカードを選ぶことで、経済的にカードを利用することができるでしょう。

インビテーションが届くなど永年無料で使えるのであれば年会費は気にする必要はありませんが、そうでない場合は適応条件をよく確認しましょう。

実質還元率の高さ

基本の還元率は0.5%がほとんどなので、年間の利用額に対して1%以上ポイントがつく年会費無料のゴールドカードを選ぶのがおすすめです。

年会費無料のゴールドカードは通常還元率だけでなく、一定の金額を利用すると付与されるボーナスポイントも多くあります。よく利用する店舗、ボーナスポイントを加味して選びましょう。

| 100万円利用の場合の還元率 | |

| JCBゴールド | 1.0%〜 ・ボーナスポイント0.5% ・通常ポイント0.5% |

三菱UFJカード ゴールドプレステージ | 1.6%〜 ・ボーナスポイント最大11,000相当(1.1%) ・通常ポイント(0.5%) |

三井住友カード ゴールド (NL) | 1.5%〜 ・ボーナス10,000ポイント(1%) ・通常ポイント(0.5%) |

また日常的に利用する店舗で還元率が高くなるゴールドカードを選ぶことで、効率よくポイントを貯めることができます。

たとえば、三井住友カード ゴールド(NL)は、対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®コンタクトレスで決済をすればポイント最大7%還元※が受けられます。

※ 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%) 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 iD、カードの差し込み、磁気取引は対象外です。 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

ポイントの使い道の幅広さ

ポイントがどこで使えるかも大切なポイントです。幅広い使い道ができる年会費無料のゴールドクレジットカードであれば、有効に活用できます。

一方で、他社ECサイトや複数の提携先で利用可能なポイントや、他のポイントへの交換ができるものを選べば、使い道が広がり、より便利に活用できるでしょう。そのほかにも以下のような使い道があります。

- クレカの引き落としに利用

- 他社ポイント・マイル交換

- キャッシュバック

- 投資

ポイントがどこで使用できるかは公式サイトに記載があるので、よく確認しておきましょう。

特典

自分のライフスタイルに合った特典が用意されているかどうかで、ゴールドカードを選ぶことも重要なポイントです。

たとえば、出張や旅行が多い方は、空港ラウンジが無料で利用できるサービスや、旅行保険が付帯しているカードを選ぶのがおすすめです。旅行中の安心感が得られるだけでなく、旅先での快適さも向上します。

特典の充実度や種類は、カードによって大きく異なるので、自分のライフスタイルや趣味に最適な特典が揃っているかどうかで選ぶとよいでしょう。

年会費無料のゴールドカードのメリット

空港ラウンジの無料利用

ゴールドカードには、空港ラウンジを無料で利用できる特典が付帯しているものが多いのがメリットです。

通常、空港ラウンジはビジネスクラスの利用者や、航空会社の上級会員が利用できる施設ですが、ゴールドカードを所持していることで、これらのラウンジを無料で利用することができます。

無料ラウンジを利用することで、フライト前にゆったりと過ごせるのはメリットでしょう。

保険が充実している

年会費無料のゴールドカードのもう一つのメリットは、充実した保険サービスが付帯していることです。

多くのゴールドカードでは、国内外で適用される旅行傷害保険が含まれており、最大1億円もの保証が付帯しているカードも珍しくありません。

さらに、ショッピング保険が充実しているゴールドカードも多くあります。ショッピング保険は、クレジットカードで購入した商品が盗難や破損に遭った場合に、その損害を保証してくれるものです。特に、高価な商品や壊れやすいアイテムを購入する際に重宝します。

このように、旅行好きやショッピング好きの方が安心感が得られるのはメリットでしょう。

複数枚持ちやすい

年会費永年無料または条件付き年会費無料のゴールドカードであれば、コストをかけることなくカードを持つことが可能です。そのため、複数枚所持しやすいのもメリットと言えるでしょう。

クレジットカードの発行枚数に特に制限は設けられていないため、審査に通過すれば複数枚持つことが可能です。複数枚持つことで、用途に応じて使い分けられるだけでなく、特典や保険の内容をより充実させることができます。

年会費無料のゴールドカードのデメリット

有料ゴールドカードと比較すると特典が少ない

年会費無料のゴールドカードは、一見魅力的に感じますが、有料のゴールドカードと比べると、特典や保険内容がやや劣る場合があります。

たとえば、有料ゴールドカードでは、高級ホテルの宿泊優待やグルメ特典が充実していることが多いので、より豪華な体験がしたければ有料のゴールドカードの方が適しているでしょう。

また、年会費無料のゴールドカードは、利用限度額が有料カードと比較して低めに設定されていることも多いです。高額ショッピングや旅行時の大きな支出に対して、少し不便に感じることがあるのはデメリットでしょう。

保険に関しても、年会費無料のゴールドカードでは旅行傷害保険やショッピング保険が付帯していますが、補償額は有料のゴールドカードと比較すると低めになることが多いです。

年会費無料のゴールドカードの注意点

条件達成のために無理をしない

年会費無料のゴールドカードの多くには、一定の利用条件が設けられており、満たすことで年会費が無料になります。ただ無理に条件を達成しようとするのはあまりおすすめではありません。

自分のライフスタイルに合った条件のカードを選び、無理のない範囲で自然に条件を達成できるカードを選ぶのがよいでしょう。

年会費に見合った価値があるかどうか

年会費無料のゴールドカードの中には、条件付きで年会費が有料となるものが多数あります。このようなカードを選ぶ際は、年会費に見合った価値があるかどうかをしっかりと見極めることが重要です。

口コミやレビューで他の利用者が「お得だ」と評価していても、自分のライフスタイルに合わないサービスであれば、実際にはあまり意味がありません。

このように、自分にとってどの特典が必要なのか、カードが提供するサービスが実際に活用できるかどうかを確認して、その上で年会費がかかる場合には、それに見合った価値が得られるかどうかで判断しましょう。

ポイント還元の仕組みを理解しておく必要がある

ゴールドカードは一般カードに比べてポイント還元率が高い傾向にあります。

日常使いで効率良くポイントを貯められるのは大きなメリットですが、ポイント還元の仕組みを理解しておかなければ損してしまう恐れがあるため要注意です。

一方で、年間の利用額が一定の金額を超えると、追加のボーナスポイントが付与されることもあります。

年会費無料のゴールドカードを最大限有効活用するためには、事前にポイント還元の仕組みや条件を理解しておくことが重要です。

まとめ

本記事では、ゴールドカードを年会費無料で使うための方法・条件付き年会費無料ゴールドカードを紹介しました。なかなか手が届かないイメージがあるゴールドカードですが、条件次第で年会費なしで持てるカードもあります。

カード選びに迷ったら、三井住友カード ゴールド (NL) がおすすめです。

生活費や食費、固定費の支払いを1枚に集約すれば達成しやすくなるため、ぜひ検討してみてください。

普段の出費と年会費無料の条件を照らし合わせながら選び、憧れのゴールドカードをお得に手に入れてみてはいかがでしょうか。

年会費無料ゴールドカードに関するよくある質問

- 年間利用額に応じて年会費無料

- インビテーションをもらって年会費無料

- 初年度のみ年会費無料

また、一般ランクのクレジットカードをたくさん利用していると、インビテーションが届くことがあります。インビテーションをもらってゴールドカードを発行すると年会費無料になる場合も多いです。

初年度のみ年会費無料のゴールドカードも豊富にあり、特にオンライン入会をした方を対象に無料としているケースもあります。

インビテーションを受け取りたい方は、対象のイオンカードを発行し、年間50万円以上の利用といった条件を満たしましょう。

例えば、三井住友カード ゴールド (NL) は、国内主要空港ラウンジのほかに、ハワイ ホノルルの空港ラウンジも無料で利用できます。

無料の空港ラウンジを利用したくてゴールドカードの申し込みを考えている方は、年会費無料のゴールドカードで十分でしょう。

ただし年会費無料のゴールドカードの場合は、多くの場合、同伴者の利用は有料となるケースがほとんどです。あくまでラウンジの無料利用はカード本人のみに限られることが一般的です。

そのため、大学生の方でもゴールドカードを持つことができるでしょう。ただ、事前に申し込み条件をきちんと確認しておいてください。

特に、Webからの申し込みは24時間365日いつでも手続きが可能で、キャッシュバックやポイント還元などのインターネット限定特典が用意されていることが多いのでおすすめです。

申し込み方法は、まずカード発行会社の公式サイトにアクセスし、希望するゴールドカードの申し込みページに進みます。そこで、基本情報や必要事項を入力し、審査が通ればカードが発行されます。

なお、申し込みには、運転免許証やパスポートなど本人確認書類と、クレジットカードの支払い口座に登録する銀行口座が必要です。これらを事前に準備しておくと、申し込み手続きがスムーズに進むでしょう。

カードの発送には通常数日かかりますが、デジタルカード対応のゴールドカードも増えており、即日発行され、すぐに利用を開始できるケースもあります。急いでカードが必要な場合には、デジタル対応のカードを選ぶと良いでしょう。

ただし、一度に複数のクレジットカードの発行を申し込むと「お金に困っているのではないか」「何か事情があるのではないか」と判断され、審査に悪い影響を与える可能性が高くなります。

複数枚カードを持ちたい場合は、一度にまとめて申し込んでしまわないように注意しましょう。

大学卒業後、大手保険会社に入社し4年間生命保険・損害保険の営業職を経験。保険代理店へ転職後、副業として親子向けのマネーセミナーをスタート。2017年にはじんFP事務所を開業し、数字が苦手な女性起業家を専門に「家計」と「事業」2つのマネーサポートを行なっている。マネーセミナーや個別相談、日経WOMAN公式アンバサダーも務めており、一人ひとりに寄り添ったファイナンシャルプランナーとして活動中。著書「私たちの「お金の使い方・貯め方」教えて下さい」ではお金の失敗の実例を踏まえながら、賢いお金の使い方や国の制度を理解することができる。

・本記事の内容は、本記事内で紹介されている商品・サービス等を提供する企業等の意見を代表するものではありません。

・本記事の内容は、本記事内で紹介されている商品・サービス等の仕様等について何らかの保証をするものではありません。本記事で紹介しております商品・サービスの詳細につきましては、商品・サービスを提供している企業等へご確認くださいますようお願い申し上げます。

・本記事の内容は作成日または更新日現在のものです。本記事の作成日または更新日以後に、本記事で紹介している商品・サービスの内容が変更されている場合がございます。

・本記事内で紹介されている意見は個人的なものであり、記事の作成者その他の企業等の意見を代表するものではありません。

・本記事内で紹介されている意見は、意見を提供された方の使用当時のものであり、その内容および商品・サービスの仕様等についていかなる保証をするものでもありません。