この記事はPRを含みます

本記事にはアフィリエイトプログラムを利用しての商品のご紹介が含まれます。本記事を経由しサービスのお申し込みや商品のご購入をした場合、サービスや商品の提供元の企業様より報酬を受け取る場合がございます。

本記事の信頼性とお約束

ゼロメディア(以下、当メディア)はユーザーがより有益な意思決定を行えるように独自で定めた「コンテンツ制作・編集ポリシー」や」に基づき制作に努めています。紹介する商品の一部または全部に広告が含まれておりますが、公平性を欠いた特定商品の過大評価や貶める表現などをポリシーで禁止事項として取り決めており、各商品の評価や情報の正確さに一切影響する事はありません。また、各商品に関して「評価方針・比較基準」を作り込み、客観的且つ中立的な観点より情報提供することを第一としています。訪問ユーザ様から取得しているデータ(アクセルや広告IDなど)に関しては「外部送信規律に関する表記」をご覧ください。本記事はPRを含みます。詳細および免責事項につきましては、広告掲載ポリシーをご確認いただきますようお願いいたします。

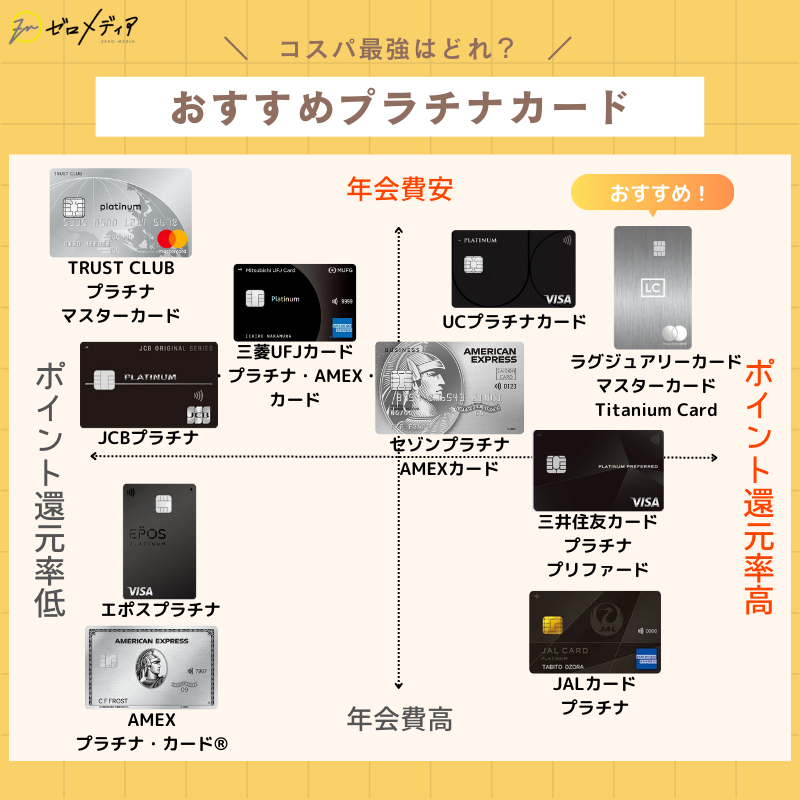

豊富な特典・優待サービスと、人気のおすすめクレジットカードの中でも高いステータスが魅力なのがプラチナカードです。

年会費が高額な場合もありますが、プラチナ会員特有のサービスがありコスパに優れるカードも。審査難易度は高めですが、クレカをよく利用する方や海外へ渡航する機会の多い方にとって便利な機能が付いています。

しかし、いざプラチナカードを作ろうとなると、以下のような悩みを感じている方も多いのではないでしょうか。

- おすすめのプラチナカードが分からない

- どのプラチナカードがコスパ最強か知りたい

- プラチナカードを持つの必要な年収は

- プラチナカードを持っていてもメリットが無いのでは

そこで今回は、以下のおすすめの人気プラチナカード22枚を徹底比較。

プラチナカードのメリット、各プラチナカードの年会費を基準にコスパ最強候補ランキングも発表しています。

年代別/マイルが貯まる/高還元率という特徴別に紹介したプラチナカードもぜひ参考にしてくださいね。

*1...損益分岐点(特典利用あり)は、「5年間継続利用・新規入会特典分を年会費から相殺・特典最大3種類を年1回ずつ利用(利用すると仮定する特典は任意)」した場合の値です。任意の特典に関しては、各カード紹介の基本情報「損益分岐点」に記載しています。

*2...グローバルポイントの金額相当額表記は、1ポイントあたり5円相当の商品に交換した場合です。交換商品により、換算額が異なります。

診断

あなたにピッタリのプラチナカードを探す

あなたに最適なプラチナカードは……

UCプラチナ

![UCプラチナカード]()

- 基本ポイント還元率1%

- 年会費:16,500円(税込)

他と比較すると安め - プライオリティ・パス年6回まで無料

- 年会費とサービスのバランス◎

コスパの良いプラチナカード

あなたに最適なプラチナカードは……

ラグジュアリーカード

マスターカード

Titanium Card

![ラグジュアリーカード マスターカード Titanium Card]()

- チタン製のハイステータスカード

- ポイント基本還元率1.0%

- 年会費:55,000円(税込)

- プライオリティ・パス同伴者1名まで無料

- 指定ホテルでのVIP対応

あなたに最適なプラチナカードは……

JCBプラチナ

![JCBプラチナ]()

- 国内対象店でポイント最大20%還元※

- 基本ポイント還元率:0.5%

- 年会費:27,500円(税込)

- プライオリティ・パスが無料

- 国内で充実したサービスを求めるならコレ!

※ 事前にポイントアップ登録が必要です。優待店により特典・条件等が異なるため、最新情報はJCBオリジナルシリーズサイトをご確認ください。

JCBオリジナルシリーズサイトはこちら

あなたに最適なプラチナカードは……

三井住友カード

プラチナプリファード

![三井住友カード プラチナプリファード]()

- 基本ポイント還元率1%

- 年会費:55,000円(税込)

- 新規入会・利用特典40,000ポイントプレゼント※

- 特約店では通常ポイント+追加ポイント付与※

- タッチ決済でポイントが貯まる※

※ご入会月の3ヶ月後末までに40万円(税込)以上のご利用で40,000ポイントプレゼント

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

あなたに最適なプラチナカードは……

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

![三菱UFJプラチナAMEX]()

- 年会費:22,000円(税込)

- 旅行保険が充実

- プライオリティ・パス無料

- 海外旅行時に使えるアシストサービス

※当サイトが提供する情報について

本コンテンツで紹介している商品は全て金融庁の貸金業者登録一覧に記載ある事業者が提供するものです。コンテンツ内で紹介する商品の一部または全部に広告が含まれています。しかし、各商品の評価や情報の正確さに一切影響する事はありません。また、広告によってユーザーの皆様の選択を阻害することがないよう、客観的な視点や基準で商品を紹介・評価しております。当コンテンツは株式会社ゼロアクセルが管理を行なっております。クレジットカードおすすめのランキングはポイント還元率や機能性、ポイントの還元率、キャンペーン、旅行障害保険、キャッシング、発行スピード、利用者の口コミなどを独自に点数にしております。詳細は広告ポリシーと制作・編集ガイドラインをご覧ください。 |

おすすめプラチナカードの検証ポイント

![クレカ支払い]()

1ポイント還元率

ポイントが貯まるクレジットカードとして、各プラチナカードのポイント還元率を比較検証。また、今回はAmazon、コンビニエンスストア、スターバックスコーヒーでボーナスポイントが還元されるか併せて検証しました。

![検証写真 クレカ]()

2年会費

プラチナカードの場合、年会費が無料なものはまずないでしょう。年会費の高いものは優待特典が豪華であることが多いです。次の検証項目「優待特典の豊富さ」を加味してコストパフォーマンスを比較検証してみました。

![クレジットカード 検証]()

3優待特典の豊富さ

優待特典の豪華さはプラチナカードの見せ所といっても過言ではありません。行く先々で優待を受けられるプラチナカードはコストに見合った一枚とみなし、高評価をつけています。

![小川洋平]()

4専門家インタビュー

ポイント還元率が高いクレジットカードとしてユーザーの満足度が高い水準を「今回検証したクレジットカードの中で最もポイントが貯まりやすいクレジットカード」と定め、以下の方法で実際に検証を行いました。

![クレカ アンケート調査]()

5ユーザーアンケート

ポイント還元率が高いクレジットカードとしてユーザーの満足度が高い水準を「今回検証したクレジットカードの中で最もポイントが貯まりやすいクレジットカード」と定め、以下の方法で実際に検証を行いました。

すべての検証は

ゼロメディア編集部で行っています

独自調査によるおすすめプラチナカードの結論

![プラチナカード おすすめ]()

横にスクロールできます>>

プラチナ

カード | ラグジュアリーカード

マスターカード

Titanium Card | JCBプラチナ | UCプラチナ |

|---|

![ラグジュアリーカード マスターカード Titanium Card]() | ![JCBプラチナ]() | ![UCプラチナカード]() |

おすすめ

ポイント | イベント招待・レストラン優待・毎月映画1本無料など

優待特典が豊富 | グルメ特典で

1名分コース料理無料

| 年会費16,500円(税込)で

持てるプラチナカード |

|---|

| 詳細 | | | |

|---|

おすすめのプラチナカードを選ぶ際に最も重視すべき点はコストパフォーマンスです。プラチナカードは年会費が有料な分、内容がお得なものが多いです

年会費で比較するだけでなく、金額に伴った内容もしくはそれ以上であるかチェックしてみると、最もお得な1枚に出会えるでしょう。

ポイント

具体的には、空港の国内外ラウンジが利用できるプライオリティパスが無料付帯されていたり、対象ホテルやレストランの利用費が割引もしくは無料になるなどの優待特典があるものが多いです。

「ポイント還元率」「年会費」「優待特典の豊富さ」「専門家インタビュー」「ユーザーアンケート」にて検証を行った結果、当メディアが最もおすすめするプラチナカードは『ラグジュアリーカードマスターカード Titanium Card』となりました。

『ラグジュアリーカードマスターカード Titanium Card』は年会費55,000円税込(税込)ではありますが、プライオリティパスやコース料理が1名分無料になること、ホテルでのVIP対応などあらゆる優待特典があり利益率が非常に高いでしょう。

国内外ともに旅行傷害保険は最高1億2千万円を保証。嬉しい自動付帯です。レストラン選びや予約、贈り物の選定は24時間365日対応の専任コンシェルジュに任せられるため、時間を有効活用できますね。

プラチナカードおすすめ22選を徹底比較

![おすすめ プラチナカード]()

横にスクロールできます>>

プラチナ

カード | ラグジュアリーカード

マスターカード

Titanium Card | JCBプラチナ | UCプラチナカード | 三菱UFJカード

・プラチナ・アメリカン・エキスプレス®・カード | セゾンプラチナ

AMEXカード | TRUST CLUB

プラチナ

マスターカード | 三井住友カード

プラチナプリファード | 三井住友カード

プラチナ | JALカード プラチナ | エポスプラチナ | ANA VISA

プラチナプレミアム | MileagePlus

セゾンプラチナカード | AMEX

プラチナ・カード®︎ |

|---|

![ラグジュアリーカード マスターカード Titanium Card]() | ![JCBプラチナ]() | ![UCプラチナカード]() | ![三菱UFJプラチナAMEX]() | ![セゾンプラチナアメリカンエキスプレスカード]() | ![TRUSTプラチナ]() | ![三井住友カードプラチナリファ]() | ![三井住友カードプラチナ]() | ![JALプラチナ]() | ![エポスプラチナ]() | ![ANA VISA プラチナプレミアム]() | ![MileagePlus セゾンプラチナカード]() | ![アメックスプラチナ]() |

| 年会費(税込) | 55,000円 | 27,500円 | 16,500円 | 22,000円 | 22,000円 | 3,300円 | 33,000円 | 55,000円 | 34,100円 | 30,000円 | 88,000円 | 55,000円 | 165,000円 |

|---|

| 付帯保険 | 5種類

(海外旅行傷害保険/

国内旅行傷害保険/

渡航便遅延補償/

交通事故傷害保険/

ショッピング保険) | 3種類

(海外旅行傷害保険/

国内旅行傷害保険/

ショッピング保険) | 3種類

(海外旅行傷害保険/

国内旅行傷害保険/

ショッピング保険) | 5種類

(海外旅行傷害保険/

国内旅行傷害保険/

渡航便遅延補償/

犯罪被害障害保険など) | 2種類

(海外旅行傷害保険/

国内旅行傷害保険) | 2種類

(海外旅行傷害保険/

国内旅行傷害保険) | 3種類

(海外旅行傷害保険/

国内旅行傷害保険/

ショッピング保険) | 3種類

(海外旅行傷害保険/

国内旅行傷害保険/

ショッピング保険) | 5種類

(海外旅行傷害保険/

国内旅行傷害保険/

ゴルフ保険/

ショッピング保険など) | 2種類

(海外旅行傷害保険/

国内旅行傷害保険) | 4種類

(海外旅行傷害保険/

国内旅行傷害保険/

国内航空障害保険/

ショッピング保険) | 2種類

(海外旅行傷害保険/

ショッピング保険) | 10種類

(海外旅行傷害保険/

国内旅行傷害保険/

スマートフォン・プロテクション/

渡航便遅延補償など) |

|---|

| 基本還元率 | 1.0% | 0.50% | 1.0% | 0.5%*2 | 0.75% | 0.5% | 1.0% | 0.5% | 1.0% | 0.5% | 1.5% | 1.5% | 0.5% |

|---|

損益分岐点

(特典利用あり※1) | ・プライオリティ・パス

・グルメ特典(招待日和)の利用

で0円(実質年会費無料) | ・新規入会特典に参加

・グルメ特典を年1回利用

で0円(実質年会費無料) | 任意の特典3種

(詳細はカード紹介部分に記載)

を利用

で0円(実質年会費無料) | プラチナ・ホテルセレクション

を年1回利用

で0円(実質年会費無料) | ・プライオリティ・パス

・STOREE SAISON利用

で0円(実質年会費無料) | グルメ特典(招待日和)の利用

で0円(実質年会費無料) | ・新規入会特典参加

・毎年の継続特典

で0円(実質年会費無料) | プラチナグルメクーポン利用

・プライオリティ・パス無料付与

で0円(実質年会費無料) | ツアープレミアムに加入し

東京⇄NY間1往復

で0円(実質年会費無料) | 年間100万円 | 任意の特典3種

(詳細はカード紹介部分に記載)

を利用

で0円(実質年会費無料) | ユナイテッドクラブ

利用パス付与

で0円(実質年会費無料) | 任意の特典3種

(詳細はカード紹介部分に記載)

を利用した上で

年間約202万円 |

|---|

| 総利用枠 | 公式サイトに記載なし | 公式サイトに記載なし | 公式サイトに記載なし | 最大500万円 | 最大500万円 | 最大100万円 | ~500万円 | 原則300万円〜 | 公式サイトに記載なし | 公式サイトに記載なし | 最低300万円〜 | 公式サイトに記載なし | 公式サイトに記載なし |

|---|

| コンシェルジュ | ◯ | ◯ | ◯ | ◯ | ◯ | × | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

|---|

| 無料空港ラウンジ | 国内外1,300箇所以上 | 国内外1,300箇所以上

同伴者1名まで無料 | 国内外1,300箇所以上 | 国内外1,300箇所以上 | 国内外1,300箇所以上 | 国内外35箇所 | 国内外35箇所 | 国内外35箇所

同伴者1名まで無料 | 国内外29箇所 | 国内外1,000箇所以上

同伴者1名まで無料 | 国内外1,300箇所以上 | 国内外35箇所 | 国内外1,400箇所以上 |

|---|

| 国際ブランド | Mastercard | JCB | Visa | AMEX | AMEX | Mastercard® | Visa | Visa/Mastercard® | JCB/AMEX | Visa | Visa | Visa/AMEX | AMEX |

|---|

| 交換可能マイル | ANA/JAL

ハワイアン航空/ユナイテッド航空 | ANA/JAL | ANA/JAL | JAL | ANA/JAL | – | ANA | ANA | JAL | ANA/JAL | ANA | マイレージプラス | ANA/JAL |

|---|

| 家族カード | 16,500円 | 1枚目は無料

2人目以降は3,300円 | 3,300円 | 1枚目は無料

2人目以降は3,300円 | 3,300円 | 永年無料 | 永年無料 | 永年無料 | 17,050円 | 永年無料 | 4,400円 | 9,900円 | 4枚まで無料 |

|---|

| インビテーション | – | ◯

(プラチナへの招待&

上位カードへの招待あり) | – | ◯

(プラチナへの招待あり) | – | – | – | ◯

(プラチナへの招待&

上位カードへの招待あり) | ◯

(プラチナへの招待あり) | ◯

(プラチナへの招待あり) | – | – | ◯

(プラチナへの招待&

上位カードへの招待あり) |

|---|

申し込み

可能年齢 | 20歳以上 | 25歳以上

(学生不可) | 20歳以上 | 20歳以上

(学生不可) | 20歳以上

(学生不可) | 22歳以上 | 満20歳以上 | 満30歳以上 | 20歳以上

(学生不可) | 18歳以上

(学生不可) | 満20歳以上 | 20歳以上

(学生不可) | 20歳以上 |

|---|

| キャンペーン | – | 特別入会特典

最大64,500円分

プレゼント | – | 最大15,000円相当

プレゼント※ | 新規入会・利用

最大10,000円相当プレゼント※ | – | 新規入会&利用特典+40,000ポイントプレゼント | – | – | – | 入会ボーナスマイル

10,000マイルプレゼント | 最大132,000マイル

プレゼント | 最大165,000ポイント

プレゼント |

|---|

| 詳細 | | | | | | | | | | | | | |

|---|

注釈

※:表内は全て税込です

※1:ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

◯JCBプラチナ

※期間限定 特別入会特典 2024年10月1日〜2025年3月31日まで

◯セゾンプラチナAMEXカード

※ポイント最大5円相当のアイテムと交換の場合となります。

交換商品によっては、1ポイントの価値は5円未満になります。

◯三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

※1ポイント5円押す等の商品に交換した場合。

◯三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

※ご入会日から2ヵ月後末日までのショッピングご利用金額合計額に応じてプレゼント額が変わります。

※ポイントの金額相当額は、1ポイント5円相当の商品に交換した場合。

◯三井住友カードプラチナプリファード

※1ポイント最大1円分としてご利用いただけます。

【通常】ご利用金額100円(税込)につき1ポイント

◯三井住友カードプラチナ

:ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。MileagePlus

◯セゾンプラチナカード

※期間限定 特別入会特典 2024年10月1日〜2024年12月31日まで

ラグジュアリーカードマスターカードTitanium Card

![ラグジュアリーカード マスターカード Titanium Card]()

| メリット |

・優待特典が豪華 ・9,999万円の高額な決済ができる ・基本ポイント還元率が1.0% ・旅行保険が自動付帯 |

| デメリット |

・年会費が高額 |

主な特徴・優待サービス

- チタン製で見た目もステータスが高い

- ホテルやレストランを始めとした

豊富な優待サービス - 映画館や国立美術館を無料で鑑賞

- 9,999万円の高額決済も可能

ラグジュアリーカード(チタン)は、金属のチタンでできたスタイリッシュなカードです。

ポイント

コース料理のアップグレード優待や国内外の一流ホテル優待などを始めとした、一通りの優待サービスが付帯しています。

また、映画鑑賞や国立美術館を無料鑑賞の特典も。余暇を存分に満喫できる優待も魅力の一つです。

ラグジュアリーカードマスターカードTitanium Cardの主な特典

2名様以上のご予約で、1名様分が無料。

【ラグジュアリーダイニング】

全国約200の対象店舗にて、2名様以上で所定のコースご予約で1名様分が無料に。

【ラグジュアリーアップグレード】

コース料理のアップグレードや、ワインハーフボトル・⼿⼟産のプレゼントなど、ラグジュアリーカード会員様限定の特別サービスを受けられる。

24時間365日あらゆるサポートをしてくれる

【ラグジュアリーカードコンシェルジュ】

24時間365日、ホテル・レストラン・ギフトなどのリサーチから予約代行、トラブルがあった際のサポート、タクシー・飛行機の手配などあらゆることを代行してくれます。

空港ラウンジを無料で利用できる

【空港ラウンジ・プライオリティパス】

148ヶ国、600都市以上、1300ヶ所以上の空港ラウンジをご用意しているプライオリティ・パスのサービスを無料でご利用可能。さらに、日本国内の主要空港ラウンジの場合は、同伴者1名も一緒に無料で利用することができます。

ホテルでのVIP対応

【VIPホテル優待】

国内外のザ・リッツ・カールトン、ハイアット、マンダリン オリエンタル、アマン、東急ホテルズ、ANAインターコンチネンタル 、ザ・ひらまつなど世界3000軒以上の宿泊施設で1滞在当たり平均総額55,000円相当1の特典を受けることができます。

【優待例】

・朝食無料(毎日・2名様まで)

・アーリーチェックイン、レイトチェックアウト

・ルームアップグレード

・ウェルカムギフト

・100米ドル相当のホテルクレジット付与

・優先予約 など…

国内線利用時の荷物は最大3個まで無料宅配

【国際線手荷物無料宅配】

国際線の場合、出発・帰国時の荷物をカード1枚につき最大3個まで無料宅配してもらうことが可能。 海外へ旅行の際は、事前に現地の滞在先まで、手荷物を優待料金に届けてもらうことができます。

専門家のおすすめコメント

事前に入金すれば9,999万円の高額な決済も可能なので限度額を心配する必要はないでしょう。

ラグジュアリーカードマスターカードTitanium Cardの口コミ

ラグジュアリーカードマスターカードTitanium Cardの口コミ・評判

40代・女性(会社員)

【評価★★★★★(5)】

このラグジュアリーカードは審査が厳しいことでも有名です。幸運なことに通過をしましたが、金属製のようなデザインでとても高級感があり、特典も非常に魅力的なものが多く、ステータスが高いプラチナカードだと思っています。

30代・男性(会社員)

【評価★★★★☆(4)】

国内海外問わず旅行保険がとにかく手厚いので、飛行機を頻繁に使う自分には非常に助かっていますし、ホテルでの優待など旅行をするにはとてもお得に感じられています。

20代・女性(会社員)

【評価★★★★★(5)】

プライオリティパスが付帯しているので、高級空港ラウンジを使い放題です。旅行や出張を満喫出来るようになりました。またMastercardなので世界中で使えて安心です。

40代・男性(会社員)

【評価★★★★☆(4)】

高級感のあるプラチナカードであり、世界中で利用が可能だったり、コンシェルジュサービスをメールで利用も可能であること。また空港ラウンジを使い放題であり、ビジネスカードも発行も可能であること。そしてなによりユニークな特典があることです。

40代・男性(会社員)

【評価★★★★★(5)】

デザインがスタイリッシュで非常にかっこいいです。事前に入金すれば高額な決済ができるのも便利で非常に助かっています。

ラグジュアリーカードマスターカードTitanium Cardの総評

優待特典も豪華ですが基本ポイント還元率が1.0%と高還元率カードの側面も。普段使いとしても申し分のない1枚です。

また、経営者層約6割を誇るラグジュアリーカードのコミュニティに参加することができ、ビジネスやプライベートの交流を広げる機会にもなるでしょう。

使い方次第で新しい体験や出会いをもたらす、クレジットカードの域を超えた自由自在なプラチナカードです。

ラグジュアリーカードマスターカードTitanium Cardの基本情報

| 年会費(税込) | 55,000円 |

|---|

| 基本ポイント還元率 | 1.0% |

|---|

| 交換可能マイル | |

|---|

| 国際ブランド | Mastercard |

|---|

| 旅行傷害保険 | |

|---|

| ショッピング保険 | 年間最高300万円 |

|---|

| 対応スマホ決済 | |

|---|

| 申し込み可能年齢 | 30歳以上 |

|---|

損益分岐点

※5年間契約した場合 | 年会費1年あたり:55,000円/年

・招待日和:1名分のコース料金無料:10,000円分

・プライオリティ・パス:429米ドル=1米ドル110円換算で47,190円相当

の利用で損益分岐点を達成

【その他の特典を金額換算した例】

・ホテル優待(1滞在あたり):55,000円相当

・映画無料鑑賞権:1,900円相当 |

|---|

JCBプラチナ

![JCBプラチナ]()

| メリット |

・対象店でポイント還元率が最大10%になる ・ホテルの宿泊優待がある ・24時間対応のコンシェルジュがサポート |

| デメリット |

・基本ポイント還元率が0.5% |

主な特徴・優待サービス

- タッチ決済機能搭載!かざすだけのカンタン決済

- 24時間コンシェルジュ利用可能

- ホテル・レストラン・ゴルフ場などで利用できる豪華な付帯サービス

- セキュリティ・補償も充実で安心

JCBプラチナは、JCBオリジナルシリーズのプラチナカード。年会費27,500円で持てるプラチナカードの中でも比較的敷居の低いカードです。

ポイント

プラチナカードの中でも特に還元率が高いのが特徴。スタバやAmazonなどでポイント還元率が最大10倍になります。

もちろんプラチナカードならではの豪華な特典が付帯しており、この1枚を持っているだけで旅行・グルメ・レジャーなどでワンランク上の楽しみ方をすることができます。

旅行時に万が一の事件・事故を補償する旅行傷害保険が海外・国内問わず最高1億円と手厚いのも魅力です。

JCBプラチナの主な特典

・24時間対応のコンシェルジュデスク

24時間365日、専用コンシェルジュが利用できます。旅行・ゴルフ場手配のサポート、状況に適したレストラン探しなどがいつでも相談可能です。

・対象レストランで割引・優待

JCBプラチナのグルメ・ベネフィットは、国内の厳選されたレストランで所定のコースメニューを2名以上で予約すると1名分の料金が無料となる優待サービス。他にも、全国の対象店舗で利用合計金額またはコース代金より20%引きになるサービスも付帯しています。

【グルメ・ベネフィット対象店舗一例】

和食清水(食べログ3.40)

サバティーニ・ディ・フィレンツェ 東京店(食べログ3.45)

花郷 六本木店(食べログ3.40)

・海外・国内の人気ホテルにお得に宿泊

①国内の人気ホテル・旅館が予約時点で割引になったり、お値打ちプランの中から選んで予約できるサービス。

【対象ホテル一例】 東京都/パレスホテル東京

京都府/ホテルグランヴィア

京都石川県/ゆのくに天祥

②世界中の豪華人気ホテルに宿泊するときに割引・特典が付く!

【対象ホテル一例】

ザ・ペニンシュラ香港

ザ カハラ ホテル & リゾート

リッツ・パリ

ザ・ペニンシュラビバリーヒルズ

・世界600を超える都市の空港ラウンジ無料

世界約1,300ヵ所以上の空港ラウンジ等の利用が無料。 利用料は全てJCB負担になります。

専門家のおすすめコメント

一定の基準を満たすと、JCBオリジナルシリーズ最高クラスのカード「JCBザ・クラス」のインビテーションが届きます。

JCBプラチナの口コミ

JCBプラチナの口コミ・評判

50代・男性(会社員)

【評価★★★★★(5)】

年会費が27500円(税込)と高価であるが、JCBブランド力が安心して利用できる。最新のクレジットカードは、かざすだけで、非接触決済ができるようになった。 サインや暗証番号も不要でクレジットカードの受け渡しもないので感染症対策が整っている。

30代・男性(会社員)

【評価★★★★★(5)】

最高峰プラチナランクにしては、年会費が27,500円(税込)で抑えられています。特に国内および海外保険の補償が充実しており、プライオリティ・パスを駆使することで極上のライフスタイルが過ごせるようになります。

30代・男性(会社員)

【評価★★★★☆(4)】

JCBプラチナカードは年会費が27500円とやや高いですが、専用のコンシェルジュが24時間利用できたり、プライオリティパスが無料で付帯しており、 とてもコストパフォーマンスが良いです。旅行保険も手厚いので、よく旅行に行く人にはおすすめです。

30代・女性(会社員)

【評価★★★★☆(4)】

今後も継続して利用していきたいと思うプラチナカードです。 コンシェルジェの利便性や、ポイント還元、グルメベネフィットの割引特典の点で、年会費に対して総合的にはメリットを感じています。

30代・男性(会社員)

【評価★★★★☆(4)】

年会費が発生しますが、キャンペーンが充実しているので、これらをフルに使って愉しめば十分元は取れます。レストラン、ユニバーサルスタジオジャパンの利用で優待が受けられるのは実用性があって良いです。

JCBプラチナの総評

対象レストランで1名分のコース料理が無料になったり、世界中の空港ラウンジが無料利用できるプライオリティパスが付帯されていたり、プラチナカードならではの優待特典を味わうことができる1枚です。

スタバやAmazonなど一部優待店でポイント還元率が最大10%になり、タッチ決済にも対応。クレジットカードとしての機能も十分ですね。家族カードが1枚まで無料というのにも驚きです。

JCBプラチナの基本情報

| 年会費(税込) | 27,500円 |

|---|

| 基本ポイント還元率 | 0.50% |

|---|

| 交換可能マイル | |

|---|

| 国際ブランド | JCB |

|---|

| 旅行傷害保険 | |

|---|

| ショッピングガード保険 | |

|---|

| 対応スマホ決済 | |

|---|

| 申し込み可能年齢 | 25歳以上

(学生不可) |

|---|

損益分岐点

※5年間契約した場合 | 年会費5年分:137,000円(27,500×5)

新規入会特典による付与分を差し引いた年会費5年分:80,000円(137,000円-57,500円相当)

年会費1年あたり:80,000円÷5=16,000円/年

・グルメ特典(1名分コース料理無料):16,500円相当を利用で損益分岐点達成

【その他の特典を金額換算した例】

・ゴルフ特典:28,200円⇨19,700円=8,500円お得

・家族カード1名分無料:3,300円⇨無料=3,300円お得 |

|---|

UCプラチナ

![UCプラチナカード]()

| メリット |

・年会費が安い ・基本ポイント還元率が1.0% ・ホテルやレストランが優待価格で利用できる |

| デメリット |

・旅行保険がそこまで手厚くない

・プライオリティパスが年6回までしか利用できない |

主な特徴・優待サービス

- 年会費16,500円(税込)

- 基本還元率1.0%

- 一流ホテルやレストランが優待価格

- 無料空港ラウンジ・空港送迎も割引

UCプラチナは年会費が16,500円(税込)と比較的コスパの良いプラチナカードです。

ポイント

基本還元率が1.0%と高還元率。ポイントを活用すれば日々の暮らしの節約にも繋がります。 また、一流の提携ホテルやレストランが優待価格となるので、特別な日を豪華にアップグレードするのもおすすめです。

UCプラチナの主な特典

一流ホテル・旅館で優待サービスを受けられる

【Travel】

一流ホテル・旅館にて優待サービスを受けることができます。例えば、優待価格で宿泊できる・例とチェックアウトができる・ディナードリンクが無料でついてくるなどが挙げられます。

優待価格でグルメを堪能できる

【Gourmet】

さまざまなレストランにて、UCプラチナ会員限定の優待サービスを受けることができます。例えば、コース料金が特別優待価格になる、オンラインショッピングにて送料が無料になることなどが挙げられます。

美容・健康に関する特別優待を受けられる

【Beauty &Health】

特定のジムやスパ、美容室などで特別優待を受けることができます。例えば、特別優待価格で利用できることや、キャッシュバックなどの得点を受けられます。

生活に関わるサービスを優待価格で利用できる

【Life style】

生活に関わるサービスで特別優待サービスを受けることができます。例えば、生活救急車を呼んだ際には、水・鍵などのトラブル時に10%オフ価格で対処してもらえます。他にも生活用品を特別優待価格で購入できます。

専門家のおすすめコメント

空港ラウンジが無料、羽田・成田空港の送迎も割引となるので飛行機利用が有意義になるでしょう。

UCプラチナの口コミ

UCプラチナの口コミ・評判

20代・女性(主婦)

【評価★★★★☆(4)】

メリットはポイントが2倍なこと、お得なクーポンがたくさんもらえること、空港でラウンジが無料だったり旅行の相談を24時間受け付けてくれることです。デメリットは年会費が高いのに家族カードの年会費もかかること、VISAしか対応していないことです。

30代・男性(会社員)

【評価★★★★★(5)】

年会費も特別高い訳ではないので持ちやすいですし、それでいてコンシェルジュサービスが使えたり旅行傷害保険が手厚いので助かっています。

20代・女性(会社員)

【評価★★★★★(5)】

還元率が1.0%と高いので、お得にポイントが貯まります。またプラチナカードならではの、質の高いサービスで充実感があります。

50代・男性(会社員)

【評価★★★★★(5)】

ポイント還元率が基本的に1%以上あるので初期設定の割には高い方だと思っています。 貯まったポイントはJALでもANAでも交換できますので、安い方の飛行機チケットに使い分けができて便利なプラチナカードです。

30代・男性(会社員)

【評価★★★★★(5)】

3Dセキュアにしっかりと対応していたので安心することができました。また、会員限定優待サービスがしっかりとあったので良かったです。

UCプラチナの総評

最大の特徴は年会費の安さでしょう。プラチナカードのうまみを低コストで味わうことができます。

また、基本ポイント還元率が1.0%と高還元。普段の買い物で利用してもポイントが貯めやすくおすすめです。タッチ決済にも対応しています。

UCプラチナの基本情報

| 年会費(税込) | 16,500円 |

|---|

| 基本ポイント還元率 | 1.0% |

|---|

| 交換可能マイル | |

|---|

| 国際ブランド | VISA |

|---|

| 旅行傷害保険 | - 海外:

最高3,000万円 - 国内:

最高3,000万円

|

|---|

| ショッピング保険 | 年間最高300万円 |

|---|

| 対応スマホ決済 | |

|---|

| 申し込み可能年齢 | 20歳以上

(学生除く) |

|---|

損益分岐点

※5年間契約した場合 | 年会費1年あたり:16,500円/年

・グルメクーポン:10,000円相当

・Visaプラチナラグジュアリーダイニング(割引券):5,000円相当

・Visaプラチナゴルフ(コース割引):3,000円相当

を利用で損益分岐点達成

|

|---|

三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード

![三菱UFJプラチナAMEX]()

主な特徴・優待サービス

- 年会費22,000円のコスパ最強プラチナカード

- 対象店舗の利用で最大15.0%ポイント還元

- 対象のホテルで1滞在あたり平均約70000円の優待が受けられる

- 1,300以上の空港ラウンジが無料

- 最高1億円補償の旅行保険など、付帯保険も充実

- 入会で最大15,000円相当プレゼント

三菱UFJカード・プラチナ・アメリカン・エキスプレス・カードは、年会費22,000円で持てるプラチナカードです。

特典は他のプラチナカードに劣らない豪華さ。特に、国内の対象ホテル滞在で受けられる優待では一回あたり平均で550米ドル=約70,000円の特典が利用できます。

ポイント

旅行時の保険も最大1億円補償、他にも航空機遅延や犯罪被害などでも手厚い補償が付帯。1枚持っているだけであらゆる場面での安心が手に入ります。

家族カードは1枚まで無料なので、配偶者の方と共有して使いたい方にもおすすめです。

カード裏面に番号が印字されているのでセキュリティ面もバッチリです!

新規入会キャンペーン

\ 入会で最大15,000円相当がもらえる/

⇨詳しくはこちら

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードの主な特典

・国内の対象ホテルで優待・特典付与

【プラチナ・ホテルセレクション】

厳選した国内70以上のホテルで

・部屋のアップグレード

・朝食が無料

・100米ドル相当分のホテル内クレジット

・アーリーチェックイン/レイトチェックアウト

などの優待が無料で受けられます。

1滞在当たり合計で平均550米ドル、日本円換算で約70,000円相当の優待特典です。

【対象ホテル一例】

・アマン東京

・星のや東京

・ハレクラニ沖縄

・ザ・リッツカールトン日光 など

・24時間365日対応のコンシェルジュ

【プラチナ・コンシェルジュサービス】

レストラン・ホテルの予約や、チケット・名門ゴルフ場の手配などを専任のスタッフがいつでも対応します。もちろん海外でも利用可能です。

・世界1,300ヶ所の空港ラウンジ無料

【プライオリティ・パス】

世界140カ国・地域の空港ラウンジの利用が無料。海外旅行好きの方に、優雅でストレスフリーな旅行を約束します。

・厳選されたダイニングやスパなどで優待

【スーペリア・エキスペリエンス】

厳選された上質なダイニング・レストラン、スパなどで利用できる数多くの優待特典です。

・特別ディナー/メニューを用意

・ウェルカムドリンクのサービス

・優待料金での利用

などのサービスがあります。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードの基本情報

| 年会費(税込) | 22,000円 |

|---|

| 基本ポイント還元率 | 0.5〜最大15.0%※1 |

|---|

| 交換可能マイル | |

|---|

| 国際ブランド | AMEX |

|---|

| 旅行傷害保険 | |

|---|

| ショッピング保険 | |

|---|

| 対応スマホ決済 | Google Pay |

|---|

| 申し込み可能年齢 | 20歳以上

(学生を除く) |

|---|

損益分岐点

※5年間契約した場合 | 年会費5年分:110,000円(22,000×5)

新規入会特典による付与分を差し引いた年会費5年分:95,000円(110,000円-15,000円相当)

年会費1年あたり:95,000円÷5=19,000円/年

・プラチナ・ホテルセレクション:平均550米ドル相当分の優待=1ドル110円換算で60,500円相当を利用で損益分岐点達成

【その他の特典を金額換算した例】

・グルメ特典:8,900円相当

・家族カード1人まで無料:3,300円相当 |

|---|

菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードの口コミ・評判

50代・男性(会社員)

【評価★★★★★(5)】

セブン-イレブンとローソンでプラチナカードを使うと5%のキャッシュバックが来るのでとても便利です。年会費が高いですがゴルフ場での特典などミドル世代には嬉しい特典がたくさんあります。

20代・女性(会社員)

【評価★★★★★(5)】

インビテーションが無くても申し込めました。またプラチナカードの中では年会費が安めなので、そこまでの負担がありませんでした。

30代・男性(会社員)

【評価★★★★☆(4)】

アメックス関係のプラチナカードということで年会費(¥税込22,000)は少し高めにかかってきますが、ローソンとセブン-イレブンとどこにでもあるコンビニで5.5%の還元があったりするので、記載のコンビニをよく使う方であれば、費用対効果でプラスにもなります。

30代・男性(会社員)

【評価★★★★☆(4)】

年会費の割には付帯サービスや優待特典など充実していてコスパは良かったですが、ポイント還元率が低いのでそこはデメリットでした。

30代・男性(会社員)

【評価★★★☆☆(3)】

半年に1度海外旅行に行っていたときにつくりました。旅行に度々行かれる方には魅力的なプラチナカードですが年会費も高いのと、VISAやマスターカードと違い加盟店が少ないのが少しネックかと思います。

セゾンプラチナ・アメリカン・エキスプレス・カード

![セゾンプラチナアメリカンエキスプレスカード]()

主な特徴・優待サービス

- 年間200万円以上の利用で次年度の年会費が半額

- 1,300以上の空港ラウンジが無料

- 海外渡航中に案内や予約を代行

- 全国のプレミアムホテルが優待価格

セゾンプラチナ・アメリカン・エキスプレス・カードは、カードを日常でよく使う方にとって嬉しい特典が豊富です。

ポイント

「セゾンポイントモール」を経由していつものサイトで買い物をすると、ポイントが最大30倍貯まります。

西友、パルコなど日常的に利用する頻度の高い店舗で特典が受けられるのも、セゾンカードならではのメリットです。

ポイントに有効期限がないので失効する心配も入りません。

セゾンプラチナ・アメリカン・エキスプレス・カードの主な特典

24時間365日様々な要望に答えてくれる

【コンシェルジュ】

24時間365日、専任のスタッフがあらゆる相談にお答えしてくれます。

ホテル・ショッピング・ダイニングにて会員限定の特別優待

【オントレ entrée】

ホテル・スパ・ショッピング・ダイニングなどにて、会員限定の特別優待を受けることができます。ホテルでは例えば、料金優待だけでなく、アーリーチェックイン、レイトチェックアウトなどの優待特典を受けれます。

空港ラウンジの無料利用

【プライオリティ・パス】

600以上の都市、148以上の国や地域で1,300ヵ所以上の空港ラウンジを無料で利用できます。フリードリンクサービス・フリーインターネットサービスなどを提供しているので、フライトまでの待ち時間を快適に過ごすことができます。※それぞれのラウンジによってサービスは異なることがあります。

ゴルフでプレミアムな体験ができる

【セブンプレミアムゴルフサービス】

通常年会費26,400円(税込)の、名門コースのプレーヤコースレッスン会、プロを招いた行事などに優待料金11,000円(税込)で参加することができます。ゴルフ好きの人にとって魅力的なサービスと言えます。

セゾンプラチナ・アメリカン・エキスプレス・カードの基本情報

| 年会費(税込) | 22,000円 |

|---|

| 基本ポイント還元率 | 0.75% |

|---|

| 交換可能マイル | |

|---|

| 国際ブランド | AMEX |

|---|

| 旅行傷害保険 | |

|---|

| ショッピング安心保険 | |

|---|

| 対応スマホ決済 | |

|---|

| 申し込み可能年齢 | 20歳以上

(学生を除く) |

|---|

損益分岐点

※5年間契約した場合 | 年会費5年分:110,000円(22,000円×5)

新規入会特典による付与分を差し引いた年会費5年分:100,000円(110,000円-10,000円相当)

年会費1年あたり:100,000円÷5=20,000円/年

・プライオリティ・パス:429米ドル=1米ドル110円換算で47,190円相当

を利用で損益分岐点達成

【その他の特典を金額換算した例】

・Apple製品10%オフ(100,000円分を買った場合):10,000円相当

・空港からのスーツケース配送50%オフ:2,000円相当 |

|---|

セゾンプラチナ・アメリカン・エキスプレス・カードの口コミ・評判

30代・男性(会社員)

【評価★★★★★(5)】

個人信用調査情報にネガティブな要素があっても申込する価値はある。仮に事故履歴があっても、与信判断は年収、属性を判断しての決定の印象。一方で支払方法が制限されている現状もあるが、今年その制限が変更になる可能性もあるとの情報あり。

20代・男性(会社員)

【評価★★★★★(5)】

プラチナカードにしては年会費が安いです。ポイントの還元率が高く、携帯料金や電気、ガスなどの支払いにも使えて海外で使うともっとお得です。重宝しているプラチナカードです。

30代・男性(会社員)

【評価★★★★☆(4)】

プライリティパスや荷物の宅配サービスなど、旅行や出張の際には助かるサービスが充実していますし、キャンペーンも多いのでお得に利用できています。

20代・女性(会社員)

【評価★★★★★(5)】

高い還元率なので、ポイントもマイルも効率良く貯まります。ポイントは永久不滅なので、貯め続ける事が出来ます。またプラチナカードの中では年会費がリーズナブルです。

40代・男性(会社員)

【評価★★★☆☆(3)】

さまざまなサービスが受けられること。またホテルやレストラン、チケット優待特典があり、プライオリティ・パスに登録できるプラチナカードがあること。そして旅行保険の補償が高く、家族にも保険が適用されることがメリットだと思います。

TRUST CLUBプラチナマスターカード

![TRUSTプラチナ]()

主な特徴・優待サービス

- 22歳以上・年収200万円以上で申込可能

- 高級旅館やレストランの優待

- 2名以上の予約で食事が1名分無料

- 年会費3,300円(税込)

TRUST CLUBプラチナマスターカードは、新卒や若手の方も持つことができるプラチナカードです。

ポイント

年会費3,300円(税込)でプラチナ会員の優待サービスが受けられます。

例えば、2人以上の予約で1人分の食事が無料となる他、国内の主要空港ラウンジも無料で利用可能です。

各種保険も、旅行・ショッピングともに付帯しているので、万が一の時も安心できますね。

TRUST CLUBプラチナマスターカードの主な特典

旅行の徹底的なサポート

【トラベルデスク】

ホテルの予約・海外パッケージツアー割引・情報/手配アシスタンスサービスなどを行ってくれます。

【情報/手配アシスタントサービスの具体例】

・気候、通貨、電圧、時差などの情報提供

・空港情報、フライトの空席

・発着などの情報提供

・レストラン・ホテルの予約代行

・エンタテイメント案内、予約手配(ミュージカル、オペラなど…)

・ガイド・通訳手配

空港ラウンジを無料で利用できる

【空港ラウンジサービス】

全国の主要空港ラウンジおよび、海外1ヵ所の空港ラウンジを無料で利用可能。 ラウンジ内では、ソフトドリンクの無料提供、コピー機能などを利用することができます。

※空港ラウンジによってサービス内容は異なります。

2名以上で利用すると、1名分の食事料が無料になる

【ダイニング by 招待日和】

全国約250店の有名レストランにて、2名以上で利用すると、1名分の食事料が無料になるお得なサービスです。

TRUST CLUBプラチナマスターカードの基本情報

| 年会費(税込) | 3,300円 |

|---|

| 基本ポイント還元率 | 0.50% |

|---|

| 交換可能マイル | ー |

|---|

| 国際ブランド | MasterCard |

|---|

| 旅行傷害保険 | - 海外:

最高3,000万円 - 国内:

最高3,000万円

|

|---|

| ショッピング保険 | |

|---|

| 対応スマホ決済 | Apple Pay |

|---|

| 申し込み可能年齢 | 22歳以上で年収200万円以上 |

|---|

損益分岐点

※5年間契約した場合 | 年会費1年あたり:3,300円/年

・招待日和(グルメ特典)=10,000円相当で損益分岐点を達成

|

|---|

TRUST CLUBプラチナマスターカードの口コミ・評判

50代・女性(主婦)

【評価★★★★★(5)】

ステータスの高いプラチナカードなのですが、年会費は3300円(税込)で作れますし、ポイントの有効期限もありませんのでじっくりポイントを貯めることができるプラチナカードです。

30代・男性(会社員)

【評価★★★★★(5)】

ポイント還元率が高いので使い勝手がいいですし、年会費がリーズナブルな割には旅行やグルメにはお得な特典が充実していて非常にコスパが良いです。

20代・女性(会社員)

【評価★★★★☆(4)】

ポイントの有効期限が無期限なので、期限を気にせず貯め続ける事が出来ます。また年会費がリーズナブルなので、負担になりません。

40代・男性(会社員)

【評価★★★☆☆(3)】

安い年会費で手に入るプラチナカードであること・また比較的手に入れやすく、ポイントが無制限なので貯めやすいことがメリットです。

20代・女性(会社員)

【評価★★★★★(5)】

プラチナカードであるにも関わらず、年会費が税込3,300円しかかからず、しかも対象の空港ラウンジを無料で利用できる特典も付帯しているところが気に入っています。

三井住友カード プラチナプリファード

![三井住友カードプラチナリファ]()

主な特徴・優待サービス

- 新規入会&利用特典40,000ポイント

- 継続特典最大40,000ポイントプレゼント

- 特約店での利用で+1~14%ポイント

三井住友カード プラチナプリファードは、ポイント特化のカードです。新規入会&ご利用で+40,000ポイントプレゼントがもらえます。

ポイント

もらえるポイントは「Vポイント」です。使い道の豊富なポイントを大量に獲得できます。

前年度に100万円以上利用するごとに、10,000ポイントを獲得可能。最大40,000ポイントまで獲得できる、お得な継続特典も受けられます。

三井住友カード プラチナプリファードの主な特典

国内主要空港などのラウンジを無料で利用できる

【ラウンジ利用無料】

国内の主要空港および、ハワイ ホノルルの空港内にあるラウンジを本人のみ、無料で利用できます。

24時間365日予約案内対応してくれる

【Visaプラチナ・コンシェルジュ・センター】

Visaの特典やプロモーションの案内はもちろん、旅行に関する相談や予約のサポートやレストラン・ゴルフ場、レンタカーなどの予約案内などを24時間365日対応してくれます。

4つの保険から1つの保険を自由に選択可能

【ライフスタイルに合わせて選択できる「選べる無料保険」】

最高5,000万円の旅行安心プランに加え、日常生活安心プラン・ケガ安心プラン・持ち物安心プランの3つのプランから、1つを自由に選べます。また原則は1年で自動で更新されますが、変更することも可能です。

年間最大40,000円の継続ボーナスポイント

【継続ボーナスポイント制度】

継続特典として100万円利用ごとに10,000ポイントプレゼントされます。ポイントは最大で400万円利用分まで適用されます。そのため、最大で年間40,000ポイントがもらえます。

三井住友カード プラチナプリファードの基本情報

| 年会費(税込) | 33,000円 |

|---|

| 基本ポイント還元率 | 1%~15% (プリファードストア(特約店)利用で 通常還元率+1~14%)※1

|

|---|

| 交換可能マイル | ANAマイル |

|---|

| 国際ブランド | Visa |

|---|

| 旅行傷害保険 | - 海外:

最高5,000万円(利用付帯) - 国内:

最高5,000万円(利用付帯)

|

|---|

| ショッピング保険 | |

|---|

| 対応スマホ決済 | |

|---|

| 申し込み可能年齢 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 |

|---|

損益分岐点

※5年間契約した場合 | 年会費5年分:165,0000円(33,000円(税込)×5)

新規入会特典による付与分を差し引いた年会費5年分:160,000円(165,000円-5,000円相当)

年会費1年あたり:160,000円÷5=32,000円/年

・毎年継続特典20,000pt=20,000円相当

【その他の特典を金額換算した例】

・100万円利用達成で10,000ptプレゼント:10,000円相当

|

|---|

三井住友カード プラチナプリファードの口コミ・評判

40代・男性(会社員)

【評価★★★★★(5)】

このプラチナカードを利用して携帯料金を支払うことでポイントを効率よく貯めることができますしサイトも見やすく明細をすぐに確認でき良いプラチナカードです。

30代・女性(会社員)

【評価★★★★★(5)】

ポイント還元率は高いわけではありませんが比較的貯まりやすく、デザインもシンプルで好みです。アプリも使いやすく、銀行口座とも連携できるのでとても便利だと感じました。

30代・男性(会社員)

【評価★★★★☆(4)】

前年度の利用金額に応じて、特別還元ポイントをもらえることが個人的には大きなメリットに感じました。ポイント交換先が8種類と多いのも魅力です。

40代・男性(会社員)

【評価★★★★☆(4)】

ポイント還元率が高く、特約店が豊富でポイントがどんどん貯まること。また継続特典としてポイントボーナスがあり、無駄のないデザインであることです。

30代・男性(会社員)

【評価★★★☆☆(3)】

まず、海外旅行傷害保険がしっかりと付いていたので良かったです。ただ、プライオリティ・パスに関しては付いていなかったので少し残念でした。

三井住友カード プラチナプリファード

※1:ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

三井住友カード プラチナ

![三井住友カードプラチナ]()

主な特徴・優待サービス

- 高級ホテルが優待価格に

- コース料理が1人分無料

- 国内主要空港のラウンジも無料

- USJやヘリクルーズ等のレジャー優待

三井住友カード プラチナは55,000円(税込)の年会費以上の特典やサービスが付帯したお得なカードです。

ポイント

例えば、指定の高級ホテルを優待料金で利用可能。対象のスイートルームに50%OFFで泊まることもできます。

さらに、一流レストランのコース料理が2人以上の予約で1人分無料になる他、国内の主要空港ラウンジも無料で使えるなど豪華な特典が満載です。

USJやヘリクルーズなどレジャー類の優待も魅力ですよ。

三井住友カード プラチナの主な特典

会員限定イベント・プロモーションを提供

【プラチナオファー】

三井住友カード プラチナ会員限定のイベント・プロモーションを提供します。

【過去の限定イベント一覧】

・辰巳琢郎さん厳選の日本ワインと特選オードブルのマリアージュ

・名店「LA BETTOLA da Ochiai」で愉しむ イタリアンの先駆者

・落合務オーナーシェフ至極のフルコース

・サントリーシングルモルトウイスキー山崎の構成原酒を楽しむ秋のウイスキーセミナー

2名以上のコース料理利用1名分が無料

【プラチナ・グルメクーポン】

東京・大阪を中心とする、約170店舗の一流レストランにて2名以上のコース料理を利用いただいた際は、会員1名分が無料になるサービスです。

ホテルで特別優待を受けられる

【プラチナホテルズ】

アップグレードホテルズ:国内約50のホテルと旅館での優待料金と併せて、部屋もしくは料理などをアップグレードしてもらえます。

スペシャルプライスホテルズ:国内約10ホテルのスイートルームを50%OFFで利用することができます。

24時間年中無休のコンシェルジュサービス

【コンシェルジュサービス】

要求に合う旅行を選んでくれたり、航空券・ホテル・レストランなどの予約案内をしてくれたり、さらにギフトを選ぶお手伝いをしてくれたりします。

24時間・年中無休で対応してくれます。

空港ラウンジ無料利用サービス

【空港ラウンジサービス】

国内の主要空港、およびハワイ ホノルルの空港内にあるラウンジを本人だけでなく、同伴者1名まで無料で利用することができる。

三井住友カード プラチナの基本情報

| 年会費(税込) | 55,000円 |

|---|

| 基本ポイント還元率 | 0.5%~7%※1-2 |

|---|

| 交換可能マイル | ANAマイル

|

|---|

| 国際ブランド | |

|---|

| 旅行傷害保険 | - 海外:最高1億円(自動付帯)

- 国内:最高1億円(自動付帯)

|

|---|

| ショッピング保険 | 年間最高500万円 |

|---|

| 対応スマホ決済 | |

|---|

| 申し込み可能年齢 | 30歳以上 |

|---|

| 損益分岐点 | 年会費1年あたり:55,000円/年

・毎年継続特典20,000pt=20,000円相当で損益分岐点を達成

【その他の特典を金額換算した例】

・プラチナグルメクーポン:10,000円相当

・プライオリティ・パス:429米ドル=1米ドル110円換算で47,190円相当

|

|---|

三井住友カードプラチナの口コミ・評判

30代・男性(会社員)

【評価★★★★★(5)】

ポイント還元率が高いのでポイントを貯めるにも使い勝手がいいですし、グルメやレジャーの特典も充実しているので様々に助かっています。

40代・男性(会社員)

【評価★★★★★(5)】

大手企業発行のプラチナカードなので安心感がありましたし、ステータス感も良く使っていて周りの人から一目置かれることや付帯サービスが充実していることが満足できるプラチナカードです。

20代・男性(会社員)

【評価★★★★☆(4)】

三井住友銀行と連携しているサービスを受けられるということもあり、初めてクレジットカードを利用する方でも安心して始められると思います。

30代・男性(会社員)

【評価★★★★☆(4)】

三井住友カード プラチナはたくさん利用すればするほどメリットがたくさんあります。私がこのプラチナカードの1番好きなところは半年で利用額が50万円以上になると三井住友カードのギフトカードを受け取れることです。愛用してます。

40代・女性(会社員)

【評価★★★★★(5)】

家族ポイントを取り入れていますので、旦那とも入れば早くポイントも貯まりますし、レストランでもプラチナクーポンの利用できるところもあるので、外食が増えてきたこの頃は良く使っています。

三井住友カード プラチナ

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

JALカード プラチナ

![JALプラチナ]()

| メリット |

・プライオリティ・パス利用可能 ・コンシェルジュが24時間対応 ・マイル還元率が1.0% |

| デメリット |

・国際ブランドがJCBしか使えない |

おすすめポイント主な特徴・優待サービス

- マイル還元率1.0%

- 普段の買い物でもマイルが貯まる

- 飛行機利用でボーナスマイル

- 航空券や対象商品の購入でマイル2倍

JALカード プラチナはJALカードの中でも、マイルがザクザク貯まるお得なカードです。

ポイント

例えば、「ショッピングマイル・プレミアム」に無料で自動入会でき、通常200円=1マイルのところ、100円=1マイル貯まります。

また、飛行機利用でも効率よくマイルを貯めることが可能。フライトで貯まるシーンを以下にまとめました。

- 毎年、初回の搭乗時

→ボーナス2,000マイル - 搭乗ごと

→フライトマイルの25%をプラス

さらに、JALグループの航空券や対象商品を買えば、マイルが2倍還元されるので覚えておきましょう。

JALカード プラチナの主な特典

空港ラウンジサービス

【空港ラウンジサービス】

提携カード会社のラウンジを無料で利用できます。Wi-Fi・無料のドリンクサービスなどがあります。搭乗までの時間をゆっくりくつろいで過ごすことができます。

空港ラウンジサービス

【空港ラウンジサービス】

提携カード会社のラウンジを無料で利用できます。Wi-Fi・無料のドリンクサービスなどがあります。搭乗までの時間をゆっくりくつろいで過ごすことができます。

混雑なしでスムーズにチェックインできる

【

JALビジネスクラス・チェックイン】

通常のチェックインだと、混雑時に時間がかかりますが、ビジネスクラス・チェックインの場合は、混雑なしでスムーズにチェックインすることができます。

【対象運賃・予約クラス】

・すべてのエコノミークラス運賃

・特典航空券の場合ご利用可能

・他社のコードシェア便

・CLUB-Aカード、CLUB-Aゴールドカード、JALダイナースカード、プラチナ、JAL CLUB ESTをお持ちでない同伴者の方

・利用する便にビジネスクラスがない場合

・専用カウンター設置がない空港カウンター

・国内線(国内線→国際線の乗り継ぎを含む)

1,000以上のラウンジを無料で利用可能

【プライオリティ・パス】

140以上の国や地域・500以上の都市にて、1,000以上のラウンジを無料で利用できます。

プライオリティ・パスは、カード到着後、別途申し込みが必要です。利用したい人は、忘れずに申し込みをしましょう。

最上級のホスピタリティを提供してもらえる

【プラチナ・コンシェルジュサービス】

国内・海外でのレストラン予約・海外のミュージカル等のチケット手配・さらに海外でのトラブル対応など、最上級のホスピタリティを提供してもらうことができます。

専門家のおすすめコメント

JALの飛行機に乗る機会が多い方はJAL普通カードの2倍マイルが貯まるこちらのカードを利用すると、効率よくマイルが貯まりますよ。

JALカード プラチナの口コミ

JALカードプラチナの口コミ・評判

40代・男性(会社員)

【評価★★★★★(5)】

年会費はかかってしまうが、公共料金や携帯代、日々の買い物などカード払いにするとマイルの貯まり分で年会費以上のメリットが出てきます。毎年、夏は鰻、年末年始はおせち料理をJALのマイルでお取り寄せしています。

30代・男性(会社員)

【評価★★★★★(5)】

JALマイルがしっかりと貯まったので安心することができました。また、空港ラウンジに関しても無料で利用することができたので良かったです。

20代・男性(会社員)

【評価★★★★☆(4)】

旅好きの方は、年会費以上のサービスがあるので特にお勧めです。特に付帯されるコンシェルジュサービスは旅先で困ったことがあれば気軽に相談していいレベルで、現地のレストランの予約、贈り物の相談、タクシー、ホテルの手配など大変お世話になりました。

30代・男性(会社員)

【評価★★★★☆(4)】

プライオリティパスはもちろんですが、何よりもコンシェルジュサービスの質が非常に高くて様々な手配を迅速に行ってもらえますし、対応も丁寧で安心できています。

30代・男性(会社員)

【評価★★★★★(5)】

国内旅行は基本的にJALを使って旅行をするのですが、JALのマイルがどんどんたまってポイントとして交換できるのがとても便利です。

JALカード プラチナの総評

中国では日本で普及しているVISAやJCBが使えないことが多く、銀聯カードという中国発祥の国際ブランドしか取り扱っていない店舗も多々。

JALカード プラチナ会員の場合、本人と家族に銀聯カードを発行することが可能です。年会費は無料で使えるので中国に旅行・出張時はぜひ利用したいですね。

JALカード プラチナの基本情報

| 年会費(税込) | 34,100円 |

|---|

| 基本マイル還元率 | 1.0% |

|---|

| 交換可能マイル | JALマイル |

|---|

| 国際ブランド | JCB |

|---|

| 旅行傷害保険 | |

|---|

| ショッピング保険 | 年間最高300万円 |

|---|

| 対応スマホ決済 | |

|---|

| 申し込み可能年齢 | 20歳以上

(学生除く) |

|---|

損益分岐点

※5年間契約した場合 | 年会費5年分:170,500円(34,100円×5)

新規入会特典による付与分を差し引いた年会費5年分:128,000円(170,500円-42,500円相当)

年会費1年あたり:128,000円÷5=25,600円/年

ツアープレミアム加入で27,800円/年(25,600円+2,200円)

・東京NY間1往復で1万7500マイル付与(区間マイル100%)=4万円以上相当※:1マイル=3円の価値で計算

⇨損益分岐点達成

【その他の特典を金額換算した例】

・プライオリティ・パス:429米ドル=1米ドル110円換算で47,190円相当

・毎年初回搭乗:2,000マイル=6,000円相当※:1マイル=3円の価値で計算 |

|---|

エポスプラチナ

![エポスプラチナ]()

| メリット |

・実質年会費無料になる条件が優しめ ・家族特約付きの旅行保険が付帯 ・海外で現地デスクに日本語サポートしてもらえる |

| デメリット |

・基本ポイント還元率が0.5% |

主な特徴・優待サービス

- 年100万円以上の利用で

実質年会費無料 - 利用額に応じて最大10万円相当贈呈

- 約1,400のゴルフコースで限定優待

- ホテル内レストランを割引

エポスプラチナは、ボーナスポイントによって非常にポイントが貯まりやすいプラチナカードです。

ポイント

エポスポイントは通常2年間の有効期限が定められていますが、プラチナカードは有効期限がありません。

また、貯まったポイントで年会費を支払うことができるので、エポスプラチナに決済を集約できれば、実質年会費を無料にすることも可能です。

エポスプラチナの主な特典

1,000箇所以上の空港ラウンジが同伴者1名も無料

【プライオリティ・パス】

世界130か国500以上の都市で、1,000か所以上の空港ラウンジを無料で利用できます。搭乗前の時間を快適に過ごせるので、旅行好きに嬉しい特典と言えます。

本人だけでなく、同伴者1名まで無料で利用できます。

海外現地デスクにて日本語で相談対応してもらえる

【海外サポートデスク】

世界30都市以上の現地デスクにて、観光に役立つ情報だけでなく緊急時の対応などなで、すべて日本語で対応してくらえます。海外に安心して旅行できます。

ハイクラスなレストランでコース料理が無料になる

【プラチナグルメクーポン】

約150店舗のハイクラスなレストランを、会員本人は無料で予約することができる。予約はネットからスムーズにできる点も魅力。中には3万円以上のコースが無料になる場合もあります。

国内の人気ゴルフ場を特別価格で利用可能

【Visa プラチナゴルフ】

国内の人気ゴルフ場を特別価格で利用可能。国内約1,400コースで利用できる3,000円分のクーポンがもらえます。

24時間365日コンシェルジュサービスを受けることができる

【Visaプラチナ・コンシェルジュ・センター】

24時間365日コンシェルジュサービスを利用できます。

【コンシャルジュサービスの具体例】

・Visa提供の特典やプロモーションのご案内

・パッケージ旅行、航空券、ホテル等 旅行に関するサポート全般

・レンタカー・レストラン・ゴルフ場の予約案内 など…

専門家のおすすめコメント

メインカードとして利用してたくさんポイントを貯めるのがおすすめですよ。

エポスプラチナの口コミ

エポスプラチナの口コミ・評判

30代・男性(会社員)

【評価★★★★☆(4)】

私がエポスプラチナの1番素晴らしいなと思うところはこちらを所持しているだけで自動的に海外旅行傷害保険が付与されることです。私は3ヶ月に1度は海外出張もあるので愛用してます。海外に行くことが多い方にはオススメですね。

20代・女性(会社員)

【評価★★★★★(5)】

限度額が最大1,500万円と高額なので、大きな買い物や急な出費にも対応してくれます。また年間の利用額に応じてボーナスポイントを受け取れるので、お得に使えます。

20代・男性(会社員)

【評価★★★★☆(4)】

エポスカードの通常会員よりも、ポイント付与率が高く、充実したサービスを受けられる店舗も多いのが、エポスプラチナの魅力だと思います。

20代・男性(会社員)

【評価★★★★☆(4)】

年間の利用額に応じて追加のポイント還元が受けられる点が良いと思います。例えば300万の利用をした場合、通常の0.5%のポイントに加えて4万ポイント入るので、年会費を賄うことができます。

30代・男性(会社員)

【評価★★★☆☆(3)】

特典は非常に豪華ではありましたが、レストランなど地方にはない店舗ばかりで上手く活用できなかったですし、ショッピング保険が付帯されていないのも気になりました。

エポスプラチナの総評

エポスプラチナは旅行保険に手厚く、家族特約も自動付帯されています。また、プライオリティパスが同伴者一名まで無料利用できるため快適な夫婦旅行が楽しめるでしょう。

万が一、海外でのトラブルに見舞われた場合も世界38都市以上の現地デスクが日本語でサポート。言葉が通じない土地でも安心です。トラブル以外にインフォメーションサービスやあらゆる施設の予約・手配にも対応しています。

エポスプラチナの基本情報

| 年会費(税込) | 30,000円 |

|---|

| 基本ポイント還元率 | 0.50% |

|---|

| 交換可能マイル | |

|---|

| 国際ブランド | VISA |

|---|

| 旅行傷害保険 | |

|---|

| ショッピング保険 | ー |

|---|

| 対応スマホ決済 | |

|---|

| 申し込み可能年齢 | 20歳以上 |

|---|

損益分岐点

※5年間契約した場合 | 年会費33,000円/年

年間100万円以上の利用で

・20,000ボーナスポイント

・10,000ptの通常還元

がもらえるので損益分岐点を達成

【その他の特典を金額換算した例】

・グルメ特典(1名分コース料金無料):10,000円相当 |

|---|

ANA VISA プラチナプレミアム

![ANA VISA プラチナプレミアム]()

主な特徴・優待サービス

- 搭乗ごとにボーナスマイル

- 航空券の購入でもマイル還元

- 空港ラウンジやグルメなど特典も充実

ANA VISA プラチナプレミアムは、マイルの貯まりやすさと上質なサービスを兼ね備えたプラチナカードです。

ポイント

入会・継続ボーナスとして10,000マイルがもらえるほか、搭乗ごとにマイルが貯まります。

さらに、ANA航空券の購入でマイル2倍、楽天Edyでのチャージ・支払いでもマイルが貯まるのも注目ポイントです。

空港ラウンジや1人分が無料となるレストラン優待、ゴルフコースの割引など豪華なサービスも満載ですよ。

ANA VISA プラチナプレミアムの主な特典

空港ラウンジを無料で利用できる

【空港ラウンジサービス】

世界1,300ヵ所以上の空港ラウンジとANAラウンジの利用が無料。それぞれのラウンジによって異なる点はありますが、ドリンクサービスやシャワー・パソコンのご利用・TV・新聞の閲覧などができます。

24時間・年中無休で様々な要望に答えてくれる

【コンシェルジュサービス】

24時間・年中無休で様々な要望に答えてくれます。例えば、希望に沿ったホテル・レストランの予約案内などを行ってくれます。

指定のレストランでコース料理が1名分無料

【プラチナグルメクーポン】

東京・大阪を中心に約170店舗の一流レストランにて、2名以上のコース料理利用で、会員1名分が無料になる特別優待を受けることができる。

国際線フライトの場合、優待価格の荷物宅配あり

【Visaプラチナ空港宅配】

国際線のフライトをご利用の際に限り、自宅と空港間で、往路復路、それぞれVisaプラチナ会員優待価格にて荷物を運んでもらうことができます。無料にはならないので注意してください。

ANA VISA プラチナプレミアムの基本情報

| 年会費(税込) | 88,000円 |

|---|

| 基本ポイント還元率 | 1.50% |

|---|

| 交換可能マイル | ANAマイル |

|---|

| 国際ブランド | VISA |

|---|

| 旅行傷害保険 | |

|---|

| ショッピング保険 | 年間最高500万円 |

|---|

| 対応スマホ決済 | |

|---|

| 申し込み可能年齢 | 満30歳以上 |

|---|

損益分岐点

※5年間契約した場合 | 年会費1年あたり:88,000円/年

・10,000マイルの入会/継続ボーナス=30,000円相当※:1マイル=3円の価値で計算

・プライオリティ・パス:429米ドル=1米ドル110円換算で47,190円相当

・プラチナグルメクーポン:10,000円分

の利用でほぼ損益分岐点達成 |

|---|

ANA VISA プラチナプレミアムの口コミ・評判

50代・男性(会社員)

【評価★★★★★(5)】

一般カードよりもマイルが2倍たまりますし、空港ラウンジも無料です借りれて、海外旅行保険もつくので海外旅行によく行く私はこのプレミアムカードにしています!便利です!

20代・女性(会社員)

【評価★★★★★(5)】

入会するだけで10,000マイル、さらに継続するたびに毎年10,000マイルも付与されます。飛行機に乗る機会が多いので、お得に使えます。

20代・男性(会社員)

【評価★★★☆☆(3)】

VISAのクレジットカード機能が搭載されているだけで無く、飛行機内や航空券を購入した際にも、お得にポイントを貯められることが良いと思います。

40代・男性(会社員)

【評価★★★☆☆(3)】

マイルがたくさん貯まり、国内空港のラウンジサービスが充実していること。またチャージするたびにマイルも貯まるのでさまざまなクーポンなどがもらえる場合があるので大変便利だと思います。

30代・男性(会社員)

【評価★★★☆☆(3)】

継続すれば毎年ボーナスマイルがもらえるので助かっていましたが、年会費が高いのでやはり継続するにはそれなりのコストがかかり難しかったです。

MileagePlusセゾンプラチナカード

![MileagePlus セゾンプラチナカード]()

主な特徴・優待サービス

- マイル還元率1.5%!

- マイルの有効期限・上限なし

- 10%OFFでマイルを購入可能

- レストランの優先予約や

コンシェルジュ等サービスが充実

MileagePlusセゾンプラチナカードはマイル還元率1.5%。ユナイテッド航空が運営するマイレージですが、ANAの利用でもマイルが貯まります。

ポイント

マイルに有効期限・上限はありません。マイルを失効することもなく、いくらでもマイルを貯めて利用することが可能です。

さらには、マイルを10%OFFで購入できるのがポイント。とにかくマイルを貯めたい方にぴったりでしょう。

一流レストランの優先予約や24時間対応のコンシェルジュなどハイランクカードに見合ったサービスも充実しています。

MileagePlusセゾンプラチナカードの主な特典

24時間年中無休のコンシェルジュサービス

【コンシェルジュ・サービス】

24時間年中無休で、お問い合わせ、相談にいつでも答えてくれるサービスです。例えば、ホテル・レストランのご紹介・ご予約、ギフトのお手配などを代行してくれます。また、旅行に関する相談・手配もしれくれます。

通常入会金220,000円(税込)/年会費198,000(税込)のサービスが無料

【セゾンプレミアムセレクション byクラブ・コンシェルジュ】

MileagePlusセゾンプラチナカードの基本情報

| 年会費(税込) | 55,000円 |

|---|

| 基本ポイント還元率 | 1.50% |

|---|

| 交換可能マイル | マイレージプラス |

|---|

| 国際ブランド | |

|---|

| 旅行傷害保険 | |

|---|

ショッピング保険

(1事故) | 最高500万円 |

|---|

| 対応スマホ決済 | |

|---|

| 申し込み可能年齢 | 18歳以上

(学生不可) |

|---|

損益分岐点

※5年間契約した場合 | 年会費55,000円/年

・ユナイテッドクラブ:650米ドル=1米ドル110円換算で71,500円相当

を利用で損益分岐点を達成

【その他の特典を金額換算した例】

・毎年5000マイル=15,000円相当プレゼント※:1マイル=3円の価値で計算 |

|---|

MileagePlusセゾンプラチナカードの口コミ・評判

40代・男性(会社員)

【評価★★★★★(5)】

United CLUBの利用パスが毎年もらえて同伴者も一緒に利用できるので飛行機をよく使う人におすすめです。年会費はトップクラスに高いのですがそれなりの特典があるプラチナカードです。

20代・女性(会社員)

【評価★★★★★(5)】

空港で使えるサービスが充実しているので、旅行や出張で快適に過ごせます。フライトでもショッピングでも効率良くマイルが貯まります。

30代・男性(会社員)

【評価★★★★☆(4)】

年会費は比較的高いので気になりましたが、マイルを貯めるには非常に便利で助かっていますし、コンシェルジュの質も高いので満足しています。

30代・女性(会社員)

【評価★★★★☆(4)】

年会費はやや高めですが、毎年5,000マイルを貰えるのが嬉しいです。ただ1,000円につき15マイルが付与されるので、1,000円以下のちょっとした買い物では無駄になってしまうのがもったいなく感じます。

40代・男性(会社員)

【評価★★★☆☆(3)】

空港サービスも充実していて、サービスが豊富であること。またさまざまな特典も利用が可能で利用をするたびにマイルが貯まり、ショッピングでもマイルが貯まるので大変便利なプラチナカードです。

アメリカン・エキスプレス・プラチナ・カード

![アメックスプラチナ]()

主な特徴・優待サービス

- プラチナカードの中でも最高ステータスの1枚

- ホテルグループのVIPプログラムに無条件加入

- 対象のハイブランド店で10%還元!

- Amazon・Uber Eats・Yahoo!ショッピングなどでいつでも3%還元

- 入会&利用で合計165,000円相当キャッシュバック

アメックス プラチナは、プラチナカードの中でも最高ステータスの呼び声高いカードです。デザインもメタル製で高級感に溢れています。

ポイント

年会費は165,000円と群を抜いて高いですが、その分特典の充実度も非常に高いです。旅行好き・買い物好きの方なら特典を使って十分元が取れるようになっています。

補償内容も他のカードとは一線を画しています。現在持っているスマホ・電化製品・PC・カメラなどが破損した場合も購入代金を補償してくれるなど、細かいところまで補償が多数です。

さらに、今なら期間中の入会&10万円のカード利用で、スーパー・ニンテンドー・ワールドを入場確約で6名招待してもらえるキャンペーンを行なっています。

2024年春に新たに加わったドンキーコング・カントリーやマリオカートのほか、人気キャラクターと会えるミート&グリートなどさまざまなアトラクションを楽しめる絶好の機会のため、ぜひチェックしてみてはいかがでしょうか。

特典内容・補償内容ともに完璧な最上級ステータスカード。「幻のカード」センチュリオン・カードの招待が届くこともあります。

新規入会キャンペーン

\ 入会+利用条件達成で最大165,000円相当キャッシュバック/

⇨詳しくはこちら

アメックス プラチナの主な特典

・毎年カード更新でホテルの無料ペア宿泊券

【フリー・ステイ・ギフト】

毎年1回、国内の対象ホテルで一泊できる無料ペア宿泊券をプレゼント。宿泊先は50を超える高級ホテルから選べます。2人で1泊約70,000円の部屋などもあり、この特典だけで年会費の元が半分取ることができます。

【対象ホテル一例】

・プリンスホテル

・ウェスティンホテル

・ヒルトン

・ロイヤルパークホテル など

・ホテルグループVIPプログラムに無条件登録

【ホテル・メンバーシップ】

ホテルの上級メンバーシップ・VIPプログラムに無条件で登録!会員資格があることで、

・部屋のアップグレード

・朝食サービス

・レイトチェックアウト(16:00まで)

などの特典が受けられるようになります。

【付与されるVIPプログラム】

・Marriott Bonvoy™ゴールドエリート会員

・ヒルトン・オナーズ ゴールド会員

・Radisson Rewards™Goldエリートステータス

・予約が取りづらいレストランも優先で案内

【アメックス・スペシャル・リザーブ】

一流レストランの予約を優先的に案内したり、対象のレストランで所定のコースメニュー1名分のコース料金が無料(2名以上での予約の場合)になったりするグルメ特典が付帯します。

・Amazon、ハイブランド店などで高還元率

【メンバーシップ・リワード・プラス】

AmazonやUber Eats、Yahoo!ショッピングなどで還元率が常に3%になる「メンバーシップ・リワード・プラス」に無料で加入できます。また、対象のハイブランド店での買い物が10%還元=実質10%オフに。VIPルームでのおもてなしを受けることもでき、買い物好きな人には特に嬉しい特典です。

アメリカン・エキスプレス・プラチナ・カードの基本情報

| 年会費(税込) | 165,000円 |

|---|

| 基本ポイント還元率 | 0.50% |

|---|

| 交換可能マイル | |

|---|

| 国際ブランド | AMEX |

|---|

| 旅行傷害保険 | |

|---|

| ショッピング保険 | 年間最高500万円 |

|---|

| 対応スマホ決済 | Apple Pay

|

|---|

| 申し込み可能年齢 | 20歳以上

(学生不可) |

|---|

損益分岐点

※5年間契約した場合 | 年会費5年分:825,000円(165,000円×5)

新規入会特典によるポイント付与分を差し引いた年会費5年分:725,000円(825,000円-100,000円相当)

年会費1年あたり:725,000円÷5=145,000円/年 ・ペア無料宿泊(フリーステイギフト):40,000円相当

・プライオリティ・パス:429米ドル=1米ドル110円換算で47,190円相当

・家族カード4枚まで無料:1枚あたり35,750円相当

・エアポート送迎(東京駅⇄羽田空港往復):11,000円相当

を利用で133,940円相当回収

残り11,060円(145,000円-133,940円)をポイント還元率0.5%で回収する場合、2,212,000円の利用が必要 【その他の特典を金額換算した例】

・スマートフォン・プロテクション(4万円分の修理費/5,000円自己負担の場合):35,000円相当 |

|---|

AMEXプラチナの口コミ・評判

30代・男性(会社員)

【評価★★★★★(5)】

宿泊先での優遇は非常に贅沢な気分になれますし、保険の手厚さや有名なレストランをお得に利用できたりなど、全体的に優待特典が豪華で満足しています。

50代・男性(会社員)

【評価★★★★★(5)】

アメックスのプラチナカードは最高クラスのカードで、年会費が高いぶん海外旅行の保険や空港ラウンジが無料使用できる特典など数々のメリットがあり年会費以上の良いことがあると思っています。アメックスのプラチナカードなのでステータスも高いです。

20代・男性(会社員)

【評価★★★★☆(4)】

アメリカン・エキスプレス・プラチナ・カードは、日本国内で使用することが出来るのはもちろん、海外での利用可能な施設も多いのがメリットだと感じました。

20代・女性(会社員)

【評価★★★★★(5)】

更新する際に無料宿泊券がプレゼントされるので、特別感があります。また家族カードが4枚まで無料なので助かりました。

30代・男性(会社員)

【評価★★★☆☆(3)】

度々旅行をするのでつくりました。旅行をされる方にはメリットがありますが、年会費が高いです。

ジャックスカードプラチナ

![ジャックスカードプラチナ]()

主な特徴・優待サービス

- ポイント還元率1.0%の高還元率

- 利用金額に応じてポイント還元率がアップ

- 海外・国内旅行傷害は最高1億円付帯

ジャックスカードプラチナは、ポイント還元率1.0%の高還元率カード。獲得できるラブリィポイントは獲得月より2年間の有効期限があります。

また「ラブリィ☆アップステージ」と呼ばれるポイントアッププログラムを用意しており、1月1日~12月31日のカードショッピング利用合計金額で翌年の還元率がアップ。300万円以上利用すれば、最大で1.50%の還元率となります。

ポイント

旅行に関する優待や保険を多数用意しており、国内の主要空港内やハワイ ホノルルの国際空港内のラウンジが無料で利用可能。また海外・国内旅行傷害ともに最高1億円付帯しています。

さらに海外の空港ラウンジサービス「プライオリティ・パス」も利用可能です。

プラチナランクのカードでありながら年会費は22,000円(税込)と格安の設定なのも魅力の1つです。

ジャックスカードプラチナの主な特典

24時間365日電話1本で利用

【コンシェルジュ】

レストラン・ホテル・航空券・レンタカー・エンターテイメントなどの予約、緊急時の対応、日常のサポートなどのサービスがオンラインや電話1本で受けられる。

グルメ・レジャーの優待サービス

【Taste of Premium】

グルメやレジャー・映画などエンタメの、さまざまなメニューがお得に受けられる優待サービス。

世界1,500カ所以上の空港ラウンジが利用可能

【プライオリティ・パス】

プライオリティ・パスの対象空港ラウンジが年間6回まで無料で利用可能。フライトまでインターネットや食事・飲み物の用意など様々なサービスが受けられる。家族カードも対象。

ジャックスカードプラチナの基本情報

| 年会費(税込) | 22,000円 |

|---|

| 基本ポイント還元率 | 1.0% |

|---|

| 交換可能マイル | |

|---|

| 国際ブランド | Mastercard |

|---|

| 旅行傷害保険 | |

|---|

| ショッピング安心保険 | |

|---|

| 対応スマホ決済 | |

|---|

| 申し込み可能年齢 | 年齢23歳以上

(学生を除く) |

|---|

| 損益分岐点 | 年会費1年あたり:22,000円/年

・「Mastercard Taste of Premium® ダイニング by 招待日和」のディナーコース2名以上予約(1名が無料)×2回利用=24,200円で益分岐点を達成

【その他の特典を金額換算した例】

・プライオリティ・パス:429米ドル=1米ドル110円換算で47,190円相当 |

|---|

Orico Card THE PLATINUM

![Orico Card THE PLATINUM]()

主な特徴・優待サービス

- 誕生月の還元率は2.0%

- 空港・旅先で役立つサービスが充実

- 非接触決済に幅広く対応

Orico Card THE PLATINUMは、オリコカード史上最高のポイント還元率を誇るクレジットカード。基本還元率でも1.0%と高還元率ですが、誕生月の還元率は2.0%にアップします。

空港や旅先で役立つサービスが充実しているのも魅力の1つ。国内外の無料空港ラウンジサービス、無料手荷物宅配のサービスが受けられます。

ポイント

また世界150ヵ国以上でインターネットへの接続が可能な、SIMカード「Global Data Roaming by Flexiroam」も提供しており、3GBまで15日間のスターターパックをご利用できます。

海外・国内旅行傷害保険が最高1億円付帯しているので、万が一事故が発生した場合にも安心です。

iD・QUICPay・タッチ決済など非接触決済に幅広く対応しているのも便利な点です。

Orico Card THE PLATINUMの主な特典

24時間365日体制で生活をサポート

【コンシェルジュ】

レストランやホテルの予約、情報収集などを電話1本でサポート。家に入れなくなった、水漏れが起こったときなど緊急時にも対応

トラベル・グルメ・エンタメの特別優待

【Orico Club Off】

約20,000軒以上の宿泊施設・温泉旅館、全国約1,000箇所の遊園地・テーマパークなどが優待価格で利用可能。最大90%OFFになる施設も用意。

空港ラウンジを年間6回まで無料で利用

【プライオリティ・パス】

世界145か国、600を超える都市にある空港で利用できるラウンジ。

24時間365日健康に対する相談ができる

【オリコマイドクター24H】

健康に関しての疑問や不安の相談を24時間できるサービス。相談する内容に合わせて各専門医へ取り次ぎサポートをしてくれる。

Orico Card THE PLATINUMの基本情報

| 年会費(税込) | 20,370円 |

|---|

| 基本ポイント還元率 | 1.0% |

|---|

| 交換可能マイル | |

|---|

| 国際ブランド | Mastercard |

|---|

| 旅行傷害保険 | |

|---|

| ショッピング安心保険 | |

|---|

| 対応スマホ決済 | |

|---|

| 申し込み可能年齢 | 満18歳以上

(学生を除く) |

|---|

| 損益分岐点 | 年会費1年あたり:20,370円/年

・入会特典3,000pt=3,000円相当 ・「Mastercard Taste of Premium® ダイニング by 招待日和」のディナーコース2名以上予約(1名が無料)×2回利用=24,200円で益分岐点を達成

【その他の特典を金額換算した例】

・プライオリティ・パス:429米ドル=1米ドル110円換算で47,190円相当

|

|---|

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード

![Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード]()

主な特徴・優待サービス

- 宿泊サービスの特典が充実

- Marriott Bonvoyエリート会員資格「ゴールドエリート」が無条件で付与

- 入会+条件達成で合計39,000pt獲得

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードは、ホテルステイで充実した体験ができるクレジットカードです。

入会するだけで1年間25泊以上の宿泊達成が条件のMarriott Bonvoy「ゴールドエリート」会員資格が付与され、ボーナスポイントの獲得やよい部屋へのアップグレード、レイトチェックアウトなどのサービスが受けられます。

ポイント

また合計150万円以上利用し翌年もカードを継続すれば、無料宿泊特典1泊1室分がプレゼント。年会費以上の部屋に無料で泊まることもできるので、簡単に元を取れるでしょう。

家族カード1枚は年会費無料で発行可能で、基本カードと同じようなサービスが受けられます。利用分は基本カードに集約されるので、利用額の条件も達成しやすいでしょう。

入会+3ヶ月以内に30万円以上利用で合計39,000ptが獲得できます。

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードの主な特典

専用ラウンジでゆったりとした時間を過ごせる

【空港ラウンジ】

国内外対象空港の空港ラウンジが無料で利用。同伴者1名も無料で利用可能。

ワンランク上の滞在が体験できる

【Marriott Bonvoyエリート会員資格「ゴールドエリート」】

1年間25泊以上宿泊を達成した場合に取得が可能なMarriott Bonvoy「ゴールドエリート」会員資格を自動付与。

年会費以上の部屋に無料で泊まることもできる

【無料宿泊特典】

条件達成で無料宿泊特典1泊1室分がプレゼント。

スマホの破損補償

【スマートフォン・プロテクション】

スマホの破損、火災、水濡れ、盗難など事故にあった場合に、修理代最大3万円まで補償が受けられる。

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードの基本情報

| 年会費(税込) | 49,500円 |

|---|

| 基本ポイント還元率 | 1.00% |

|---|

| 交換可能マイル | |

|---|

| 国際ブランド | AMEX |

|---|

| 旅行傷害保険 | |

|---|

| ショッピング安心保険 | |

|---|

| 対応スマホ決済 | |

|---|

| 申し込み可能年齢 | 20歳以上

(学生を除く) |

|---|

| 損益分岐点 | 年会費1年あたり:49,500円/年

・入会3ヶ月以内に30万円以上利用で39,000ptプレゼント(1pt=0.5~2円前後)=1円で計算で39,000円相当 ・合計150万円以上利用+翌年度以降もカード継続で無料宿泊特典1泊1室分(交換レート50,000ポイントまで)をプレゼント=50,000円相当で損益分岐点を達成

【その他の特典を金額換算した例】

・ホテル滞在100米ドルのプロパティクレジット=1米ドル110円換算で11,000円相当

・プライオリティ・パス:429米ドル=1米ドル110円換算で47,190円相当 |

|---|

三井住友銀行Oliveフレキシブルペイ プラチナプリファード

![三井住友銀行Olive プラチナプリファード]()

主な特徴・優待サービス

- さまざまな支払いが一枚のカードに集約

- 各種特典から毎月自由に優待サービスが選択できる

- プリファードストアで利用すれば、+1~14%の追加ポイントがプレゼント

Oliveフレキシブルペイ プラチナプリファードは、ポイント還元を重視する方に最適なプラチナカード。基本還元率は1.0%と高く設定されており、さらに「プリファードストア」での利用により、追加で1%〜14%のポイントを獲得できます。

プリファードストアには、宿泊やレジャー、ショッピング、コンビニなど幅広いカテゴリーから厳選された80店以上がラインナップされており、日常のさまざまなシーンでお得にポイントを貯めることが可能です。

ポイント

「三井住友カード プラチナプリファード」と多くの還元率や特典が似ているものの、最大の違いは支払いが一枚のカードに集約している点です。

Oliveフレキシブルペイ プラチナプリファードでは、クレジットモードやデビットモード、ポイント払い、さらに追加したカードでの支払いなど、多彩な決済機能を1枚のカードで利用できます。

さらにOliveフレキシブルペイ プラチナプリファードは、基本特典のほかに「選べる特典」が用意されており、各種特典から毎月自由に選択できます。

特典の中には、「給与・年金受取特典」や「コンビニATM手数料無料」「Vポイントアッププログラム」などさまざまな特典が揃っており、ユーザーのライフスタイルに合わせて選択可能です。

特に決済機能を1枚に集約させたいと考えている方に、Oliveフレキシブルペイ プラチナプリファードはおすすめです。

三井住友銀行Oliveフレキシブルペイ プラチナプリファードの主な特典

旅の出発前に快適なひとときが過ごせる

【空港ラウンジサービス】

国内の主要空港・ハワイ ホノルルの空港内ラウンジが無料で利用可能。

宿泊プランの特別優待

【宿泊・航空券予約】

宿泊予約サービス「Hotels.com」、「Excellent Hotels」「Expedia」など航空券や宿泊予約が割引価格に。

三井住友銀行Oliveフレキシブルペイ プラチナプリファードの基本情報

| 年会費(税込) | 33,000円 |

|---|

| 基本ポイント還元率 | 1.00% |

|---|

| 交換可能マイル | |

|---|

| 国際ブランド | Visa |

|---|

| 旅行傷害保険 | |

|---|

| ショッピング安心保険 | |

|---|

| 対応スマホ決済 | |

|---|

| 申し込み可能年齢 | クレジットモードは満20歳以上

(学生を除く) |

|---|

| 損益分岐点 | 年会費1年あたり:33,000円/年

・入会3ヶ月後末までに40万円以上利用で40,000ptプレゼント=40,000円相当で損益分岐点を達成

【その他の特典を金額換算した例】

・継続特典:最大40,000円相当

|

|---|

ヒルトン・オナーズ アメリカン・エキスプレス®・プレミアム・カード

![ヒルトン・オナーズ アメリカン・エキスプレス®・プレミアム・カード]()

主な特徴・優待サービス

- ヒルトンに特化した優待が多数

- 年間200万円を利用すればダイヤモンドステータスの獲得ができる

- 入会と条件達成で30,000ptプレゼント

ヒルトン・オナーズ アメリカン・エキスプレス®・プレミアム・カードは、ヒルトンホテルを頻繁に利用する方に特におすすめのクレジットカード。最大の魅力は、ヒルトンに特化した多彩な優待が提供されている点です。

たとえばカードの利用と継続利用で、ヒルトンの無料宿泊特典が最大2泊分プレゼント。また上級会員の資格である「ヒルトン・オナーズ・ゴールドステータス」も条件なしで提供しています。

ポイント

さらに、1年間で合計200万円以上利用した方には、達成年の翌年末まで最上級のステータス「ヒルトン・オナーズ・ダイヤモンドステータス」が付与されます。

カード入会後に合計30万円以上利用すると、30,000ポイントがプレゼントされるなど、利用額に応じて様々な特典を受けられる仕組みが整っているので、これらの特典をうまく活用することで、年会費以上の価値を得ることもできるでしょう。

家族カードは3枚目まで無料で発行できる点もメリットです。

ヒルトン・オナーズ アメリカン・エキスプレス®・プレミアム・カードの主な特典

上級会員資格の特典が受けられる

【ヒルトン・オナーズ・ゴールドステータス】

国内外のヒルトンホテルの滞在時に、部屋のアップグレードや朝食無料サービス、80%のエリートステータス・ボーナスなど特別なおもてなしが受けられる。

ヒルトンに最大2泊の無料宿泊

【ウィークエンド無料宿泊特典最大2泊分】

カードを継続利用でウィークエンド無料宿泊特典1泊分がプレゼント。さらに、1年間で合計300万円以上の利用でウィークエンド無料宿泊特典が+1泊プレゼント。

日本国内や韓国での宿泊・レストランがお得に

【ヒルトン・プレミアムクラブ・ジャパン初年度無料】

年会費25,000円(税込)のサービスが初年度無料。日本国内と韓国の対象ホテルで宿泊割引やレストラン割引が受けられる。

ヒルトン・オナーズ アメリカン・エキスプレス®・プレミアム・カードの基本情報

| 年会費(税込) | 66,000円 |

|---|

| 基本ポイント還元率 | 0.75% |

|---|

| 交換可能マイル | |

|---|

| 国際ブランド | AMEX |

|---|

| 旅行傷害保険 | |

|---|

| ショッピング安心保険 | |

|---|

| 対応スマホ決済 | |

|---|

| 申し込み可能年齢 | 20歳以上

(学生を除く) |

|---|

| 損益分岐点 | 年会費1年あたり:66,000円/年

・入会3ヶ月以内に30万円以上利用で30,000ptプレゼント(1pt=0.3~0.7円程度)=0.5円で計算で15,000円相当 ・カード継続でウィークエンド無料宿泊特典1泊分をプレゼント=60,000円(以上のホテルもあり)で損益分岐点を達成

【その他の特典を金額換算した例】

・ウィークエンド無料宿泊特典最大2泊分:120,000円以上

・ヒルトン・プレミアムクラブ・ジャパン年会費が初年度無料:通常25,000円 |

|---|

楽天プレミアムカード

![楽天プレミアムカード]()

主な特徴・優待サービス

- 誕生月はポイント還元率がアップ

- 3つの優待サービスから選択が可能

- 新規入会と条件達成で5,000ポイントが獲得

楽天カードにプラチナカードは存在しませんが、楽天プレミアムカードはゴールカードの上位カードのため、プラチナカードに近い存在と言えます。基本還元率は1.0%を誇っており、楽天市場での買い物や誕生月には還元率がアップするのも魅力の1つです。

また「楽天市場コース」「トラベルコース」「エンタメコース」の3つのコースが選べるようになっており、ライフスタイルに合った優待特典が選べます。

ポイント

さらに世界1,500カ所以上の空港ラウンジを無料で利用できる「プライオリティ・パス」も付帯しているので、旅行や出張で海外によく行く方にもおすすめです。

新規入会したあと、申し込み翌月末までにカードショッピングを1回以上利用、口座振替設定などの所定条件を満たすと5,000ポイントを獲得できます。

これら充実したサービスでありながら年会費は11,000円(税込)と安価な設定です。

楽天プレミアムカードの主な特典

さまざまなエンタメが楽しめる

【楽天グループサービス】

「楽天マガジンライト for 楽天カード」「楽天ミュージックバンドルプラン」など楽天グループのエンタメサービスを利用できる。

現地の情報や各種手配

【トラベルデスク】

世界44拠点で現地デスクが旅をサポート。観光情報の紹介やレストラン・ツアーの予約、紛失・盗難などの緊急時の対応も可能。

国内・海外の空港ラウンジを利用

【プライオリティ・パス】

最高のラウンジクラスが体験できる会員サービス。プライオリティ・パスのプランでランクの高い「プレステージ会員」同等のサービスを受けることが可能。

楽天プレミアムカードの基本情報

| 年会費(税込) | 11,000円 |

|---|

| 基本ポイント還元率 | 1.00% |

|---|

| 交換可能マイル | |

|---|

| 国際ブランド | Visa JCB Mastercard AMEX |

|---|

| 旅行傷害保険 | |

|---|

| ショッピング安心保険 | |

|---|

| 対応スマホ決済 | |

|---|

| 申し込み可能年齢 | 20歳以上

(学生を除く) |

|---|

| 損益分岐点 | 年会費1年あたり:11,000円/年

・プライオリティ・パス:429米ドル=1米ドル110円換算で47,190円相当

の利用で損益分岐点を達成

【その他の特典を金額換算した例】

・新規入会&利用で5,000ポイント=5,000円相当 |

|---|

apollostation THE PLATINUM セゾン・アメリカン・エキスプレス®・カード

![apollostation THE PLATINUM セゾン・アメリカン・エキスプレス®・カード]()

主な特徴・優待サービス

- 年利用金額累計が年間300万円以上で次年度の年会費が無料

- apollostationでの給油でお得に

- 幅広い優待サービスを提供

apollostation THE PLATINUM セゾン・アメリカン・エキスプレス®・カードは、出光発行のプラチナカード。最大の特徴は、年利用金額累計が年間300万円以上であれば、次年度年会費が無料になる点です。プラチナカードでこのような特典が提供されているのは珍しいです。

もちろん、年会費無料の特典だけでなく、他社のプラチナカードと同様に充実した特典が付帯されており、ダイニング・ショッピング・グルメ・ホテルなどの優待、コンシェルジュサービス、プライオリティ・パスなど幅広いサポートを受けることができます。

ポイント

またポイント還元率が1.2%と高いのも特徴の1つ。ポイントを効率よく貯めることができるでしょう。

出光が発行していることから、、apollostationでカードを利用すれば、いつでもガソリン・軽油が2円/ℓ引き、灯油が1円/ℓ引きになります。

また買い物にカードを使うほど値引き単価もアップし、最大でガソリン・軽油が合計200ℓまで10円/ℓ引きとなるので、長距離ドライブや車での移動が多い方におすすめです。

年間利用額が多い方に特におすすめ。頻繁にクレジットカードを利用することで、高還元率や優待サービスを受けられ、年会費無料の特典も受けられます。

apollostation THE PLATINUM セゾン・アメリカン・エキスプレス®・カードの主な特典

専任スタッフが最善のプランを提案

【コンシェルジュ】

ホテル・航空券・レストラン・各種チケットなどの手配や旅先でのサポートが24時間365日受けられる。

ダイニング・スパ・ショッピングの特別優待

【オントレ entrée】

一流ホテル・ダイニング・レストラン・スパ・エステなどで優待サービスが受けられる。

VIPの空港ラウンジが無料で利用可能

【プライオリティ・パス】

フライトまでの待ち時間が快適に。世界1,500箇所以上の空港が利用できる。

憧れの名門コースでゴルフが楽しめる

【プレミアムゴルフサービス】

名門コースのプライベートラウンドの予約や、イベント・競技会に一人からでも参加できる「プレミアムゴルフサービス」の優待。通常年会費26,400円(税込)が22,000円(税込)で利用可能。

apollostation THE PLATINUM セゾン・アメリカン・エキスプレス®・カードの基本情報

| 年会費(税込) | 22,000円 |

|---|

| 基本ポイント還元率 | 1.20% |

|---|

| 交換可能マイル | |

|---|

| 国際ブランド | AMEX |

|---|

| 旅行傷害保険 | |

|---|

| ショッピング安心保険 | |

|---|

| 対応スマホ決済 | |

|---|

| 申し込み可能年齢 | 25歳以上

|

|---|

| 損益分岐点 | 年会費1年あたり:22,000円/年

・ショッピング利用金額累計が年間300万円以上で年会費無料・損益分岐点を達成

【その他の特典を金額換算した例】

・プラチナグルメクーポン:10,000円相当

・プライオリティ・パス:429米ドル=1米ドル110円換算で47,190円相当 |

|---|

bitFlyer Platinum Card

![bitFlyer Platinum Card]()

主な特徴・優待サービス

- ビットコインが貯まるクレジットカード

- 年間150万円以上利用で年会費無料

- 「Mastercard® Taste of Premium®」のサービスが付帯

bitFlyer Platinum Cardは、暗号資産取引所のbitFlyerが発行するプラチナカードです。このカードの特徴は、カードの利用金額に応じてビットコインがbitFlyerのアカウントに還元される点で、還元率は1%となっています。

ビットコイン投資を行っている方や、これから投資を始めようと考えている方におすすめのカードです。また、プラチナカードにふさわしく、空港ラウンジの無料利用サービス、旅行傷害保険、ショッピングガード保険など、多くの特典が付帯されています。

ポイント

また「Mastercard® Taste of Premium®」も提供しており、高級レストランでの優待や旅行関連のサービスなど、ワンランク上の体験を楽しむことも可能です。

カード券面はナンバーレスでシンプルかつ上質なデザインが採用されており、セキュリティ面でも安心です。

プラチナランクのカードでありながら年会費は16,500円(税込)と安く、カードショッピング年間150万円以上の利用で翌年は年会費無料で利用できます。

発行にはbitFlyerのアカウントが必要になるので、はじめに作成をしましょう。

bitFlyer Platinum Cardの主な特典

充実したサービスを受けられる

【Mastercard Taste of Premium】

ダイニング・旅館・レストラン・ホテルでの優待、充実したサービスを受けられる。

フライト前後の時間が有意義に

【空港ラウンジ】

国内とハワイの主要空港のラウンジが無料で利用。フライトまでの時間をゆったりと有意義に過ごすことができます。

bitFlyer Platinum Cardの基本情報

| 年会費(税込) | 16,500円 |

|---|

| 基本ポイント還元率 | 1.0% |

|---|

| 交換可能マイル | ー |

|---|

| 国際ブランド | Mastercard |

|---|

| 旅行傷害保険 | |

|---|

| ショッピング安心保険 | |

|---|

| 対応スマホ決済 | |

|---|

| 申し込み可能年齢 | 18歳以上

(学生を除く) |

|---|

| 損益分岐点 | 年会費1年あたり:16,500円/年

・カードショッピングが年間150万円以上で年会費無料。損益分岐点を達成

【その他の特典を金額換算した例】

・「Mastercard Taste of Premium® ダイニング by 招待日和」のディナーコース2名以上予約(1名が無料)=12,100円

|

|---|

GMOあおぞらネット銀行 デビット付キャッシュカードMastercardプラチナデビット

![GMOあおぞらネット銀行 デビット付キャッシュカードMastercardプラチナデビット]()

主な特徴・優待サービス

- 現金還元率は最大1.2%

- カスタマーステージ最上の「4テックま君」が適用

- 500万円までの不正利用補償つき

クレジットカードではありませんが、例外で挙げられるのがGMOあおぞらネット銀行のデビット付キャッシュカードMastercardプラチナデビット。デビットカードのプラチナランクに該当するカードで、さまざまな特典やサービスを兼ね備えています。

このカードを保有すると、GMOあおぞらネット銀行のカスタマーステージで最上位となる「4テックま君」に自動的に昇格し、キャッシュバック率が最大1.2%となります。ポイント還元とは異なり、現金でのキャッシュバックのため、特典をどこで使うか悩むこともないでしょう。

ポイント

また「4テックま君」では、ATM手数料は何度でも無料で入金が可能で、出金も月20回まで手数料無料に。さらに他行宛ての振込手数料も月20回まで無料で利用できます。

デビット付キャッシュカードMastercardプラチナデビットのもう一つの特徴は、1日の利用限度額を細かく設定できる点です。1,000円から1,000万円まで、1,000円単位で自由に設定できるので、利用シーンやセキュリティに合わせて調整が可能です。

さらに紛失や盗難などによる第三者の不正利用についても500万円まで補償を受けられるので、安心して利用を続けることができます。

審査に不安がある方でプラチナカードを持ちたいという方におすすめのデビットカードです。

GMOあおぞらネット銀行 デビット付キャッシュカードMastercardプラチナデビットの基本情報

| 年会費(税込) | 3,300円 |

|---|

| 基本キャッシュバック率 | 1.00% |

|---|

| 交換可能マイル | ー |

|---|

| 国際ブランド | Mastercard |

|---|

| 旅行傷害保険 | ー |

|---|

| ショッピング安心保険 | ー |

|---|

| 対応スマホ決済 | ー |

|---|

| 申し込み可能年齢 | 15歳以上

|

|---|

| 損益分岐点 | ー |

|---|

おすすめプラチナカードのコスパランキング

今回ご紹介したカードの中で、年会費が安いおすすめプラチナカードをランキング形式で発表します。

※年会費が同額のものは、基本還元率が高い方を上位としています。

※基本還元率に幅がある場合は、最低還元率を参考にしています。

※情報は2024年7月時点のものです。最新の情報とは異なる可能性があります。

※デビットカード・bitFlyer Platinum Cardは除きます。

1TRUST CLUBプラチナマスターカード:3,300円(税込)

![TRUSTプラチナ]()

主な特徴・優待サービス

- 2人以上の予約で1人分の食事料金が無料

- 最高3,000万円の旅行傷害保険

- 高級旅館・ホテルの予約が可能

2楽天プレミアムカード:11,000円(税込)

![楽天プレミアムカード]()

主な特徴・優待サービス

- 現地デスクが旅をサポート「トラベルデスク」

- 世界1,500カ所以上の空港ラウンジ利用「プライオリティ・パス」付帯

- ライフスタイルに合った優待特典が選べる

3UCプラチナ:16,500円(税込)

![UCプラチナカード]()

主な特徴・優待サービス

- 還元率1.0%&ボーナスポイントあり

- ホテル・グルメ・ゴルフなど特典が豊富

- 空港ラウンジ・空港への送迎でフライトが有意義に

4Orico Card THE PLATINUM:20,370円(税込)

![Orico Card THE PLATINUM]()

主な特徴・優待サービス

- 誕生月の還元率は2.0%

- 24時間365日対応コンシェルジュ

- プライオリティ・パスで空港ラウンジを年6回まで無料利用

5apollostation THE PLATINUM セゾン・アメリカン・エキスプレス®・カード:22,000円(税込)

![apollostation THE PLATINUM セゾン・アメリカン・エキスプレス®・カード]()

主な特徴・優待サービス

- 基本ポイント還元率は1.20%

- 一流ホテル・ダイニング・レストラン・スパ・エステなどで優待

- VIPの空港ラウンジが無料で利用

6ジャックスカードプラチナ:22,000円(税込)

![ジャックスカードプラチナ]()

主な特徴・優待サービス

- 基本ポイント還元率は1.00%

- 「Taste of Premium」でグルメ・レジャーの優待

- コンシェルジュが利用

7セゾンプラチナ・アメリカン・エキスプレス・カード:22,000円(税込)

![セゾンプラチナAMEX]()

主な特徴・優待サービス

- 還元率0.75%&ポイント無期限

- ロフトやスーパーでの割引で普段使いに最適

- 一流ホテルやレストランの豪華な優待

8三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード:22,000円(税込)

![三菱UFJプラチナAMEX]()

主な特徴・優待サービス

- 利用できる空港ラウンジ1,300以上

- 宿泊部屋を無料でアップグレード

- 対象の宿泊プランが7%OFF

9JCBプラチナ:27,500円(税込)

![JCBプラチナ]()

主な特徴・優待サービス

- コンシェルジュを24時間利用可

- USJのアトラクションの優先搭乗

- 2名以上の予約で1名分の料金が無料

プラチナカードを持てる年収や条件は?

プラチナカードはクレジットカードの中でも利用限度額が大きく年会費も高額であるが故に、一般ランク・ゴールドランクのカードと比較したときに審査の条件が厳しくなる可能性があります。

持っている人が限られており人気クレジットカードランキングなどにはランクインしづらいことから、

「自分でも審査に通るのかな…」

と不安に感じている人も多いかもしれません。

そこで、ここからはプラチナカードを持てる年収や条件について解説していきます。

プラチナカードを持てる年収

クレジットカードを申し込むサイトに、審査に通る年収や持てる年収が明記されていることはほとんどありません。

ポイント

実際、申し込み条件には「安定・継続した収入」を表記していることが多いです。

年収がいくらあるかよりも、クレジットカードによる後払いを許可できる安定した収入を審査の際は注目していると言えるでしょう。

まれに、TRUST CLUBプラチナマスターカードのように申し込み条件を「22歳以上で年収200万円以上」と設定している場合もあるのでしっかり確認してください。

年収の面で審査が不安な方は、毎月の収支を今一度見直すのが良いでしょう。

プラチナカードを持てる条件

プラチナカードも持てる条件も年収と同じく、あまりはっきり公開されていません。

ポイント

申し込みできる年齢が明記されているカードがほとんどです。

本記事で紹介したプラチナカードの申し込み可能年齢を一部まとめてみました。

| プラチナカード | 申し込み可能年齢 |

|---|

AMEXプラチナ

カード | 20歳以上 |

| JCBプラチナ | 25歳以上 |

三井住友カード

プラチナ | 30歳以上 |

プラチナカードほどのハイランクになると「30歳以上」というように申し込みできる年齢が厳しく設定されているカードも出てきます。

また、今回紹介したプラチナカードはほぼ全て、学生の申し込みができないので注意してください。学生向けのおすすめクレジットカードはこちらで紹介しています。

審査に良い影響を与える可能性のある勤務先・勤続年数

誰もが知るような有名企業や大手企業に勤務している場合、その企業の信用度の高さが審査に良い影響を与える可能性があります。

ポイント

企業が安定しているということは、その企業で働く社員の雇用や収入も安定していると判断されるからです。

また勤続年数の長さも同様で、長期間にわたり同じ会社で働いていることは、雇用の安定性の証明となり、審査に有利に働く可能性は高いでしょう。

プラチナカードを手にするためのポイント

前述したように、利用限度額が高いプラチナカードを発行することはカード会社にとってもリスク要因になり得るため、より厳しく審査が行われる傾向があります。

ここでは、そんなプラチナカードを持つために意識したいポイントについて解説していきます。

具体的なポイントとしては、以下のようなものが挙げられます。

- クレジットカードの利用実績を積んで信用力を示す

- ゴールドカードからのランクアップを狙う

- カード会社からのインビテーションを受ける

クレジットカードの利用実績を積んで信用力を示す

多くのカード会社は審査の際に申込者の信用情報を確認します。この信用情報にはクレジットカードの利用実績も含まれます。

ポイント

プラチナカードの審査に通過するためには、今持っているクレジットカードの利用実績を積み上げて信用力をアピールできる状態を作っておくことが重要です。

具体的には、以下のようなポイントを意識してみましょう。

| 利用実績を積み上げるためのポイント | 概要 |

|---|

| 定期的な利用 | 日常的にカードを使い、支払いを遅れずに行うことで、信用履歴を積み上げることができる。 日常の買い物や公共料金の支払いをクレジットカードに設定するのも効果的。 |

| 高額な取引 | 高額取引の支払いを滞りなく行うことで、支払い能力をアピールすることができる。 |

| 利用限度額の管理 | クレジットカードの利用限度額を超えないようにし、残高を適切に管理することで信頼感を与えることが期待できる。 |

ゴールドカードからのランクアップを狙う

多くのクレジットカード会社は、一般カードの上位カードとしてゴールドカード、ゴールドカードの上位カードとしてプラチナカードを用意しています。

ポイント

一般的に、新規でプラチナカードに申し込むよりも、ゴールドカードからのランクアップを狙う方が、審査通過率は高いと考えられています。

ゴールドカードを一定期間利用していると、カード会社との信頼関係が築かれ、これまでの利用実績や信用履歴が審査にプラスな影響を与える可能性があるためです。

現在一般カードを利用している方は、まずゴールドカードへのランクアップを目指すのが堅実なアプローチと言えます。

カード会社からインビテーションを受ける

インビテーションとは、現在よりも上位ステータスのカードを発行するための招待をカード会社から受けることを言います。

プラチナカードはインビテーション制を採用している場合が多く、特定の条件を満たすとカード会社から招待が届くことがあります。

ポイント

インビテーションを受けるための条件はカード会社によって異なりますが、前述したような利用実績や支払い能力などが基準となるケースが一般的です。

中には、インビテーションを受けなければ申し込みができないプラチナカードもあるため、事前に申し込み条件を確認しておきましょう。

おすすめプラチナカードのメリット|お得な特典を紹介

プラチナカードのメリットが気になる方もいるのではないでしょうか。

そんな方のために、ここからはプラチナカードのお得な特典を紹介していきます。紹介したい特典は以下の8つです。

プラチナカードは限度額も高く付帯特典の充実度も申し分ないため、1枚持ちで完結するというメリットもあります。

特典を比較して、プラチナカードで自分だけの究極の1枚を見つけてみてくださいね。

グルメ優待

多くのプラチナカードに付帯した特典として、グルメ優待が有名です。

ポイント

特に、対象レストランにてコースメニューを2人以上で予約した際、1人分が無料となるものがあります。

対象店舗には高級料理店が含まれる場合が多く、接待に利用したり家族との外食を贅沢に楽しんだりするのにぴったりです。

その他にも、カフェ優待やレストランクーポンなど様々な種類がありますよ。

空港ラウンジサービス

ステータスの高いカードならではの空港ラウンジサービス。プラチナカードでももちろん利用できる場合がほとんどです。

ポイント

空港ラウンジサービスとは、離陸までの時間を待合室で快適に過ごせるサービスを指します。

例えばJCBプラチナなら、国内外の空港ラウンジに食事やスパサービス、ネット環境まで揃っており、空いた時間を有意義に過ごせるでしょう。

同伴者も利用できるかどうかは、カード会社ごとに異なるので注意しましょう。

24時間対応のコンシェルジュ

24時間365日サポートしてもらえるコンシェルジュにも注目です。

ポイント

コンシェルジュとは、クレジットカード利用に関わる多様な依頼に対応してもらえます。

例えば、会食で利用したいレストランの予約、急な出張の際のホテル手配、旅行先の緊急事態など様々に受け付けてもらえるでしょう。

コンシェルジュは基本的に無料。プラチナカード以上のランクから付帯していることが多いためたくさん活用してくださいね。

おすすめプラチナカードのコンシェルジュを比較!

プラチナカードの特典としてよく見られるコンシェルジュのサービス内容を比較してみましょう。

| カード | JCBプラチナ | AMEXプラチナ

カード | 三井住友カード

プラチナ | UCプラチナ | エポス

プラチナ |

| 内容 | レストラン予約

交通機関の手配

ホテル予約

チケットの手配 | ホテルの手配

レストラン予約

ギフトの相談

ゴルフ場予約 | 旅行の相談

航空券の手配

ホテル予約

レストラン予約 | 旅行の相談

レンタカー予約

レストラン予約

ゴルフ場予約 | レストラン予約

旅行のサポート

レンタカー予約

ゴルフ場予約 |

| | | | | |

特に気になるコンシェルジュのサービスからプラチナカードを選ぶのもおすすめです。

ステータスが高い

プラチナカードのランクは一般的に上位に設定されています。

- ブラックカード

- プラチナカード

- ゴールドカード

- 一般(シルバー)カード

ゴールドカードよりも一つ上のランクに位置付けられていることが多く、ステータスも非常に高いと言えるでしょう。

カード会社からのインビテーション(招待状)がないと所有できないプラチナカードもあるので、社会的な信用も重要です。

インビテーションは、カード利用額や年収などの条件をクリアした時に届きます。

高額な利用限度額

プラチナカードは、一般カードのみならずゴールドカードをも超える利用限度額が設定されており、より高額な買い物を行うことができます。

利用限度額を考えると購入できなかった商品でも、プラチナカードを利用することで問題なく購入できる可能性があります。

記事内で紹介している中で限度額を公表しているプラチナカードを見ると限度額が300万円~500万円となっており、場合によってはそれ以上の限度額が設定されることもあるでしょう。

しかし、カードの利用限度額はクレジットカード会社による審査によって決定されるため、希望する限度額が必ず利用できるわけではありません。

一般・ゴールドより還元率が高いカードがある

プラチナカードのメリットにポイント還元率の高さがあります。

一般カードやゴールドカードは基本還元率が0.5%程度のものが多いですが、プラチナカードはポイント特化型のカードであれば1.0%以上の還元率も珍しくありません。

注意点

また、一般カードやゴールドカードに分類される「ANA JCB 一般カード」や「ANA JCB ワイドゴールドカード」はマイル還元率が0.50%が多いです。

それに対し、プラチナカードに分類される「ANA VISA プラチナプレミアム」は1.5%と高いのもメリットです。

還元率が高いプラチナカードを利用することで、日常の支払いでポイントが貯まりやすくなり、使えば使うほどお得度を実感できるでしょう。

ホテル優待

ホテル優待が充実しているのもプラチナカードのメリットです。国内外の一流ホテルでの無料宿泊特典や割引特典を提供しており、ワンランク上の体験を楽しむことができます。

また部屋のアップグレードや、レイトチェックアウト、朝食無料などのサービスを受けられるプラチナカードもあり、数万円から数十万円以上の価値を楽しむことも可能です。

保険が手厚い

保険が手厚いのもプラチナカードのメリット。一般的にクレジットカードには海外旅行傷害保険や国内旅行傷害保険が付帯していますが、一般カード・ゴールドカードでは最高3,000万円〜5,000万円程度の補償が一般的です。

ポイント

それに対し、プラチナカードの多くは海外・国内旅行傷害保険で最高1億円の補償が付帯されるものも多く、保険の充実度が高いのが特徴です。

またプラチナカードには自動付帯のクレジットカードも多いです。旅行傷害保険には自動付帯と利用付帯の大きく2種類があります。

| 自動付帯 | クレジットカードを持ってるだけで自動的に適用される保険のこと。特別な手続きや条件などが必要ありません。 |

|---|

| 利用付帯 | 旅行代金、交通費の支配いなど、特定の条件を満たしている時に適用される保険のこと。 |

|---|

プラチナカードの場合、自動付帯の保険が付いていることが多いため、カードを持っているだけで高額な保証を受けられる安心感があります。

プラチナカードを利用するデメリット

プラチナカードには以下のデメリットがあります。

プラチナカードを利用するデメリット

- 年会費が高額

- 審査対応が厳しくすぐにカードを得られない

- ポイント還元率が高くないカードもある

プラチナカードは便利なカードというイメージを持っているかもしれませんが、デメリットとして様々な要素を持っているカードでもあります。

特に年会費については非常に厄介なポイントとされており、カードを維持していくために考えていかなければなりません。

ここからは、プラチナカードのデメリットを詳しく説明します。

年会費が高額

プラチナカードの年会費は、クレジットカードの中でも特出して高い傾向があります。

年会費は数万円にのぼり、あまり収入を持っていない人が保有するのは相当難しいほどの金額となっています。中には10万円を超えているほどの年会費を請求される場合があります。

ポイント

一般カードは年会費無料で提供されているケースも多くありますが、プラチナカードは確実に年会費を請求されてしまいます。

年会費の負担は非常に厳しいものですし、年会費を回収できるほどのカード利用がなければ保有している意味も薄れてしまいます。

プラチナカードを保有する際には、年会費をしっかり支払う能力が得られているかなどを踏まえて、カードへ申し込むか検討しましょう。

審査対応が厳しくすぐにカードを得られない

プラチナカードは審査が遅い傾向にあり、すぐにカードを発行してもらえるわけではありません。

中には2週間程度も必要とされているカードが存在しているなど、すぐにカードを発行できずに苦労する場合もあります。

ポイント

カード発行までに時間がかかってしまう背景には、プラチナカードの審査が厳しい傾向にある部分も影響しています。

すぐにカードを保有できるようなら、カードを利用するまでの時間も短くなり、すぐに決済が必要とされている事例で使えるようになります。

しかしプラチナカードはすぐ発行されるカードではありませんので、どうしても時間をかけて待つ必要があります。

短時間でカードを必要としている人には向いていないでしょう。

ポイント還元率が高くないカードもある

プラチナカードというと、最高クラスのクレジットカードというイメージを持つ方が多いかもしれません。しかし、必ずしもポイント還元率が特別に高いわけではなく、中には1.0%に満たないものも存在します。

そのためプラチナカードを持っていても、なかなかポイント還元を受けられないことで、ポイントを貯められない状況に置かれやすいのです。

ポイント

プラチナカードと言ってもポイント還元率が必ず高いわけではなく、カード会社ごとに設定されている還元率に合わせられてしまいます。

カードのグレードが上昇していくことで、ポイント還元率を上昇させられると思っている人もいるでしょう。しかし実際は異なり、たとえば三井住友カード(NL)・三井住友カード ゴールド(NL)・三井住友カード プラチナはいずれも基本還元率0.5%です。

また対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®コンタクトレスではポイント最大7%還元※1であり、カードのグレードによる違いはありません。

実際にはカード会社側がグレードを上昇させてもポイント還元率を固定しているケースが見られているため、プラチナカードを保有してもポイントを稼げない場合があります。

※1 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%) 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 iD、カードの差し込み、磁気取引は対象外です。 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

【年代別】おすすめプラチナカードの選び方

数あるプラチナカードの中から自分に合うものを選びたい方のために、20代/30代/40〜50代と年代別に選ぶポイントを解説します。

最初に紹介したプラチナカードおすすめ22選の中から、それぞれの年代にぴったりなカードも紹介しています。

【20代向け】おすすめプラチナカード

![【20代向け】おすすめプラチナカード]()

20代の方は以下のポイントに注目してプラチナカードを選ぶのがおすすめです。

- 年会費が安い

- ポイントが貯まりやすい

- 持っているだけでお得

20代の方だと、まだ年収も他の年代よりは少ないと考えられるので、年会費が安いものがおすすめです。

国税庁※によると、20代の平均給与は他の年代に比べ低いことが分かります。

| 年代 | 平均給与 |

|---|

| 20代 | 約350.5万円 |

| 30代 | 約537.5万円 |

| 40代 | 約665万円 |

| 50代 | 約712.5万円 |

よって、年会費は安いながらポイント還元率やサービスはしっかり設定されている、持ってるだけでお得なカードを選ぶと良いでしょう。

20代におすすめプラチナカード:UCプラチナ

![UCプラチナカード]()

おすすめポイント

- 年会費16,500円(税込)&基本還元率1.0%

- 一流ホテルやレストランが優待価格に

- 空港ラウンジ無料・空港の送迎も割引

- 特典がしっかり付帯した持っているだけでお得なカード

| 年会費(税込) | 16,500円 |

|---|

| 通常ポイント還元率 | 1.0% |

|---|

| 主な特典 | ホテル優待

グルメ優待

空港ラウンジ無料

空港への送迎

コンシェルジュサービス |

|---|

| 旅行傷害保険 | 海外:最高3,000万円

国内:最高3,000万円 |

|---|

| 申し込み可能年齢 | 20歳以上

(学生除く) |

|---|

【30代向け】おすすめプラチナカード

![【30代向け】おすすめプラチナカード]()

30代の方は以下のポイントに着目して選ぶのがおすすめです。

- 年会費に見合ったサービスがある

- 家族カードの年会費が無料

30代になると収入も増え余裕が出た分、少々年会費のかかるカードが気になる方もいるのでは?

ポイント

年会費が高くても、それに見合ったサービスや特典で元を取るのがおすすめです。

また、内閣府の調査※で20代後半に最も初婚率が高くなると判明しました。

| 年代 | 初婚率 |

|---|

20〜24[夫]

20〜24[妻] | 約17%

約25% |

25〜29[夫]

25〜29[妻] | 約49%

約59% |

30〜34[夫]

30〜34[妻] | 約30%

約28% |

30代で家庭を築かれている方も多いかと思います。そんな方は夫婦やご両親で同じカードを使って家計管理を楽にするのも良いでしょう。

三井住友カード プラチナ

![三井住友カードプラチナ]()

おすすめポイント

- 高級ホテルが優待価格に

- コース料理が1人分無料

- 国内主要空港のラウンジも無料

- 家族カードの年会費が無料

| 年会費(税込) | 55,000円 |

|---|

| 家族カード(税込) | 無料

|

|---|

| 通常ポイント還元率 | 0.5%~7%※ |

|---|

| 主なサービス | ホテル料金の割引&部屋/料理のアップグレード

スイートルームの割引

グルメ優待

空港ラウンジ |

|---|

| 旅行傷害保険 | 最高1億円 |

|---|

| 申し込み可能年齢 | 30歳以上 |

|---|

三井住友カード プラチナ

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

【40〜50代向け】おすすめプラチナカード

![【40〜50代向け】おすすめプラチナカード]()

40〜50代の方は以下の3点を基準にプラチナカードを選びましょう。

- 限度額が高め

- 優待特典が豪華

- よりハイクラスなカードの招待が来る

40〜50代にかけては様々なライフイベントが発生するため、余裕を持って対応できるよう限度額が高いものがおすすめです。

40〜50代では、以下のライフイベント※が発生すると考えられます。

| 年代 | ライフイベント例 |

|---|

| 40代 | 子どもの中学・高校費用

子どもの大学進学

住宅購入 |

| 50代 | 子どもの就職

生命・医療保険加入、見直し |

また、優待や特典が豪華であれば家族との時間や趣味に利用でき、より有意義になるでしょう。

ハイクラスなカードにアップグレードできれば、社会的信用の表明も可能です。

40〜50代におすすめプラチナカード:ラグジュアリーカード(チタン)

![ラグジュアリーカード マスターカード Titanium Card]()

おすすめポイント

- ホテルやレストランを始めとした豊富な優待サービス

- 映画館や国立美術館を無料で鑑賞

- 9,999万円の高額決済も可能

- よりハイランクなカードを狙える

| 年会費(税込) | 55,000円 |

|---|

| 基本ポイント還元率 | 1.0% |

|---|

| 主な特典 | 24時間コンシェルジュ

レストラン優待

ホテル優待

空港ラウンジ

対象映画館・美術館の鑑賞無料

カフェ優待 |

|---|

| 限度額 | 事前入金で9,999万円まで可能 |

|---|

| ランクアップ | ブラック

ゴールド

ブラックダイヤモンド(招待) |

|---|

| 申し込み可能年齢 | 20歳以上

(学生不可) |

|---|

プロに聞いた!プラチナカードの選び方

先程、プラチナカードのおすすめの選び方をご紹介しました。

ここからは、プロの目線から見た「プラチナカードの選び方」をご紹介します。現役FPの小川洋平さんにインタビューし、解説して頂きました。

プラチナカードおすすめの選び方を教えてください

プラチナカードは一般的にゴールドカードよりも年会費が高く、上位のステータスのカードとして位置づけられています。

選び方はゴールドカードと同様ですが、年会費と特典を比較し、一般カードやゴールドカードと比べ年会費以上のメリットを受けられるかを検討しましょう。

まとめ

今回はおすすめのプラチナカードの特徴と優待サービスのご紹介に加えて、年会費が安くて持ちやすいプラチナカードランキングも発表しました。

プラチナカードは最近ではインビテーションではなく、自分から申し込み可能なものが増えています。気になったら気軽に申し込んでみるといいかもしれません。

今回の記事を参考に、ぜひプラチナカードの所持を検討してみてはいかがでしょうか。

Q&A|プラチナカードに関するよくある質問

A、ゴールドカードとの違いは主に、

年会費・ポイント還元率・特典の充実度です。

ゴールド・プラチナの違いを表で比較してみましょう。

| 種類 | プラチナカード | ブラックカード |

| 年会費 | 2万円〜5万円 | 5万円〜数十万円 |

| 還元率 | 1.0%以上 | 1.0%以上 |

主な

特典・特徴 | 世界中の空港ラウンジが無料

コンシェルジュ

グルメ優待

ホテル優待

ゴルフや遊園地のレジャー優待 | 世界中の空港ラウンジが無料

コンシェルジュ

グルメ優待

ホテル優待

ゴルフや遊園地のレジャー優待

会員制ラウンジ

ホテルの上級会員の資格付与

招待制が多い |

おおよその特徴は上記のようになります。

年会費の手軽さを求めるならプラチナカード、この上ないサービスや特典を求めるならブラックカードがおすすめです。

A、プラチナカードとは、上から2番目のランクに位置するクレジットカードです。

ブラック→プラチナ→ゴールド→一般(シルバー)の順にランクが低くなります。

年会費は少々かかりますが、還元率の高さや豪華な特典・サービスが魅力的なカードです。

また、ステータスが非常に高く、社会的信用も表明できます。

Q、法人におすすめのプラチナカードは?

A、法人なら

アメリカン・エキスプレス・ビジネス・プラチナ・カードをおすすめします。

主な特徴・サービスは以下の5点です。

- 会計ソフト「freee」と連携可能

- 飛行機やJR、ジェット機まで手配を代行

- シェアオフィス・コワーキングスペースが優待価格

- 1,500以上のホテル優待

- 2人以上の予約で1人分の食事が無料

仕事だけでなく接待や出張の場面でも非常に便利なサービス・特典が満載です。

Q、プラチナカードのサービスとしてよくあるコンシェルジュとは?

A、コンシェルジュは、基本的にカード決済に関することであれば24時間365日、

利用者の要望に応えるサービスです。

対応してもらえる代表的な要望は以下の4つです。

- 高級レストランの予約

→予約が取りづらいレストランを優先的に予約 - ホテルの手配

→急ぎでも、目的地や日にちを伝えるだけでOK - 旅行プランの提案

→料金や日数などからおすすめのプランを提案 - 飛行機・新幹線のチケットの手配

→発着地、希望時間を伝えるだけ

中には、事故や緊急事態のサポートをしてくれるコンシェルジュサービスもあります。

Q、個人事業主におすすめのプラチナカードは?

A、個人事業主の方なら、

JCB CARD Bizプラチナがおすすめです。

JCB CARD Bizプラチナのメリットをまとめました。

- 発行の際、登記簿謄本が不要

- 「弥生会計」や「freee」と連携可能

- 1,300以上の空港ラウンジが無料・ETCカードも無料

- 対象レストランでコース料金20%OFF

- 特約店ならポイント最大10倍

個人でやると面倒な経費を楽に管理でき、出張や接待の際に便利なサービスもあるのが特徴です。

Q、プラチナカードが持てる条件は?

A、学生は不可・収入が安定していることが明記されている場合が多いです。

会社員として安定的に収入があるなら、申し込めるプラチナカードがほとんどでしょう。

しかし、中には30歳以上でないと申し込めないカードもあるので注意してください。

Q、インビテーションとは?

A、インビテーションとは、招待状のことです。

プラチナカードを利用し続けていると、よりランクの高い同会社のクレジットカードの招待状が届くことがあります。

例えばAMEXプラチナ・カードなら、AMEXセンチュリオン・カードの招待状が届く場合があるようです。

招待状が届く条件は公開されていませんが、おおよそ利用金額や利用回数は含まれていると考えて良いでしょう。

Q、プラチナカードの保有率は?

A、楽天インサイトの調査によれば、プラチナやブラックなどの最上級カードの

保有率は0.4%です。

1,000人を対象に調査され、そのうちたったの4人しか保有していないことが分かりました。

持っている人が非常に少ない分、特別感に溢れたカードだと言えるでしょう。

Q、プラチナカードのメリットは?

A、プラチナカードのメリットは、一般カードに比べて限度額も高く付帯特典の充実度も申し分ないため、1枚持ちで完結するというメリットがあります。

Q、プラチナカードのデメリットは?

A、プラチナカードのデメリットは、一般カードに比べて年会費が高額になる点です。また審査対応が厳しくすぐにカードを得られない可能性があるのもデメリットの1つでしょう。

Q、プライオリティ・パスとは?

A、世界1,500カ所以上の対象空港ラウンジが利用できるサービスです。ラウンジでインターネットや食事・飲み物の用意など様々なサービスが受けられます。家族カードも対象である場合が多いので、家族でフライトまでゆったりと過ごすことができます。

Q、プラチナカードで元は取れる?

A、元をとる=年会費を回収できる、とするのであれば、カードによっては可能です。例えばエポスプラチナであれば、年間200万利用すれば年会費以上のポイントがつきます。

またUCプラチナカードも年会費が1万円台、通常還元率が1%と元が取れる可能性が高いでしょう。

ただプラチナカードは年会費以上にサービス面が優れています。ラウンジ特典やグルメ優待など、還元率よりも日常がより豊かに快適に過ごせるサービスの質を求める方に向いています。

Q、プラチナカードの限度額は平均でどれくらい?

A、本記事内でご紹介しているプラチナカードの限度額は、おおよそ300万円~500万円ほどで設定されています。

しかしながらこの限度額はあくまで目安で、なかには限度額自体が公表されていないものや、事前入金で高額決済が可能となるものも。そのため、あくまで審査の結果次第にはなりますが、カードによっては500万円以上の金額を決済をすることも可能です。

執筆者

ゼロメディア編集部

お金に関するトラブルを抱えると、精神的にやられて苦しくなってしまうことも多いです。そんなお金周りで悩んでいる方向けに、誰にでも分かりやすく情報をまとめることを意識して、日々記事の執筆・編集を行っています。

制作チーム一覧はこちら