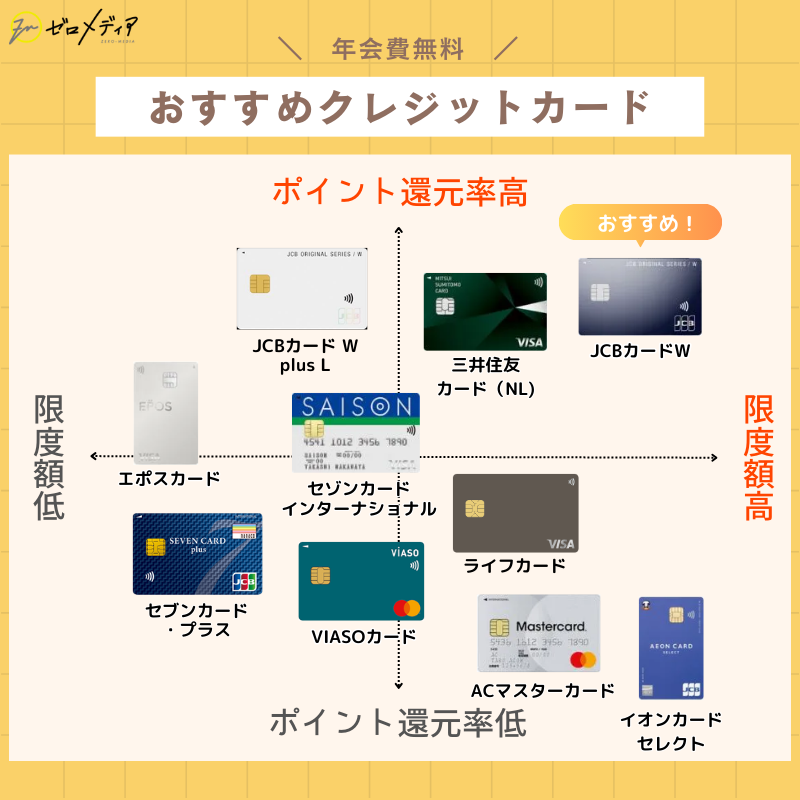

年会費無料クレジットカードおすすめ19選!人気比較ランキングも紹介

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※Visaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

ゼロメディア(以下、当メディア)はユーザーがより有益な意思決定を行えるように独自で定めた「コンテンツ制作・編集ポリシー」や」に基づき制作に努めています。紹介する商品の一部または全部に広告が含まれておりますが、公平性を欠いた特定商品の過大評価や貶める表現などをポリシーで禁止事項として取り決めており、各商品の評価や情報の正確さに一切影響する事はありません。また、各商品に関して「評価方針・比較基準」を作り込み、客観的且つ中立的な観点より情報提供することを第一としています。訪問ユーザ様から取得しているデータ(アクセルや広告IDなど)に関しては「外部送信規律に関する表記」をご覧ください。本記事はPRを含みます。詳細および免責事項につきましては、広告掲載ポリシーをご確認いただきますようお願いいたします。

クレジットカードをはじめて持つ方にも、現在持っているクレジットカードと併用するものを探している人にもおすすめしたいのが、「年会費無料」のクレジットカードです。

年会費無料のクレジットカードは、学生でも申し込める手軽なクレジットカードから海外旅行保険が自動付帯のクレジットカードまで、優れた機能のものが揃っています。

しかし、数多くの年会費無料クレジットカードの中から自分に最適な1枚を見つけることは容易ではないでしょう。そこで今回はおすすめのクレジットカードの中でも年会費永年無料のカードを19枚比較して紹介します。

「年会費は払いたくないけど、お得にクレジットカードを使いたい」という方必見の内容です。即日発行できるクレジットカードやデザインが可愛いカードもあるのでぜひ参考にしてくださいね。

さらに、年会費無料のクレジットカードのデメリット・メリット、選び方についても詳しく解説していきます。

2023年に入社し「ゼロメディア」を担当。執筆をはじめ、ディレクションや画像作成など仕事内容は多岐に渡る。比較する項目が多く、選ぶのが難しい商品やサービスを、少しでも比較しやすくするコンテンツ作りを心掛けている。

本コンテンツで紹介している商品は全て金融庁の貸金業者登録一覧に記載ある事業者が提供するものです。コンテンツ内で紹介する商品の一部または全部に広告が含まれています。しかし、各商品の評価や情報の正確さに一切影響する事はありません。また、広告によってユーザーの皆様の選択を阻害することがないよう、客観的な視点や基準で商品を紹介・評価しております。当コンテンツは株式会社ゼロアクセルが管理を行なっております。クレジットカードおすすめのランキングはポイント還元率や機能性、ポイントの還元率、キャンペーン、旅行障害保険、キャッシング、発行スピード、利用者の口コミなどを独自に点数にしております。詳細は広告ポリシーと制作・編集ガイドラインをご覧ください。 |

【当サイトは金融庁の広告に関するガイドラインに則って運営しています】 |

Contents

年会費無料クレジットカードの検証ポイント

ゼロメディアでは、年会費無料のクレジットカードを集めて、徹底的に比較検証しました。

- 年会費が無料となる期間

![クレジットカード 発行画面]()

年会費無料のクレジットカードとして、ユーザーが最も満足できる基準を「永年無料」として、各クレジットカードの検証を行いました。

- ポイントの貯まりやすさ

![検証]()

通常時のポイント還元率をはじめ、ポイント還元率が高くなる対象店舗での最大還元率の比較など、各クレジットカードのポイントの貯まりやすさを検証しました。

- ETCカード・家族カードの年会費

![検証]()

本会員のクレジットカードの年会費が無料でも、ETCカードや家族カードの年会費は有料となる場合もあります。各クレジットカードの取り扱い有無、料金の検証を実施しました。

- 電子マネー

![電子マネー]()

最近はクレジットカードをスマートフォンの電子決済アプリに紐づけて、スマートフォン1つで決済を行う人も増えてきました。各クレジットカードが対応している電子マネーを検証しました。

-すべての検証はゼロメディア編集部で行っています-

|  |

年会費無料クレジットカードおすすめ最強候補19選

表は右にスクロールできます>>

年会費無料 | JCBカードW | 三井住友カード(NL) | 三菱UFJカード VIASOカード | ライフカード | JCBカード W plus L | エポスカード | セゾンカード インターナショナル | セブンカード・プラス | イオンカード セレクト | ACマスターカード |

|---|---|---|---|---|---|---|---|---|---|---|

| ロゴ |  |  |  |  |  |  |  |  |  |  |

| 初年度の年会費 | ◎ 無料 | ◎ 永年無料 | ◎ 無料 | ◎ 無料 | ◎ 無料 | ◎ 無料 | ◎ 無料 | ◎ 無料 | ◎ 無料 | ◎ 無料 |

2年目以降の 年会費 | ◎ 無料 | ◎ 永年無料 | ◎ 無料 | ◎ 無料 | ◎ 無料 | ◎ 無料 | ◎ 無料 | ◎ 無料 | ◎ 無料 | ◎ 無料 |

| ETCカード 年会費 | ◎ 永年無料 | ◯ 年1回以上の利用で無料 | ◎ 永年無料 | ◯ 年1回以上の利用で無料 | ◎ 永年無料 | ◎ 永年無料 | ◎ 無料 | ◎ 永年無料 | ◎ 永年無料 | × (取り扱いなし) |

| 家族カード 年会費 | ◎ 永年無料 | ◎ 永年無料 | ◎ 永年無料 | ◎ 永年無料 | ◎ 永年無料 | ◎ 永年無料 | ◎ 無料 | ◎ 永年無料 | ◎ 永年無料 | × (取り扱いなし) |

| ポイント 還元率 | 1.0~10.5% | 0.5%~7%※3 | 0.5%~1.0% | 0.5%~0.6% | 1.0%~5.5% | 0.5%〜10.0% | 0.5%〜15.0% | 0.5%~1.0% | 0.5%~1% | 0.25% |

| 限度額 | (審査により決定) | 〜100万円 | 10〜100万円 (学生は10〜30万円) | 〜200万円 | (審査により決定) | 〜100万円 | 30〜150万円 | 10〜80万円 | 1000~300万円 | 10〜300万円※4 |

| 付帯保険 | 海外旅行 ショッピング | 海外旅行傷害保険 (利用付帯) | 海外旅行 ショッピング | × (取り扱いなし) | 海外旅行 ショッピング | 海外旅行 | × (取り扱いなし) | ショッピング | ショッピング | × (取り扱いなし) |

| 交換可能マイル | ANAマイル JALマイル | ANAマイル | × | ANAマイル | ANAマイル JALマイル | ANAマイル JALマイル | ANAマイル JALマイル | ANAマイル | JALマイル | × |

| 電子マネー | QUIC Pay、 iD、楽天Edyなど | iD(専用)、WAONなど | Suica、楽天Edy、ICOCA | × | QUIC Pay、 iD、楽天Edyなど | 楽天Edy、Suica | セゾンiD、QUIC Pay、 Suica、PASMO | nanaco、QUIC Pay | iD、WAON | × |

| 国際ブランド | JCB | Visa, Mastercard® | Mastercard® | Visa,JCB, Mastercard® | JCB | Visa | Visa,JCB Mastercard® | JCB | Visa,JCB Mastercard® | Mastercard® |

| キャンペーン | 新規入会+ 条件クリアで最大 19,000円 キャッシュバック (〜2025/3/31) | 新規入会+条件達成で 最大5,000円相当 ポイントプレゼント (〜2025/2/2) | 新規入会で 最大10,000円 キャッシュバック | 最大15,000円 キャッシュバック | 新規入会+ (〜2025/3/31) | ネット申し込みで 2,000円相当贈呈 | – | 最大 3,100ポイント贈呈 | 最大5,000WAON POINTもらえる (〜2024年12月8日) | × |

こんな人に おすすめ | 年会費無料で高還元率 を探している方 | コンビニや大手チェーン でポイントを貯めたい方 | ポイント交換の 手続きが面倒な方 | 高い限度額を 希望する方 | 年会費無料で使いやすい カードを探している女性 | 最短即日発行で年会費無料が良い方 | ポイントを無期限に 貯めたい方 | セブン&アイグループを よく利用する方 | イオングループを 頻繁に使う方 | 最短即日発行したい方 |

| 公式ページ |

※4 300万円はショッピング枠ご利用時の限度額です。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

おすすめの年会費無料クレジットカードを5.0満点で採点しているので、選ぶ際の参考にしてくださいね。

JCBカード W|年会費永年無料で常にポイント2倍

- 年会費永年無料

- いつでもポイント2倍

- 50以上の優待店舗で利用するとポイント最大10倍

- 優待サイト経由のネットショッピングで

さらに最大20倍のポイント還元

JCBカードWは年会費永年無料。しかもポイントがJCBカードSと比較して常に2倍という特典付きのクレジットカードです。

JCBカードWは、「JCBオリジナルシリーズパートナー」に加入している店舗で利用すると最大10倍のポイント還元が受けられます。

・スターバックス(10倍)

・Amazon(4倍)

・セブン-イレブン(3倍)

・モスバーガー(2倍)

JCBカードWのメリット・デメリット

| fa-thumbs-o-upメリット |

| ◎JCBカードWも追加カードも完全に年会費無料 ◎ポイント還元率が平均の2倍・ポイントアップ店も豊富 |

| fa-thumbs-o-downデメリット |

| ×1,000円で1ポイント貯まるため、1,000円以下の買い物をしてもポイントが貯まらない |

JCBカードWの基本情報

| 初年度の年会費 | 無料 |

|---|---|

| 2年目以降の年会費 | 無料 |

| ETCカードの年会費 | 永年無料 |

| 家族カードの年会費 | 永年無料 |

| ポイント還元率 | 1.0~10.5% |

| 交換可能マイル | ANAマイル JALマイル スカイマイル |

| 国際ブランド | JCB |

| 付帯保険 | 海外旅行 ショッピング |

| 対応スマホ決済 | Apple Pay Google Pay |

| 申し込み可能年齢 | 18歳以上39歳以下 (高校生は除く) |

三井住友カード(NL)|最短10秒で即時発行※即時発行ができない場合があります。

- 年会費永年無料

- セキュリティ面で安心のナンバーレスカード

- 最短10秒で即時発行

※即時発行ができない場合があります。 - 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・

Mastercard®タッチ決済でポイント最大7%還元※2

三井住友カード(NL)は、年会費永年無料。カード番号が記入されていないナンバーレスカードで、セキュリティに配慮されたシンプルなデザインが特徴です。

また、三井住友カード(NL)は最短10秒即時発行のクレジットカードです。※即時発行ができない場合があります。

Visaカードとしては国内初のカードレスに対応。クレジットカードを持ち歩かなくてもスマホで簡単に決済することができます。

専用アプリ「Vpass」で支払い料金の確認や各種申し込み、貯めたポイントの運用をすることができて非常に便利です。

祖父江さん

コンビニなどの対象店舗を利用する機会が多い方は、お得になりますね。

三井住友カード(NL)のメリット・デメリット

| fa-thumbs-o-upメリット |

| ◎本カードも家族カードも年会費永年無料 ◎最短10秒で即時発行 ※即時発行ができない場合があります |

| fa-thumbs-o-downデメリット |

| ×ETCカードは年1回以上使わないと年会費無料にならない |

三井住友カード(NL)の基本情報

| 初年度の年会費 | 永年無料 |

|---|---|

| 2年目以降の年会費 | 永年無料 |

| ETCカードの年会費 | 年1回以上の利用で無料 |

| 家族カードの年会費 | 永年無料 |

| ポイント還元率 | 0.5%~7%※2 |

| 交換可能マイル | ANAマイル |

| 国際ブランド | Visa,Mastercard® |

| 付帯保険 | 海外旅行傷害保険 (利用付帯) |

| 対応スマホ決済 | Apple Pay Google Pay |

| 申し込み可能年齢 | 満18歳以上 (高校生は除く) |

※2:※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※3 本キャンペーンはキャッシュレスプランの特典内容を含んだ期間限定のキャンペーンとなります。

三菱UFJカード VIASOカード|手続き不要!自動でお金を返金

- 年会費永年無料

- 個人情報が見えづらい表面ナンバーレス仕様

- 貯まったポイントは1ポイント=1円として自動でお金を返金

- ETCの利用や携帯電話・PHS、各種プロバイダー料金の支払いで、ポイント2倍

三菱UFJカード VIASOカードは、年会費無料。最短翌営業日発行ですぐに作ることができます。

自動でキャッシュバックされるクレジットカードなので、手続きが必要ありません。また、新規入会者は特典として最大10,000円のキャッシュバック※が受けられます。

祖父江さん

ポイントを無駄にしたくない方は、三菱UFJカード VIASOカードがおすすめです。

三菱UFJカード VIASOカードのメリット・デメリット

| fa-thumbs-o-upメリット |

| ◎本カードも追加カードも年会費無料 ◎手続きしなくてもポイントが自動で現金還元される |

| fa-thumbs-o-downデメリット |

| ×現金還元以外にポイントの使い道がない |

三菱UFJカード VIASOカードの基本情報

| 初年度の年会費 | 無料 |

|---|---|

| 2年目以降の年会費 | 無料 |

| ETCカードの年会費 | 永年無料 |

| 家族カードの年会費 | 永年無料 |

| ポイント還元率 | 0.5%~1.0% |

| 交換可能マイル | ×(取り扱いなし) |

| 国際ブランド | Mastercard® |

| 付帯保険 | 海外旅行 ショッピング |

| 対応スマホ決済 | Apple Pay Google Pay 楽天ペイ |

| 申し込み可能年齢 | 満18歳以上 (高校生を除く) |

+15万円以上のショッピング利用→8,000円・「楽Pay」登録→2,000円

ライフカード|誕生月はポイント3倍

- 年会費無料・ETCカードも無料で作れる

- 誕生月の利用でポイント3倍

- 紛失・盗難・不正利用の際も安心の保障制度が無料

ライフカードは、年会費無料で家族カードも作ることができるクレジットカードです。

海外旅行をサポートする海外アシスタンスサービス「LIFE DESK」やクレジットカードの紛失・盗難による不正使用を補償する「カード会員補償制度」等の安心サービスも年会費無料で付帯しています。

祖父江さん

ETCカードが無料で作れるので、車を利用する方におすすめですよ。

ライフカードのメリット・デメリット

| fa-thumbs-o-upメリット |

| ◎ライフカード本体も家族カードも年会費無料 ◎ポイントの有効期限が比較的長め |

| fa-thumbs-o-downデメリット |

| ×ETCカードは年に1回以上使わないと年会費無料にならない ×ポイント還元率が平均以下なので貯まりにくい |

ライフカードの基本情報

| 初年度の年会費 | 無料 |

|---|---|

| 2年目以降の年会費 | 無料 |

| ETCカードの年会費 | 年1回以上の利用で無料 |

| 家族カードの年会費 | 永年無料 |

| ポイント還元率 | 0.3~0.6% |

| 交換可能マイル | ANAマイル |

| 国際ブランド | Visa,Mastercard®,JCB |

| 付帯保険 | ×(取り扱いなし) |

| 対応スマホ決済 | Apple Pay Google Pay 楽天ペイ |

| 申し込み可能年齢 | 満18歳以上満25歳未満 |

最大15,000円キャッシュバック!

JCBカード W plus L|女性向け特典多数の高還元率カード

- 年会費永年無料・常にポイント2倍

- 優待店ならポイント最大11倍

女性疾病保険がお手頃料金に

JCBカードW plus Lは、JCBカードWに女性向けの特典を追加した女性におすすめのクレジットカードです。さらに、いつでもJCBカードSの2倍ポイントが貯まります。

通常の疾病の他に、女性特有の疾病をお手頃な保険料で備えることが可能。WEBで簡単に申し込めるのでおすすめです。

祖父江さん

Amazonで最大12,000円キャッシュバックが受けられますよ。

JCBカードW plus Lのメリット・デメリット

| fa-thumbs-o-upメリット |

| ◎年会費永年無料ながらポイント1.0%の高還元率 ◎ETCカードも家族カードも年会費無料 |

| fa-thumbs-o-downデメリット |

| ×JCBブランドなので、アメリカやヨーロッパでは使いにくい |

JCBカードW plus Lの基本情報

| 初年度の年会費 | 無料 |

|---|---|

| 2年目以降の年会費 | 無料 |

| ETCカードの年会費 | 永年無料 |

| 家族カードの年会費 | 永年無料 |

| ポイント還元率 | 1.0%~5.5% |

| 交換可能マイル | JALマイル ANAマイル |

| 国際ブランド | JCB |

| 付帯保険 | 海外旅行 ショッピング |

| 対応スマホ決済 | Apple Pay Google Pay |

| 申し込み可能年齢 | 18歳以上39歳以下 |

エポスカード|最短即日カード発行が可能

- 年会費無料で最短即日カード発行

- 提携飲食店やカラオケでの利用でポイント最大5倍

- 個人情報がすべて裏面に表示される表面ナンバーレスで安全

エポスカードは、マルイグループでのお買い物がお得になる年会費無料のクレジットカード。貯まったポイントは、マルイでの割引の他に、商品券や各種ポイント・マイルなどに交換可能です。

年会費無料ながら海外旅行保険が高額補償。利用付帯にはなりますが、有料カードと同額レベルの補償が受けられるので安心です。

祖父江さん

年間50万円以上の決済で、年会費無料ゴールドカードのインビテーションが届くことがあります。

エポスカードのメリット・デメリット

| fa-thumbs-o-upメリット |

| ◎本カード・ETCカード・家族カードの年会費無料 ◎招待されたゴールドカードも年会費無料になる |

| fa-thumbs-o-downデメリット |

| ×ポイント還元率は平均的 |

エポスカードの基本情報

| 初年度の年会費 | 無料 |

|---|---|

| 2年目以降の年会費 | 無料 |

| ETCカードの年会費 | 永年無料 |

| 家族カードの年会費 | 永年無料 |

| ポイント還元率 | 0.5%〜10.0% |

| 交換可能マイル | ANAマイル JALマイル |

| 国際ブランド | Visa |

| 付帯保険 | 海外旅行 |

| 対応スマホ決済 | Apple Pay Google Pay 楽天ペイ |

| 申し込み可能年齢 | 満18歳以上のかた (高校生を除く) |

- エポスカードホームページで申し込み

→2,000円相当のエポスポイントプレゼント - マルイ店舗で申し込み

→2,000円分のクーポンプレゼント - マルイ通販からの申し込み

→2,000円分のwebクーポンプレゼント

ACマスターカード|最短即日発行可能※1

- 年会費無料

- 毎月の利用金額の0.25%が自動キャッシュバック

- 全国一部の自動契約機(むじんくん)で最短即日発行が可能※1

ACマスターカードは、アコムが発行している年会費無料のクレジットカード。ショッピングで最大300万円という大きな利用枠が特徴のクレジットカードです。

利用分の支払いはリボ払いのみ。プライバシーに配慮しご利用明細は店頭窓口・ATMで受取りができます。

祖父江さん

特典よりも利用枠でクレジットカードを選びたい方におすすめです。

ACマスターカードのメリット・デメリット

| fa-thumbs-o-upメリット |

| ◎年会費無料で利用額の0.25%が自動で現金還元される ◎大手消費者金融のアコムが提供しているクレジットカードなので安心 |

| fa-thumbs-o-downデメリット |

| ×ポイント制度や保険などがないため物足りない可能性がある ×1回払いに設定しないと自動でリボ払いになる |

ACマスターカードの基本情報

| 初年度の年会費 | 無料 |

|---|---|

| 2年目以降の年会費 | 無料 |

| ETCカードの年会費 | ×(取り扱いなし) |

| 家族カードの年会費 | ×(取り扱いなし) |

| キャッシュバック率 | 0.25% (自動キャッシュバック) |

| 交換可能マイル | ×(取り扱いなし) |

| 国際ブランド | Mastercard® |

| 付帯保険 | ×(取り扱いなし) |

| 対応スマホ決済 | ×(取り扱いなし) |

| 申し込み対象者 | 安定した収入と返済能力を有する方で、当社基準を満たす方 |

※1当日契約(融資)の期限は21時です。〇板カード(自動契約機発行カード)最短即日〇バーチャルカード最短20分 ※お申込時間や審査によりご希望に添えない場合がございます。

セゾンカードインターナショナル|ポイントの有効期限なし

- 年会費無料・「PASMO」としても利用可能

- 1枚で「ANAマイル」「メトロポイント」「Oki Dokiポイント」3つのポイントがたまる

- 最高1,000万円の国内外旅行傷害保険が付帯

セゾンカードインターナショナルは、年会費永年無料。セキュリティの高いデジタルカードも選択でき、郵送・受け取りの手間が省けるので、最短5分で発行可能です。

全国の西友・リヴィンで毎月開催される「セゾンカード感謝デー」では、食料品から衣料品まで5%オフになる特典付きです。

祖父江さん

セゾンカードインターナショナルは、専業主婦や学生でも申し込み可能です。

セゾンカードインターナショナルのメリット・デメリット

| fa-thumbs-o-upメリット |

| ◎最短数分で利用を始められるETCカードも家族カードも年会費無料 ◎ポイントの有効期限がない |

| fa-thumbs-o-downデメリット |

| ×保険が付帯していない |

セゾンカードインターナショナルの基本情報

| 初年度の年会費 | 無料 |

|---|---|

| 2年目以降の年会費 | 無料 |

| ETCカードの年会費 | 無料 |

| 家族カードの年会費 | 無料 |

| ポイント還元率 | 0.5% |

| 交換可能マイル | ANAマイル JALマイル |

| 国際ブランド | Visa,Mastercard®,JCB |

| 付帯保険 | ×(取り扱いなし) |

| 対応スマホ決済 | Apple Pay Google Pay 楽天ペイ |

| 申し込み可能年齢 | 満18歳以上 (高校生を除く) |

VIASOカード(マイメロディデザイン)|かわいいデザインが魅力のクレジットカード

- 年会費永年無料・通販で最大10%還元

- ポイントは自動現金キャッシュバック

- 海外旅行傷害保険が最大2,000万円

VIASOカード(マイメロディデザイン)はかわいいデザインが魅力のクレジットカード。年会費無料で、POINT名人.comを経由して楽天やYahoo!などでお買い物をすれば最大12%ポイント還元されます。

海外旅行の費用をクレジットカードで支払うだけで、海外旅行傷害保険が最大2,000万円適用。治療費の他に、盗難や破損時にも補償されるので安心して旅行できるでしょう。

祖父江さん

入会特典として、最大10,000円キャッシュバックも行われているのでチェックしてみてください。

VIASOカード(マイメロディデザイン)のメリット・デメリット

| fa-thumbs-o-upメリット |

| ◎年会費無料でかわいいクレジットカードが持てる ◎何も手続きしなくても自動でポイントが現金還元される |

| fa-thumbs-o-downデメリット |

| ×ETCカードや家族カードの券面デザインはマイメロディではない |

VIASOカード(マイメロディデザイン)の基本情報

| 初年度の年会費 | 無料 |

|---|---|

| 2年目以降の年会費 | 無料 |

| ETCカードの年会費 | 永年無料 |

| 家族カードの年会費 | 永年無料 |

| ポイント還元率 | 0.5%~1.0% |

| 交換可能マイル | ×(取り扱いなし) |

| 国際ブランド | Visa,Mastercard® |

| 付帯保険 | 海外旅行 ショッピング |

| 対応スマホ決済 | Apple Pay Google Pay 楽天ペイ |

| 申し込み可能年齢 | 満18歳以上 (高校生を除く) |

新規入会キャンペーン

最大10,000円キャッシュバック!

- 会員専用webサービス登録+15万円以上のショッピング利用→8,000円

- 「楽Pay」登録→2,000円

セブンカード・プラス|どこでもnanacoが貯まる

- 年会費永年無料

- どこで使っても必ず

nanacoポイントが貯まる - チャージでもポイントGET

- 新規入会+条件達成で

最大3,100nanacoポイント

セブンカード・プラスは、セブン&アイグループの買い物でお得に使うことができるクレジットカードです。

年会費無料で持つことができるので、セブン-イレブンやイトーヨーカドーでよく買い物をする人は持っておくことをおすすめします。

もちろん、セブン&アイグループ以外での買い物でも常にポイント0.5%還元です。

セブンカード・プラスのメリット・デメリット

| fa-thumbs-o-upメリット |

| ◎本カード・ETCカード・家族カードも年会費無料 ◎セブン-イレブンやイトーヨーカドーでお得に利用できる |

| fa-thumbs-o-downデメリット |

| ×他のクレジットカードと比べると特典が少なめ |

セブンカード・プラスの基本情報

| 初年度の年会費 | 無料 |

|---|---|

| 2年目以降の年会費 | 無料 |

| ETCカードの年会費 | 永年無料 |

| 家族カードの年会費 | 永年無料 |

| ポイント還元率 | 0.5%~1.5% |

| 交換可能マイル | ANAマイル |

| 国際ブランド | JCB |

| 付帯保険 | ショッピング(海外) |

| 対応スマホ決済 | Apple Pay 楽天ペイ |

| 申し込み可能年齢 | 18歳以上 |

dカード|d払いもカード決済にすればポイント最大2.0%

- 年会費永年無料

- いつでもご利用金額100円ごとに1ポイント還元

- ahamoの利用可能データ量(20GB)に1GB分のボーナスパケットが上乗せ

- d払いの支払い方法をdカードに設定すると、dポイントが2重にもらえる!

dカードは年会費永年無料。ドコモ携帯電話の紛失や故障が最大1万円まで補償される特典がつきます。

d払いを利用して、支払いをdカードにすると最大2%還元されます。メルカリやマツモトキヨシ、ENEOS、スターバックスなど様々な場所でお得にお買い物ができます。

docomoユーザーの方におすすめのクレジットカードです。

dカードのメリット・デメリット

| fa-thumbs-o-upメリット |

| ◎家族会員の方も年会費無料になる ◎年会費永年無料ながらポイント還元率が高い |

| fa-thumbs-o-downデメリット |

| ×ETCカードを年1回以上使わないと年会費無料にならない ×旅行保険は30歳を過ぎると適用されない |

dカードの基本情報

| 初年度の年会費 | 無料 |

|---|---|

| 2年目以降の年会費 | 無料 |

| ETCカードの年会費 | 初年度無料 翌年度以降年1回以上の利用で無料 |

| 家族カードの年会費 | 永年無料 |

| ポイント還元率 | 1.0%~4.5% |

| 交換可能マイル | JALマイル |

| 国際ブランド | Visa,Mastercard® |

| 付帯保険 | ショッピング 海外・国内旅行※ |

| 対応スマホ決済 | Apple Pay |

| 申し込み可能年齢 | 満18歳以上の方 (高校生を除く) |

dポイントがもらえる!キャンペーン期間:終了未定

イオンカードセレクト|イオンユーザーにおすすめ

- 年会費永年無料

- イオングループ対象店舗での利用でいつでもポイント2倍

- 毎月20日30日の「お客さま感謝デー」はお買い物代金が5%OFF

イオンカードセレクトは、クレジット機能とキャッシュカードが1枚になった年会費無料のクレジットカード。2022年11月1日から券面デザインが新しくなりました。

イオングループ対象店舗では、常にポイントが2倍になります。

- イオン・イオンモール

- ダイエー

- マックスバリュ など

毎月10日はWAONポイントがさらに2倍になります。

さらに、毎月20日30日の「お客さま感謝デー」はお買い物代金が5%OFFになるといった、イオンでの日常のお買い物がお得になる特典が付いています。

ETCカードや家族カードも無料で発行することが可能です。

イオンカードセレクトのメリット・デメリット

| fa-thumbs-o-upメリット |

| ◎本カード・ETCカード・家族カードの年会費無料 ◎イオングループで割引あり・ポイントアップ |

| fa-thumbs-o-downデメリット |

| ×旅行保険が付帯していない |

イオンカードセレクトの基本情報

| 初年度の年会費 | 無料 |

|---|---|

| 2年目以降の年会費 | 無料 |

| ETCカードの年会費 | 永年無料 |

| 家族カードの年会費 | 永年無料 |

| ポイント還元率 | 0.5%~1% |

| 交換可能マイル | JALマイル |

| 国際ブランド | Visa,Mastercard®,JCB |

| 付帯保険 | ショッピング |

| 対応スマホ決済 | Apple Pay 楽天ペイ |

| 申し込み可能年齢 | 満18歳以上 (高校生を除く) |

ANA To Me CARD PASMO JCB|ANAマイルがザクザク貯まる

- 初年度年会費無料

- ETCカードはずっと年会費無料

- ANAマイルがザクザク貯まる

ANA To Me CARD PASMO JCBは初年度年会費無料。ANAマイルが貯まるクレジットカードをお探しの方にぴったりです。

また、ANAマイルの他にOki Dokiポイントやメトロポイントも一緒に貯まりますが、1Oki Dokiポイント=5マイル、100メトロポイント=90マイルというレートで全てのポイントをANAマイルに交換可能です。

本会員の方が年会費無料の時期は、家族カードも年会費無料となります。ETCカードはずっと年会費無料です。

ANAマイルを貯められる年会費無料のクレジットカードをお探しの方に最適でしょう。

ANA To Me CARD PASMO JCBのメリット・デメリット

| fa-thumbs-o-upメリット |

| ◎ANAマイルの他に2種類のポイントが貯まるが、全てANAマイルに交換できる ◎ETCカードの年会費は永年無料 |

| fa-thumbs-o-downデメリット |

| ×年会費は初年度しか無料にならない |

ANA To Me CARD PASMO JCBの基本情報

| 初年度の年会費 | 無料 |

|---|---|

| 2年目以降の年会費(税込) | 2,200円 |

| ETCカードの年会費 | 永年無料 |

| 家族カードの年会費(税込) | 本会員が無料の場合は家族カードも無料 通常1,100円 |

| ポイント還元率 | 0.5% |

| 交換可能マイル | ANAマイル |

| 国際ブランド | JCB |

| 付帯保険 | 海外旅行 ショッピング |

| 対応スマホ決済 | Apple Pay Google Pay 楽天ペイ |

| 申し込み可能年齢 | 満18歳以上 |

条件達成

→最大111,000マイルプレゼント

学生専用ライフカード|学生におすすめ

- 年会費永年無料・最短2営業日発行

- ポイントが入会1年間1.5倍・誕生月は3倍

- 海外旅行障害保険が自動付帯

学生専用ライフカードなら、年会費永年無料。最短で2営業日にスピード発行も可能な学生におすすめのクレジットカードです。

さらに、海外で決済すると3%キャッシュバック。海外旅行傷害保険も自動付帯しているので、持っているだけでお得なクレジットカードと言えるでしょう。

新規入会プログラムとして最大15,000円キャッシュバックがもらえます。

学生専用ライフカードのメリット・デメリット

| fa-thumbs-o-upメリット |

| ◎一切使わなくても年会費無料なので念のため持っておきたい学生に最適 ◎海外旅行保険が自動付帯で安心 |

| fa-thumbs-o-downデメリット |

| ×基本ポイント還元率が低くポイントが貯まりにくい |

学生専用ライフカードの基本情報

| 初年度の年会費 | 無料 |

|---|---|

| 2年目以降の年会費 | 無料 |

| ETCカードの年会費 | 初年度無料 年1回以上の利用で無料 |

| 家族カードの年会費 | ×(取り扱いなし) |

| ポイント還元率 | 0.3〜0.6% |

| 交換可能マイル | ANAマイル |

| 国際ブランド | Visa,Mastercard®,JCB |

| 付帯保険 | 海外旅行 |

| 対応スマホ決済 | Apple Pay Google Pay 楽天ペイ |

| 申し込み可能年齢 | 満18歳以上満25歳未満 ( 進学予定の高校生であれば、卒業年の1月1日~3月31日までの期間で申し込み可能) |

新規入会キャンペーン

- 新規入会プログラム

最大10,000円キャッシュバック!

入会の翌月末までに「LIFE-Web Deskアプリ」に初回ログイン

→2,000円キャッシュバック

入会3ヶ月末までにショッピング利用総額3万円以上

→8,000円キャッシュバック

- 使うとおトクプログラム

最大5,000円キャッシュバック!

入会4〜6ヶ月末の月末までにApple Pay/Google Pay利用分の

引落累計金額3,000円以上→3,000円キャッシュバック

入会4〜6ヶ月末の月末までにサブスク利用分の

引落累計金額2,000円以上→2,000円キャッシュバック

コスモ・ザ・カード・オーパス|コスモ石油がお得に!

- 年会費永年無料

- コスモ石油で

ガソリン・灯油がお得に! - イオン系列店の利用時の特典あり

- イオンワールドデスクが利用可能

コスモ・ザ・カード・オーパスは、ガソリンなどのコスモ石油の利用がお得になるクレジットカード。加えてイオン系列店での特典も利用できます。

一般のイオンカードと同じく、全国のイオン系列店舗で1.0%還元。「お客様感謝デー」やイオンシネマの割引などの特典も利用可能です。

イオン系の店舗が生活圏内にある人は、持っておくと便利ですね。

コスモ・ザ・カード・オーパスのメリット・デメリット

| fa-thumbs-o-upメリット |

| ◎本カード・ETCカード・家族カードの年会費無料 ◎コスモ石油で割引になる ◎イオン系列店舗で特典あり |

| fa-thumbs-o-downデメリット |

| ×旅行保険が付帯していない |

コスモ・ザ・カード・オーパスの基本情報

| 初年度の年会費 | 無料 |

|---|---|

| 2年目以降の年会費 | 無料 |

| ETCカードの年会費 | 永年無料 |

| 家族カードの年会費 | 永年無料 |

| ポイント還元率 | 0.5%~1% |

| 交換可能マイル | JALマイル |

| 国際ブランド | Visa,Mastercard®,JCB |

| 付帯保険 | ショッピング クレジットカード盗難 |

| 対応スマホ決済 | Apple Pay |

| 申し込み可能年齢 | 18歳以上 |

Orico Card THE POINT|常にポイント1.0%と高還元率

- 年会費永年無料

- 入会後半年間ポイント還元率2倍

- 常時ポイント還元率1.0%以上

- ETCカード・家族カードも年会費永年無料

- オリコモール経由でさらに0.5%ポイント加算

Orico Card THE POINTは常時ポイント還元率1.0%以上のと還元率の高いクレジットカード。いつでもどこでもお得にポイントを貯めることができるでしょう。

また、オリコモール経由で0.5%ポイントが加算。例えば、Amazon.co.jp・楽天・Yahoo!ショッピングの利用が可能です。

Orico Card THE POINTはETCカード・家族カードも年会費永年無料で利用可能ですよ。

Orico Card THE POINTのメリット・デメリット

| fa-thumbs-o-upメリット |

| ◎ETCカードも家族カードも年会費無料 ◎年会費永年無料ながらポイント還元率が高い |

| fa-thumbs-o-downデメリット |

| ×付帯保険がないため、補償を受けたい場合はもう1枚クレジットカードを作る必要がある |

Orico Card THE POINTの基本情報

| 初年度の年会費 | 無料 |

|---|---|

| 2年目以降の年会費 | 無料 |

| ETCカードの年会費 | 永年無料 |

| 家族カードの年会費 | 永年無料 |

| ポイント還元率 | 1.0~2.0% |

| 交換可能マイル | ANAマイル JALマイル |

| 国際ブランド | Visa,Mastercard® |

| 付帯保険 | ×(取り扱いなし) |

| 対応スマホ決済 | Apple Pay 楽天ペイ |

| 申し込み可能年齢 | 満18歳以上 (高校生を除く) |

P-one カード<Standard>|クレジットカード決済すれば自動で1.0%OFF

- 年会費永年無料

- 自動で1%OFF

- 公共料金も1%OFF

- 新規入会特典として30日間キャッシング無利息

- プラスで保険をつけることができる

P-one カード<Standard>は、年会費無料。ショッピング請求時に自動で1.0%OFFになるクレジットカードです。

今なら、新規入会キャンペーンとして、30日間キャッシングを無利息で利用できます。

30日間を過ぎても30日分は無利息で借りることができるので、ぜひうまく活用してみてください。

プラスで保険をつけることができます。例えば、年会費770円プラスすれば、車のトラブルを24時間サポートしてくれますよ。

P-oneカードのメリット・デメリット

| fa-thumbs-o-upメリット |

| ◎年会費無料ながらポイント還元率が平均の2倍 ◎ETCカードも年会費無料 ◎公共料金・保険料の支払いでもポイント1.0%還元 |

| fa-thumbs-o-downデメリット |

| ×家族カードの取り扱いがない ×保険が付帯していない |

P-oneカードの基本情報

| 初年度の年会費 | 無料 |

|---|---|

| 2年目以降の年会費 | 無料 |

| ETCカードの年会費 | 永年無料 |

| 家族カードの年会費 | ×(取り扱いなし) |

| ポイント還元率 | 1.0% |

| 交換可能マイル | ×(取り扱いなし) |

| 国際ブランド | Visa,Mastercard®,JCB |

| 付帯保険 | ×(取り扱いなし) |

| 対応スマホ決済 | Apple Pay Google Pay 楽天ペイ |

| 申し込み可能年齢 | 満18歳以上 (高校生を除く) |

ビックカメラSuicaカード|Suicaとしても利用できる

- 初年度年会費無料・年一回の利用で年会費無料

- ビックカメラで最大11.5%還元

- Suicaとしても利用できる

ビックカメラSuicaカードは、初年度年会費無料・翌年度以降も年に1回でも利用すれば年会費無料となるクレジットカードです。

Suicaチャージできるクレジットカードなので、オートチャージ機能も付帯しており、改札で詰まることもありません。貯めたポイントをSuicaにチャージすることもできます。

プラスで保険をつけることができます。例えば、年会費770円プラスすれば、車のトラブルを24時間サポートしてくれますよ。

ビックカメラSuicaカードのメリット・デメリット

| fa-thumbs-o-upメリット |

| ◎年に1回でも使えば年会費無料 ◎Suicaとしても便利に使える |

| fa-thumbs-o-downデメリット |

| ×家族カードの取り扱いがない ×ETCカードは年会費が発生する |

ビックカメラSuicaカードの基本情報

| 初年度の年会費 | 無料 |

|---|---|

| 2年目以降の年会費(税込) | 年一回の利用で無料 (1度も使わなければ524円) |

| ETCカードの年会費(税込) | 524円 |

| 家族カードの年会費 | ×(取り扱いなし) |

| ポイント還元率 | 0.5% |

| 交換可能マイル | JALマイル |

| 国際ブランド | Visa,JCB |

| 付帯保険 | 国内・海外旅行 |

| 対応スマホ決済 | Apple Pay 楽天ペイ |

| 申し込み可能年齢 | 満18歳以上 (高校生を除く) |

楽天カード|楽天市場はポイント3倍

- 年会費永年無料

- 国際ブランドは4種類から選ぶことができる

- 楽天市場でのお買い物はいつでもポイント3倍

- ディズニーキャラクターやパンダなどかわいいデザインも豊富

楽天カードはポイント還元率常時1.0%。楽天市場で頻繁にネットショッピングをする方には特におすすめのクレジットカードです。

楽天カードは、4つの国際ブランドから選ぶことができます。また、女性にも人気のかわいいキャラクターのデザインが豊富です。

楽天の各種サービスのユーザーはお得に利用できます。

楽天カードのメリット・デメリット

| fa-thumbs-o-upメリット |

| ◎本カードも家族カードも年会費無料 ◎年会費無料なのにポイント還元率は平均の2倍 |

| fa-thumbs-o-downデメリット |

| ×ETCカードは年会費が発生する |

楽天カードの基本情報

| 初年度の年会費 | 無料 |

|---|---|

| 2年目以降の年会費 | 無料 |

| ETCカードの年会費(税込) | 550円 |

| 家族カードの年会費 | 永年無料 |

| ポイント還元率 | 1.0%~3.0% |

| 交換可能マイル | ANAマイル |

| 国際ブランド | Visa,Mastercard®,JCB,AMEX |

| 付帯保険 | 海外旅行 |

| 対応スマホ決済 | Apple Pay Google Pay 楽天ペイ |

| 申し込み可能年齢 | 満18歳以上 |

【永年無料】年会費無料のクレジットカード19枚を徹底検証

ゼロメディアでは、年会費がかからない年会費無料のクレジットカードを「年会費が永年無料で利用できる、スピード発行が可能でポイントが貯まりやすいクレジットカード」と定義しました。

年会費は無料と謳われていても、その期間や条件は様々。今回の検証では入会のみで、永久的に年会費が無料となるクレジットカードを高く評価しています。

最もおすすめの年会費無料クレジットカードを探すため、人気の19枚を集めて以下の4つのポイントから徹底比較しました。

①年会費が無料となる期間・条件

②ポイントの貯まりやすさ

③カード番号発行までのスピード

④ETCカード・家族カードの年会費

| 今回検証したクレジットカード |

|---|

・JCBカードW ・三井住友カード(NL) ・三菱UFJカード VIASOカード ・ライフカード ・JCBカード W plus L ・エポスカード ・セゾンカード インターナショナル ・セブンカード・プラス ・イオンカード セレクト ・ACマスターカード ・VIASOカード(マイメロディデザイン) ・dカード ・ANA To Me CARD PASMO JCB ・学生専用ライフカード ・コスモ・ザ・カード・オーパス ・Orico Card THE POINT ・P-one カード<Standard> ・ビックカメラSuicaカード ・楽天カード |

①年会費が無料となる期間・条件

年会費無料のクレジットカードがユーザーにとって最も満足できる基準を「入会のみで永年無料」として、各クレジットカードの検証を行いました。

スコアリング方法

年会費が無料となる期間・条件の有無を「永年無料/条件なし」「永年無料/条件あり」「一定期間無料/条件なし」「一定期間無料/条件あり」「有料」に分けて点数付けしました。

②ポイントの貯まりやすさ

通常の買い物やサービス利用で貯まる、基本ポイント還元率が高いカードを高く評価。また、対象となる店舗の利用で高い還元が受けられる最大還元率が高いクレジットカードも併せて検証しています。

スコアリング方法

基本のポイント還元率を「1.0%以上」「0.5〜1.0%未満」「0.5%未満」に分けて、最大還元率は「5.0%以上」「2.0%〜5.0%未満」「2.0%未満」に分けて、各クレジットカードを採点しました。

③カード番号発行までのスピード

カード申し込みからカード番号が発行されるまでの期間を調査。発行スピードが速いほど高い点数を配点しました。

スコアリング方法

クレジットカードの発行スピードを「最短即日」「最短3営業日以内」「4営業日以上」に分けて点数付けしました。

④ETCカード・家族カードの年会費

高速道路の料金所でスマートに決済できるETCカード、家族が本会員同様のクレジットカードを利用できる家族カードの取り扱いがある各クレジットカード会社も多数存在します。

今回はETCカード・家族カードの年会費についても検証。条件なしで永年無料利用ができるカードを高く評価しています。

スコアリング方法

クレジットカードのETCカード・家族カードの年会費を「永年無料/条件なし」「永年無料/条件あり」「一定期間無料/条件なし」「一定期間無料/条件あり」「有料」に分類して点数付けしました。

年会費無料クレジットカード|還元率比較ランキング

今回ご紹介したクレジットカードの中でもポイント還元率が高く、お得に使える年会費無料クレジットカードをランキング形式で発表します。

1JCBカード W

JCB カード Wのポイント還元率は1.0~10.5%。年会費無料ながら、高いポイント還元を実現しているクレジットカードです。

ポイント最大11倍になる「JCBオリジナルパートナーズ」にはスターバックスコーヒーや、Amazonなど日常的に利用できる店舗が揃っています。

JCB カード Wは、年会費無料でありながら、海外旅行・ショッピング両方の保険も付帯していて、安心です。

2楽天カード

楽天カードの基本還元率は1.0% 年会費無料クレジットカードの中では高い還元率を誇ります。

国際ブランドと券面デザインの選択肢も豊富なので、自分の好みに合わせたクレジットカードを作ることが可能です。

スーパーポイントアッププログラムをうまく利用すると、ポイント9倍になります。

3Orico Card THE POINT

Orico Card THE POINTは年会費無料で、還元率が常に1.0%のお得なクレジットカードです。

オリコモールを経由してAmazonや楽天でお買い物すれば、0.5%プラス還元されるのでぜひご利用ください。

年会費無料ながらポイントも貯まりやすいお得なクレジットカードです。

そもそも年会費とは?クレジットカードの年会費無料でもなぜ利用できる?

そもそもクレジットカードの年会費とは、クレジットカードを利用するためにカード会社へ支払う使用料金です。

年会費の金額は、カード会社やクレジットカードのランクによって異なります。

| クレジットカードのランク | おおよその年会費 |

|---|---|

| 一般 | 年会費無料〜1万円以下 |

| ゴールド | 1万円〜5万円以下 |

| プラチナ | 5万円〜10万円以下 |

| ブラック | 10万円以上 |

特に、一般ランクのクレジットカードは年会費無料の場合がほとんどです。

また、年会費にはクレジットカードに付帯している特典や優待分の料金も含まれています。

ただ、年会費無料のクレジットカードでも、優待店や旅行・ショッピング保険など一通りのサービスは付帯しているので、十分使いやすいです。

クレジットカードの年会費無料には3種類ある!

年会費無料には「年会費永年無料」「条件付き年会費無料」「初年度年会費無料」の3種類があります。しっかりと公式サイトの記載を確認してから申し込みましょう。

以下より、3つの年会費無料について解説していきます。

年会費永年無料

永年無料とは、言葉の通りずっと年会費が無料ということです。

クレジットカードを一度も使わなくても年会費が発生しないので、気軽に申し込めるでしょう。「年会費の元を取らなきゃ…」と気にする必要もありません。

年会費というコストが発生しないにも関わらず、ポイントサービスや保険、優待などを利用できるので、お得だと感じる人も多いと思います。

年会費が永年無料でも、サービスや特典が十分についているクレジットカードばかりですよ。

条件付き年会費無料

条件付き年会費無料とは、クレジットカード会社が指定する条件を満たせば年会費が無料になるということです。

特に「年に1回クレジットカードを利用すれば年会費無料」「年に◯万円以上をクレジットカードで支払う」などの条件が設定されている場合も多いです。

メインで利用していくと決める、家賃や光熱費など毎月の固定費の支払い用にするなど、年に1回は絶対に使う状況を作ってしまうのも一つの手段です。

利用回数や利用額のことなど気にしたくない方は、年会費永年無料のクレジットカードがおすすめですよ。

初年度年会費無料

初年度年会費無料とは、クレジットカードを申し込んで使い始めた年度だけ年会費が無料であるということです。

初年度年会費無料のクレジットカードに申し込んでみたけれど、やっぱり年会費を支払いたくない時は、年会費を請求される前に解約するのも一つの手段です。

初年度年会費無料のクレジットカードは、翌年度から条件付き年会費無料と設定されていることも多く、年に一回でも決済すればずっと無料で使い続けられます。

年会費無料のクレジットカードに申し込む場合、年会費の種類もきちんと確認しましょう。

クレジットカードの年会費無料でもなぜ利用できる?

クレジットカードを使うための料金=年会費が、なぜ無料でも利用できるのでしょうか。主に以下の2つの理由があると考えられます。

クレジットカードを流通させたいから

一つ目の理由としては、クレジットカードを流通させたいからだと考えられます。

例えば、エポスカードの発行元はマルイ、イオンカードセレクトの発行元はイオン、というようにデパート・スーパー・コンビニなどがクレジットカードを発行していることが多いです。

マルイやイオンでクレジットカードを利用すると、ポイントがたくさんもらえる・割引が適用されるといったサービスを設け、お店を活性化させる仕組みです。

お店の利用者が増えれば利益も大きくなるため、クレジットカードの年会費が無料に設定されています。

年会費以外の料金で利益を得られるから

二つ目の理由としては、年会費以外の料金でクレジットカードの利益を得られるためでしょう。

クレジットカードを利用する場合、年会費以外にもカード会社に支払う料金が発生する場合があります。

- キャッシングの利息

- 追加カードの発行手数料・年会費

- リボ・分割払いの手数料

クレジットカードには、お金を借りるためのキャッシング枠を設けることが可能。そのキャッシングを利用した際には利息を支払わなければなりません。

また、ETCカードや家族カードといった追加カードを発行すると、発行手数料・年会費がかかる場合があります。

さらに、クレジットカードの利用料金をリボ払いや分割払いにすると、手数料が発生します。特に分割払いは、3回以上に分けると手数料がかかるため注意してください。

キャッシングやリボ・分割払いを利用しなければ、基本的にクレジットカード利用料以外支払わなくて大丈夫ですよ。

年会費無料クレジットカードの選び方|7つの比較ポイント

おすすめの年会費無料クレジットカードの選び方のポイントは以下7つです。

ここまで多数のクレジットカードを紹介してきましたが、もっと自分に合う年会費無料のクレジットカードを探したい方は以下のポイントに注目して選びましょう。

上記5つの選び方を参考にすれば、自分にとって最適な年会費無料クレジットカードが見つかります。クレジットカード選びで失敗したくない方は、一つずつ確認してみてください。

たった2~3分程度でクレジットカード選びの知識が身につきます。

ETCカードや家族カードの年会費

年会費無料のクレジットカードを選ぶ場合は、ETCカードや家族カードの年会費にも注目しましょう。

車を持っている方はETCカードも年会費無料の方がお得です。また、家族で同じクレジットカードを利用したいと考えている方も家族カードの年会費が無料の方が余計なコストが発生しません。

クレジットカード本体の年会費が無料の場合、ETCカード・家族カードも無料が多いですが、たまにコストが発生するものもあるので注意してください。

ポイント還元率

ポイント還元率は、多くの方が注目するポイントです。年会費無料でも、高還元率なクレジットカードはたくさんあります。

そのため、高還元率クレジットカードをお探しの方には、1.0%以上のクレジットカードをおすすめします。

クレジットカードは、生活費だけでなく、家賃や光熱費、通信量などの固定費の支払いにも利用可能です。

| ポイント還元率 | 100万円利用した場合に貯まるポイント |

|---|---|

| 0.3% | 3,000ポイント |

| 0.5% | 5,000ポイント |

| 1.0% | 10,000ポイント |

上記の表は、年間100万円以上クレジットカードを利用した場合を想定しています。

クレジットカードは、生活費や固定費の支払いにも利用できるので、1年間で100万円以上するケースが一般的でしょう。一人暮らしの方でも、無理なく利用できるはずです。

クレジットカードで貯まるポイントは「1P=1円」で利用できるケースがほとんどです。

特典・付帯保険

年会費無料のクレジットカードにも、特典や付帯保険がついています。とくに付帯保険がついているクレジットカードが多いので、選ぶときに確認してみてください。

旅行傷害保険とショッピング保険については以下をご参照ください。

| 付帯保険 | 内容 |

|---|---|

| 旅行傷害保険 | 旅行時のトラブルに対して保証 |

| ショッピング保険 | 購入品の故障・盗難に対して保証 |

また、旅行傷害保険を利用する場合「自動付帯」か「利用付帯」なのかについても確認する必要があります。

自動付帯とは、クレジットカードを持っているだけで利用できる付帯保険。一方、利用付帯の場合、旅行代金をクレジットカードで決済しなければ保証されません。

付帯保険が充実でおすすめの年会費無料クレジットカード

クレジット | JCBカードWplusL | エポスカード | NTTファイナンス Bizカードレギュラー |

|---|---|---|---|

| ロゴ |  |  |  |

保険内容 | 女性疾病保険がお手頃価格 最高2,000万円までの海外旅行傷害保険 | 最高2,000万円までの海外旅行保険 | 最高2,000万円までの国内・海外旅行保険 最高100万円までの海外ショッピング保険 |

| 公式ページ |

エポスカードの旅行傷害保険は自動付帯ですよ。

ライフスタイル

クレジットカードごとに、ポイントUPや割引される対象店舗が異なります。そのため、普段からよく利用する店舗がお得になるクレジットカードがおすすめです。

特典がおすすめの年会費無料クレジットカード

クレジット | JCBカードW | 三井住友カード(NL) | 三菱UFJカード VIASOカード |

|---|---|---|---|

| ロゴ |  |  |  |

特典内容 | JCBオリジナルパートナーズ店舗でポイント最大11倍 | 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元 | 通信量・ETC利用で ポイント2倍 |

| 公式ページ |

特定の店舗や公共料金の支払いなど、ポイント還元率が上がる状況はさまざまです。

まずはご自身のライフスタイルを思い返して、利用頻度の高いシチュエーションで役立つクレジットカードを選ぶと良いでしょう。

ライフスタイルに合ったクレジットカードなら、よりお得に利用できるようになります。

国際ブランド

複数持ちのサブカードとして年会費無料のクレジットカードを探している方は、国際ブランドにも注目して選ぶことをおすすめします。

5大国際ブランドはJCB、Visa、Mastercard、American Express、Diners Clubです。ただしJCBとAmerican Expressは提携しているため、利用できる店舗はほぼ同じなので注意しましょう。

年会費無料なら、あまり使わないサブカードでも維持費がかかりません。

セキュリティ

セキュリティ対策の充実度もクレジットカードを選ぶ重要な要素の一つです。

クレジットカードの代表的なセキュリティ対策としては、以下のようなものが挙げられます。

| セキュリティ対策の一例 | 概要 |

|---|---|

| ナンバーレスデザイン | カーカードに番号が記載されていない。 |

| デジタルカード | 通常のカードを使用せずに、アプリ上のカード情報を使う。 |

| 利用通知サービス | カード利用時に即座に通知が届き、不正利用を検知可能。 |

| 24時間対応カスタマーサポート | 不正利用が疑われる場合、24時間対応のカスタマーサポートが迅速に対応。 |

| ワンタイムパスワード | オンライン決済時にワンタイムパスワードを利用し、セキュリティを強化。 |

| 不正利用保険 | 不正利用に対する保険が自動付帯。被害を最小限に抑えられる。 |

| オンラインプロテクション | オンラインショッピングでの不正利用に対する補償が充実。 |

本記事で紹介した三井住友カード(NL)は、セキュリティに配慮されたナンバーレスデザインを採用しています。

また、セゾンカードインターナショナルは、デジタルカードを選択することが可能です。

カード会社によって実施しているセキュリティ対策は異なるため、自分の利用スタイルに合ったものを探してみてください。

申し込む前に、クレジットカード会社の公式サイトやカスタマーサポートを活用して、詳細なセキュリティ情報を確認しておくのもおすすめです。

優待サービス

優待サービスの充実度も年会費無料クレジットカードを選ぶ際のポイントです。

具体的なチェックポイントとしては、以下のようなものが挙げられます。

- ショッピング関連の優待

→提携店舗での割引やポイントアップ、特別クーポンなど。 - 旅行関連の優待

→ 海外旅行保険、空港ラウンジの利用、ホテルの割引など。 - エンタメやレジャーの優待

→映画館や遊園地、テーマパークでの割引、コンサートチケットの先行予約など。

自分のライフスタイルに合った優待サービスが充実していると非常に便利です。

年会費無料クレジットカードのメリット

年会費無料クレジットカードのメリットは以下の6つです。

維持費用が一切かからないので持っているだけでお得

年会費無料のクレジットカードなら、維持費用が一切かからないので持っているだけでお得です。

また、クレジットカード決済すればポイントを貯めることができます。基本的にポイントは、1ポイント1円として利用できるものが多いです。

現金払いでポイントが貯まることはありません。クレジットカード払いなら、現金よりお得に買い物することができますよ。

年会費無料でも補償内容が充実している

年会費無料のクレジットカードでも、海外旅行傷害保険・国内旅行傷害保険は充実しています。

「利用付帯」の場合は、クレジットカードの利用条件つきで保険が適用されますが、「自動付帯」ならクレジットカードを持っているだけで保険が適用可能です。

また、ショッピング保険が付帯するクレジットカードもありますよ。

有料クレジットカードに劣らないポイント還元率

基本的にクレジットカードのポイント還元率は0.5%程度。1.0%以上は高還元率クレジットカードと言えます。

ポイント還元率が1.0%以上のクレジットカードには、例えばJCBカードW・dカード・au PAYカード・楽天カードがあります。

また、年会費無料カードでも様々なポイントアップ特典を用意。JCBカードWならスタバ利用で最大ポイントが30倍になりますよ。

2枚目のカードとして持ちやすい

年会費無料のクレジットカードは、2枚目のカードを持つことを検討している方にもおすすめです。維持費用が一切かからないため、コストをかけることなく付帯されている特典を得ることができます。

2枚目のクレジットカードは、1枚目のカードが使えなかったときのサブカードとして使えるだけでなく、サービスや店舗によって使い分けることでさらにお得に特典やポイントを得ることも可能です。

気軽に解約できる

気軽に解約できるのも年会費無料クレジットカードのメリットです。

また、初めてクレジットカードを持つ場合や、新しいカードを試してみたい時にも気軽に利用でき便利です。

ただし、クレジットカードを解約すると貯めていたポイントやキャッシュバックが失効することがあるため、ポイントは計画的に利用しておきましょう。

比較的審査に通りやすい

年会費無料のクレジットカードは、年会費有料のクレジットカードに比べて審査に通りやすい傾向があります。

一部の年会費無料カードは、アルバイトやパートなどの非正規雇用者でも申請可能で、収入の少ない方にも門戸が開かれています。

ただし、審査がないクレジットカードは存在しません。審査に通るためには、一定以上の返済能力・信用力が必要であり、だれでも審査に通るわけではないことを留意しておきましょう。

年会費無料クレジットカードのデメリット

年会費無料クレジットカードのデメリットは以下の4つです。

利用限度額が低い

年会費無料クレジットカードは、有料のクレジットカードに比べると利用限度額が低めに設定されていることが多いです。

ですが、普段から1万円単位〜10万円単位での利用を考えている人にとっては、何の支障もないでしょう。

また、クレジットカード発行後でも審査に通過すれば、利用限度額を引き上げることは可能ですよ。

旅行好きな人にとって物足りない可能性あり

年会費無料クレジットカードは、旅行好きな人にはサービス・特典・補償内容において物足りない可能性があります。

空港ラウンジが無料で利用できたり、ビジネスカウンターでチェックインできたり、高額な旅行傷害保険が自動付帯することはありません。

旅を充実させたい人にとっては、年会費無料クレジットカードは向いていないかもしれませんよ。

ステータスを求める人には向いていない側面がある

クレジットカードの中には、保有することで一定以上の社会的評価や信用が得られる「ステータスカード」が存在します。

ステータスカードは、年会費が高く、特典やサービスが充実しているのが一般的です。主な特典としては、ラグジュアリーホテルの優待、旅行保険、空港ラウンジの利用権などが挙げられます。

ステータスカードに該当するのは、ゴールドカードやプラチナカード等です。

年会費のかかるカードに比べ還元率が低い場合がある

クレジットカードの一般的な還元率は0.5%前後と言われていますが、年会費のかかるクレジットカードの中にはその倍以上のポイント還元率をほこるものもあります。

ただし、年会費無料のクレジットカードであっても、対象のサービスや店舗での利用でポイント還元率がアップするものは多くあります。年会費のかかるカードを選ばなくても、工夫次第で十分にポイントを貯めることは可能です。

年会費が有料に切り替わる可能性がある

年会費無料のクレジットカードでも、途中で有料に切り替わる可能性があるため注意が必要です。

突然年年会費が発生すると少なからず家計の負担になるため、事前に利用規約や特典内容を確認し、年会費の発生条件を頭に入れておくのがおすすめです。

不明点や疑問がある場合は、カード会社のサポートセンターに相談してみてください。

年会費無料のクレジットカードに関するアンケート調査

アンケート調査結果

Q1)年会費無料のクレジットカードを持っていますか?

今や社会人1〜5年目の層において本人名義のクレジットカードの保有率は「93.3%」※。中でも年会費無料のクレジットカードを持っている割合はどれくらいなのでしょうか?※参照:一般社団法人日本クレジットカード協会

| 総数 | 割合 | |

| n | 634 | 100.0% |

| はい | 523 | 82.5% |

| いいえ | 111 | 17.5% |

アンケートから、年会費無料のクレジットカードを持つ割合は全体の80%以上だということがわかりました。

基本的に年会費無料クレジットカードは、主婦・パート/アルバイトの人・学生でも申込可能になっていることが多く、収入基準が比較的低めに設定されています。

また、年会費無料クレジットカードならコスト0円でクレジットカードを利用することが可能。全く利用しない年があっても無駄な出費なしに持っていることができます。

最近では年会費無料でも、サービス・特典が充実しているクレジットカードが豊富にありますよ。

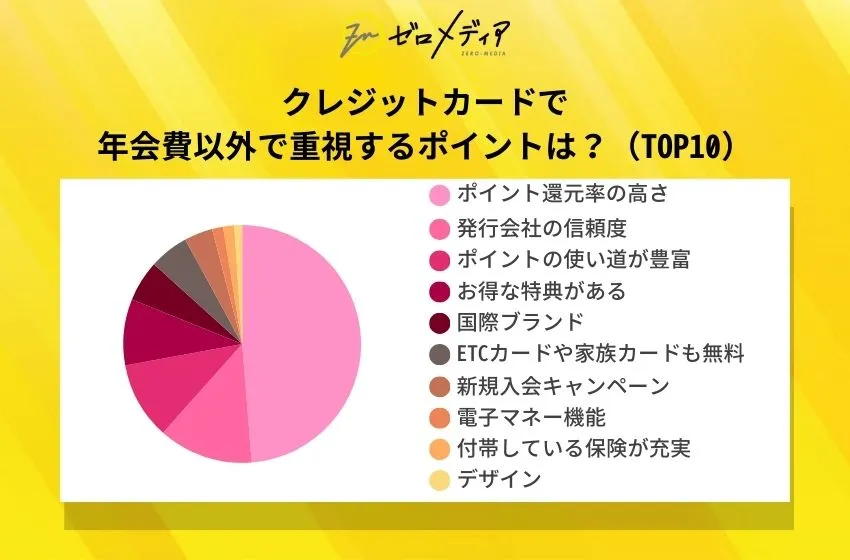

Q2)クレジットカードを選ぶ際に年会費以外で最も重視するポイントは何ですか?

クレジットカードを実際に持っている人が、クレジットカードを発行する際に注目したポイントは年会費以外、何なのでしょうか?

| 総数 | 割合 | |

| n | 523 | 100.0% |

| ポイント還元率が高い | 227 | 43.4% |

| 発行スピードが早い | 3 | 0.6% |

| 国際ブランド | 26 | 5.0% |

| ポイントの使い道が豊富 | 49 | 9.4% |

| お得な特典がある | 42 | 8.0% |

| 電子マネー機能 | 7 | 1.3% |

| デザイン | 5 | 1.0% |

| 新規入会キャンペーン | 18 | 3.4% |

| ETCカードや家族カードも無料 | 25 | 4.8% |

| 付帯している保険が充実 | 7 | 1.3% |

| クレジットカード会社の信頼度 | 60 | 11.5% |

| その他 | 4 | 0.8% |

| 特にない | 50 | 9.6% |

クレジットカードを発行する際に、年会費以外に重視するポイントとしては、ポイント還元率が一番多いことがわかりました。

以下では、還元率が異なると貯まるポイントにどれほど差が出るのかを表にしました。

| 10万円利用した場合 | 50万円利用した場合 | |

|---|---|---|

| 還元率1.0% | 1,000pt | 5,000pt |

| 還元率0.5% | 500pt | 2,500pt |

以上の表からポイント還元率が高いクレジットカードなら、利用金額が増えれば増えるほどお得にポイントが貯まることがわかるでしょう。

基本的にポイントは1ポイント1円相当として利用できることが多いです。現金化だけでなく他のポイントに交換できるなど、様々な用途に交換することができます。

クレジットカードをよりお得に利用したい人は、ポイント還元率を重視して選ぶのがおすすめです。

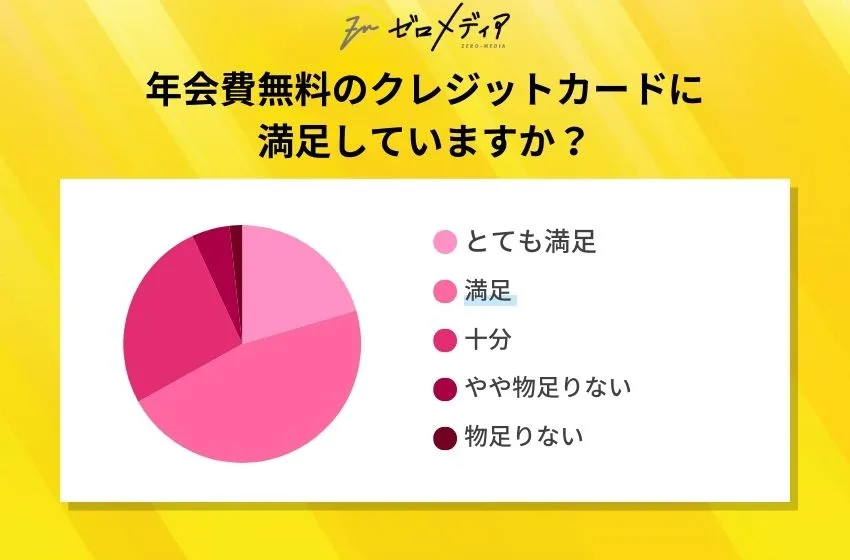

Q3)直近作成した年会費無料のクレジットカードに満足していますか?

実際に年会費無料のクレジットカードを作成した人は、特典・サービス・保険などに満足しているのでしょうか?

| 総数 | 割合 | |

| n | 523 | 100.0% |

| とても満足 | 107 | 20.5% |

| 満足 | 243 | 46.5% |

| 十分 | 137 | 26.2% |

| やや物足りない | 27 | 5.2% |

| 物足りない | 9 | 1.7% |

年会費無料のクレジットカードを作成した人で、満足している人は全体の8割でした。

ここから年会費無料クレジットカードでも普段使いのための利用であれば、十分ということがわかるでしょう。

また、自動付帯型の保険が付帯するのであれば、クレジットカードを持っているだけで利用なしに保険適用されます。

年会費無料クレジットカードでもセキュリティー体制が充実していることが多いです。年会費無料でも安心して利用できますよ。

アンケート調査の概要

| 調査機関 | 株式会社ジャストシステムファストアスク |

| 調査目的 | クレジットカード利用に関する実態調査 |

| 調査対象 | クレジットカードの利用経験が10代〜60代の方 |

| 調査対象者数 | 661名(男性440名・女性221名) |

| 調査方法 | インターネットリサーチ |

| 調査期間 | 2024年8月1日〜2024年8月15日 |

| 調査対象地域 | 日本(47都道府県) |

年会費無料クレジットカードに関するよくある質問

JCBカードWは、18〜39歳なら無条件で年会費永年無料。常に通常のJCBカードの2倍のポイントが付与されるお得なカードです。

さらに、提携店での利用でポイント2〜10倍に。提携店にはAmazon、セブンイレブンやスターバックスコーヒーなど頻繁に利用できるところが多数揃っています。

クレジットカード会社の収益は会員からの年会費ではなく、会員が利用した店舗からの手数料で成り立っています。一般的に手数料は決済金額の3〜7%です。

そのため、クレジットカード会社は会員側に手数料を請求しなくても、快適なサービスが提供することが可能になっています。

使い方次第では年会費無料よりもお得に利用することが可能です。

年会費のかかるクレジットカードは還元率が高く特典も豪華な傾向にあります。利用金額が大きければ大きいほど還元されるポイントも大きくなるので、上手に活用できるでしょう。

初心者の方やサブカードを探している方は年会費無料のクレジットカード、利用額が大きくなる予定の方は有料のクレジットカードがおすすめです。

さらに対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元されるのも特徴です。※2

※2:※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

VIASOカードの最大の特徴は、貯まったポイントが自動で現金還元されること。また、ネットショッピングで最大12.5%還元されるので、お得なサイクルで利用できます。

コストコで利用できるMastercardが国際ブランドになっているのですが、世界で最も多くの場所で使えるため※、持っておいて損はないでしょう。

年会費無料と記載されていても、「初年度のみ無料」の場合や「条件付きで翌年以降も無料」の場合などがあるので、公式サイトにてしっかり確認しておきましょう。

一方、ステータスの高いクレジットカードは、特典・付帯保険がより充実しているものが多数。その分、年会費が発生し審査も厳しくなるといわれています。

券面にマイメロのイラストがプリントされています。マイメロ好きな方はもちろん、かわいいデザインのクレジットカードを探している方にもおすすめのクレジットカードです。

また、最大2,000万円の海外旅行傷害保険付帯や年会費が永年無料な点など、クレジットカードの機能性も満足できるものになっています。

定められている条件は各カード会社によって異なりますが、たとえば「年間の利用額が一定額を超えると無料」「一年のうち一定回数決済にカードを利用すると無料」などです。

おすすめのゴールドカードについては以下の記事でまとめているのでぜひご覧ください。

おすすめの法人向けクレジットカードは以下の記事でまとめてご紹介しているので、ぜひ参考にしてみてください。

分割払いできる回数はカード会社によって異なりますが、一般的には2回~36回ほどとなっている場合が多くなっています。なお、分割回数に応じた手数料が発生するため注意が必要です。

分割回数が多ければ多いほど手数料が高くなる仕組みとなっています。ただし、なかには2回までであれば追加の手数料なしで利用できるカード会社もあります。手数料を抑えつつ支払いを分けたい場合は、2回払いを活用すると良いでしょう。

まとめ

今回は、おすすめの年会費無料クレジットカードの各特徴を比較して紹介しました。年会費無料クレジットカードは、幅広い方をターゲットにしているものが多いので気軽に申し込んでみましょう。

特典や還元率など、クレジットカードを選ぶ際の判断材料は複数あります。そのため、自分のライフスタイルに合わせたクレジットカードを持つことが大切です。

今回紹介した年会費無料クレジットカードから自分にあったクレジットカードを選び、日々の生活をお得にしましょう。

大学卒業後、大手保険会社に入社し4年間生命保険・損害保険の営業職を経験。保険代理店へ転職後、副業として親子向けのマネーセミナーをスタート。2017年にはじんFP事務所を開業し、数字が苦手な女性起業家を専門に「家計」と「事業」2つのマネーサポートを行なっている。マネーセミナーや個別相談、日経WOMAN公式アンバサダーも務めており、一人ひとりに寄り添ったファイナンシャルプランナーとして活動中。著書「私たちの「お金の使い方・貯め方」教えて下さい」ではお金の失敗の実例を踏まえながら、賢いお金の使い方や国の制度を理解することができる。

福岡の大学を卒業後、大手インフラ業界に就職。主に、家庭の光熱費削減や新電力の業務に約4年ほど従事。現在は、父の会社(有限会社バード商会)を継ぎ、独立系のファイナンシャル・プランナーとして活動中。専門分野は、家計改善(光熱費の見直し)と資産形成の分野。FPの実績は、カードローン相談、光熱費の見直し、企業型確定拠出年金の導入、日本FP協会でアシスタント相談員、執筆などを行っている。

・本記事の内容は、本記事内で紹介されている商品・サービス等を提供する企業等の意見を代表するものではありません。

・本記事の内容は、本記事内で紹介されている商品・サービス等の仕様等について何らかの保証をするものではありません。本記事で紹介しております商品・サービスの詳細につきましては、商品・サービスを提供している企業等へご確認くださいますようお願い申し上げます。

・本記事の内容は作成日または更新日現在のものです。本記事の作成日または更新日以後に、本記事で紹介している商品・サービスの内容が変更されている場合がございます。

・本記事内で紹介されている意見は個人的なものであり、記事の作成者その他の企業等の意見を代表するものではありません。

・本記事内で紹介されている意見は、意見を提供された方の使用当時のものであり、その内容および商品・サービスの仕様等についていかなる保証をするものでもありません。