この記事はPRを含みます

本記事にはアフィリエイトプログラムを利用しての商品のご紹介が含まれます。本記事を経由しサービスのお申し込みや商品のご購入をした場合、サービスや商品の提供元の企業様より報酬を受け取る場合がございます。

本記事の信頼性とお約束

ゼロメディア(以下、当メディア)はユーザーがより有益な意思決定を行えるように独自で定めた「コンテンツ制作・編集ポリシー」や」に基づき制作に努めています。紹介する商品の一部または全部に広告が含まれておりますが、公平性を欠いた特定商品の過大評価や貶める表現などをポリシーで禁止事項として取り決めており、各商品の評価や情報の正確さに一切影響する事はありません。また、各商品に関して「評価方針・比較基準」を作り込み、客観的且つ中立的な観点より情報提供することを第一としています。訪問ユーザ様から取得しているデータ(アクセルや広告IDなど)に関しては「外部送信規律に関する表記」をご覧ください。本記事はPRを含みます。詳細および免責事項につきましては、広告掲載ポリシーをご確認いただきますようお願いいたします。

経済産業省の調査によるとキャッシュレス決済の比率は右肩上がりに増加しており、2023年には39.3%まで上昇しています。2025年6月までに4割に達する目標を掲げており、達成は目前でしょう。

キャッシュレスの中でも人気な決済手段がクレジットカード。クレジットカードを使いこなしてお得且つ便利に支払うことは、これからの時代におけるマストなライフハックといえそうです。

しかし、一口にクレジットカードと言っても種類は様々。各クレカに「ポイント還元率が高い」「年会費無料」「即日発行できる」などの特徴があり、自分のニーズに合った究極の1枚を選ぶ必要があります。

「自分に合うおすすめのクレジットカードはどれ?」「メインで使うならどのクレジットカードがお得なの?」と迷ってしまう方もいるでしょう。

そこで今回はクレジットカードおすすめ37選を紹介していきます。各カードの特徴やメリット、選び方のポイントなども解説するので、ぜひ参考にしてください。

診断

最適なクレジットカードを探す

クレカ選びで重視するのは?

- 基本還元率の高さ

- カード発行までのスピード

- 海外旅行保険の充実度

あなたに最適なクレジットカードは……

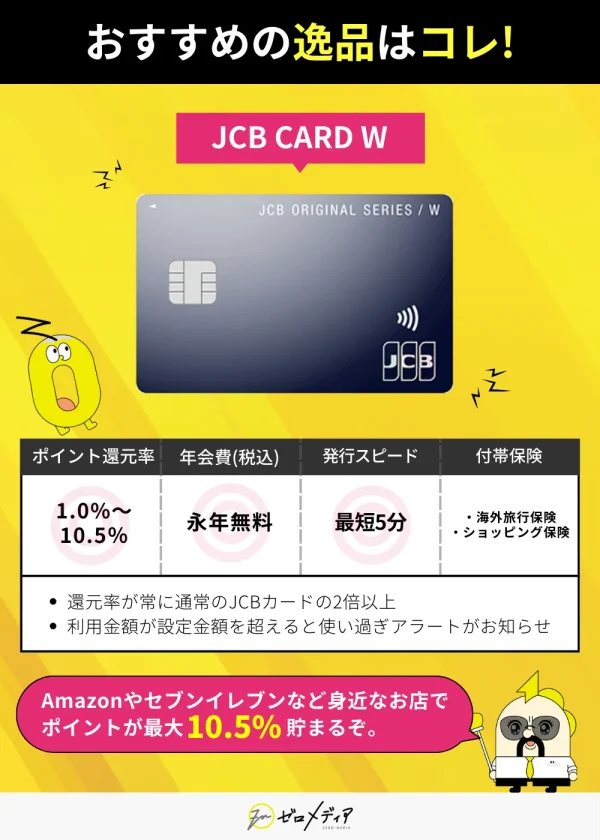

JCB CARD W

![JCBカードW]()

- JCBカードWは基本還元率1%なのでポイントがザクザク貯まるおすすめカード!

- 年会費永年無料なので持っていて損はない1枚!

- Amazonやセブンイレブンなどの利用で還元率は最大21倍に!

- 海外旅行傷害保険もついているので安心◎

- 家族カード・ETCカードも無料で発行できる!

あなたに最適なクレジットカードは……

三井住友カード(NL)

![三井住友カード(NL)]()

- 三井住友カード(NL)は最短10秒で即時発行できる年会費無料のクレジットカード

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元!

- カード番号はナンバーレス!アプリですぐに確認できるのでセキュリティ◉

あなたに最適なクレジットカードは……

ソラチカカード

![ソラチカカード]()

- ソラチカカードはANAマイルを貯めたい人におすすめのクレジットカード!

- 3種類のポイントが貯まるので陸マイラー・空マイラーにも◎

- 年会費は初年度無料!JCBブランドなので海外でも嬉しい優待が豊富!

- JALマイルを貯めたい人はこちらのページをチェック!

監修者の紹介

経歴・プロフィール

大学卒業後、大手保険会社に入社し4年間生命保険・損害保険の営業職を経験。保険代理店へ転職後、副業として親子向けのマネーセミナーをスタート。2017年にはじんFP事務所を開業し、数字が苦手な女性起業家を専門に「家計」と「事業」2つのマネーサポートを行なっている。マネーセミナーや個別相談、日経WOMAN公式アンバサダーも務めており、一人ひとりに寄り添ったファイナンシャルプランナーとして活動中。著書「私たちの「お金の使い方・貯め方」教えて下さい」ではお金の失敗の実例を踏まえながら、賢いお金の使い方や国の制度を理解することができる。

監修者の紹介

経歴・プロフィール

福岡の大学を卒業後、大手インフラ業界に就職。主に、家庭の光熱費削減や新電力の業務に約4年ほど従事。現在は、父の会社(有限会社バード商会)を継ぎ、独立系のファイナンシャル・プランナーとして活動中。専門分野は、家計改善(光熱費の見直し)と資産形成の分野。FPの実績は、カードローン相談、光熱費の見直し、企業型確定拠出年金の導入、日本FP協会でアシスタント相談員、執筆などを行っている。

編集者の紹介

経歴・プロフィール

ゼロアクセルに入社後、格安SIM・光回線・WiFiといった通信サービスのライティングに携わる。中でもiPhoneやインターネットの記事執筆が得意。

![miyadera]()

※当サイトが提供する情報について

本コンテンツで紹介している商品は全て金融庁の貸金業者登録一覧に記載ある事業者が提供するものです。コンテンツ内で紹介する商品の一部または全部に広告が含まれています。しかし、各商品の評価や情報の正確さに一切影響する事はありません。また、広告によってユーザーの皆様の選択を阻害することがないよう、客観的な視点や基準で商品を紹介・評価しております。当コンテンツは株式会社ゼロアクセルが管理を行なっております。クレジットカードおすすめのランキングはポイント還元率や機能性、ポイントの還元率、キャンペーン、旅行障害保険、キャッシング、発行スピード、利用者の口コミなどを独自に点数にしております。詳細は広告ポリシーと制作・編集ガイドラインをご覧ください。 |

おすすめクレジットカードの解説1分動画

クレジットカードのおすすめが知りたいけど、記事を読んでいるという時間がない方に向けてゼロメディアでは1分でわかる解説動画を作成しました!

還元率が高く、特に人気の3枚を厳選して紹介しているのでぜひ参考にしてくださいね。

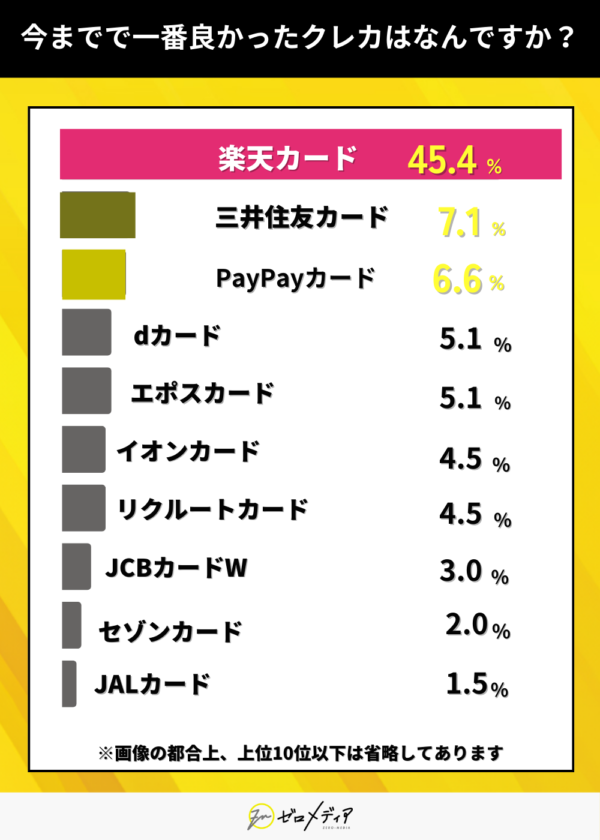

お得だったクレジットカードに関するアンケート調査

昨今のインターネットには多くのお得情報が出回っていますが、実際のユーザーの声はどうなのでしょうか。疑問を解消すべくゼロメディア独自のアンケート調査と概要を解説します。(アンケート調査結果のサンプル数196)

今までで一番良かったクレジットカードを教えてください

![]()

| パーセンテージ | 票数 |

|---|

| 楽天カード | 45.4% | 89 |

|---|

| 三井住友カード | 7.1% | 14 |

|---|

| PayPayカード | 6.6% | 13 |

|---|

| dカード | 5.1% | 10 |

|---|

| エポスカード | 5.1% | 10 |

|---|

| イオンカード | 4.5% | 9 |

|---|

| リクルートカード | 4.5% | 9 |

|---|

| JCBカードW | 3.0% | 6 |

|---|

| セゾンカード | 2.0% | 4 |

|---|

| JALカード | 1.5% | 3 |

|---|

※上位10位以下は省略してあります

回答者1人につき使用したことのあるクレジットカードを3枚挙げてもらいました。すると8割ほどの方が楽天カードを利用したことがあると回答しました。

また、今までで一番良かったとの回答がもっとも多かったクレジットカードも楽天カードでした。他のカードと大差をつけての1位だったため、ユーザー満足度がかなり高いことがわかります。

今回のアンケート調査に協力してくださった方の半数近くが楽天カードについて一番お得だと感じたようです。

アンケート調査の概要

| アンケート調査の概要 |

|---|

| 調査目的 | クレジットカード比較サイトに記載するため |

| 調査対象 | 196 |

| 調査方法 | インターネットリサーチ |

| 調査実施会社 | 株式会社クラウドワークスにて自主調査

こちらから確認できます |

| 調査実施期間 | 2025年3月 |

アンケート調査の概要>>

おすすめクレジットカードの独自検証ポイント

ゼロメディアでは、おすすめのクレジットカードを集めて、徹底的に比較検証しました。

- ポイント還元率

ポイント還元率が高いクレジットカードとしてユーザーの満足度が高い水準を「今回検証したクレジットカードの中で最もポイントが貯まりやすいクレジットカード」と定め、以下の方法で実際に検証を行いました。

≫掲載クレジットカードポイント還元率検証

- 発行スピード

発行スピードが早いクレジットカードとしてユーザーの満足度が高い水準を「今回検証したクレジットカードの中で最も申し込みから利用開始までが早いクレジットカード」と定め、以下の方法で実際に検証を行いました。

≫掲載クレジットカード審査スピード検証

- 年会費の安さ

年会費が安いクレジットカードとしてユーザーの満足度が高い水準を「今回検証したクレジットカードの中で最も永年無料に近いクレジットカード」と定め、以下の方法で実際に検証を行いました。

≫掲載クレジットカード年会費検証

- 専門家インタビュー

- ユーザーアンケート

実際に対象のクレジットカードを利用しているユーザーにもアンケートを実施。利用のしやすさやメリット・デメリットなどユーザーにしかわからないリアルな声を集計しました。

≫ユーザーアンケートPDF

-すべての検証はゼロメディア編集部で行っています-

独自調査によるおすすめ商品の結論

![クレジットカード おすすめ JCBカードW 逸品画像]()

| JCBカードW | 三井住友

カード(NL) | 三菱UFJカード

VIASOカード | JCBカードS | ライフカード |

![jcbcardw]() |  |  | ![JCBカードS]() | ![ライフカード]() |

| ★29/30 | ★27/30 | ★24/30 | ★27/30 | ★22/30 |

39歳までの 申し込み限定!高還元率カード | 社会的信頼度◎

最大7%還元※6 | ポイントを 自動で

現金化 | タッチ決済/ アプリなど ラクラク決済 | 審査が不安な人にもおすすめ |

| | | | |

クレジットカードを選ぶ際に最も重視すべき点は利益の大きさです。たとえポイントが高還元率であっても、年会費が高額な場合はコストパフォーマンスが良くない可能性があります。

必ずしも、年会費が有料なクレジットカード=ポイント還元率が高いというわけでもなく、付帯する特典や保険の内容が重視されていることがほとんどでしょう。

ポイント

一方、年会費が無料のクレジットカードでも最大で10~20%ポイント還元されるものも。ポイントをお得に貯めたい方は、年会費が安く基本ポイント還元率が高いクレジットカードを選ぶのが賢明です。

「ポイント還元率」「発行スピード」「年会費」「専門家インタビュー」「ユーザーアンケート」にて検証を行った結果、当メディアが最もおすすめするクレジットカードは『JCBカードW』となりました。

『JCBカードW』は39歳までの申し込みで基本ポイント還元率が1.0%になる高還元率カードにもかかわらず、年会費が永年無料であることが最大の特徴です。

複数枚持って使い分けるのもおすすめ

最もお得にクレジットカードを使いたいなら複数枚を発行して組み合わせるのもおすすめ。組み合わせることで以下のメリットが生じます。

クレジットカードを

複数枚持つメリット

- 国際ブランドを変えることで

多くの店舗でクレカ決済が行える - 加盟店ごとに

決済するカードを変えれば

効率的にポイ活ができる - 優待店の幅が広くなる

- 付帯保険を合算できる

- 固定費とそれ以外で分ければ

お金の管理がしやすい

ポイント

クレジットカードを複数枚持つと利便性が上がりポイ活が捗り、付帯保険が手厚くなるなどメリットが増えます。使い方によっては家計の管理にも活用できるでしょう。

利便性の幅が広がるだけでなくお得度がさらに上がったり、いざというときのサポートも強固になるため、複数枚のカードの管理が億劫でなければぜひ活用してみてはいかがでしょうか。

おすすめの組み合わせが知りたい方は「クレジットカード最強の2枚の組み合わせ!メインとサブカードを紹介」を参考にしてみてください。

クレジットカードの選び方|9つのポイント

![クレジットカードの選び方|8つのポイント]()

たくさんあるクレジットカード、どのように選べばいいのか悩みますよね。ここで、クレジットカードの選び方の主なポイントを8つご紹介します。

選び方のポイントが分かれば、自分に合ったクレジットカードを探すのもスムーズです。

①ポイントやマイルの還元率

クレジットカードによって還元率は異なります。基本還元率が1.0%以上のクレジットカードは高還元率クレジットカードと呼ばれ、どこで使ってもポイントが貯まりやすくおすすめです。

また、よく利用する店舗でポイントが貯まるかどうかや、ポイントの有効期限についても確認しておきましょう。自分がよく使う店舗で高還元率のクレジットカードなら、効率よくポイントを貯められます。

ポイント

最近では、電子マネーやタッチ決済と併用することで還元率がアップするクレジットカードも。飛行機によく乗る方や出張が多い方は、マイル還元率にも注目するのも良いでしょう。

また、ポイントがいくら貯まりやすくても有効期限が短ければ、せっかく貯めたポイントが水の泡になってしまいます。好きな時に使いたい方は、ポイントの有効期限が無期限のクレジットカードもおすすめです。

以下、基本還元率が1.0%以上と高めのクレジットカードをまとめました。

基本還元率が高いクレジットカード(例)

- JCBカード(1.0%)

- リクルートカード(1.2%)

- 楽天カード(1.0%)

- PayPayカード(1.0%)

- dカード・dカードGOLD(1.0%)

普段からクレジットカード払いをする方は、ぜひこの中から選んでみてください。

飛行機に乗る機会が多い方はマイルが貯まるクレジットカードがお得

出張や旅行、帰省でよく飛行機に乗る方にはマイルが貯まるカードがおすすめ。マイルを効率が効率よく貯まるカードなら、もっとお得に飛行機を利用できるでしょう。

クレジットカードでマイルを貯める方法は主に2つあります。

クレジットカードでマイルを貯める手段

- カード決済で直接マイルが貯まる

→ANAカード・JALカードなど - 決済で貯まったポイントをマイルに移行する

→JCBカード・アメックスグリーンカードなど

おすすめはクレジットカード決済で直接マイルが貯まるクレジットカードです。例えば、ANAカードやJALカードは支払い額に応じてマイルが貯まるので、普段の買い物やネットショッピングで簡単にマイルを貯められます。

貯まったマイルは、航空券に引き換えたり座席アップグレードに利用できるほか、ギフト券やポイントに交換できる場合もあります。

貯められるマイルの種類はクレジットカードによって異なるので注意しましょう。マイルを貯めたい方は以下の記事も参考にしてみてくださいね。

自動車に乗る方はガソリンカードで節約に

旅行や通勤、仕事の関係などで車を利用する機会が多い方はガソリンカードがぴったり。ガソリンスタンドでの支払いに利用すれば、ガソリン代を節約することが可能です。

ポイント

ガソリンカードとは、対象のガソリンスタンドで給油決済に利用すると、割引が受けられたりポイント還元率がアップしたりするクレジットカードのことです。

貯まったポイントでガソリン代を値引きしたり、ロードサービスを無料契約したりできるので、車を利用する方に嬉しいサービスが満載です。

また、自動車によく乗る方は「ETCカードが無料発行可能」「高速道路利用でもポイントがつく」カードかどうかもチェックしましょう。

ネットショッピング好きな方はカード会社運営のショッピングサイトを有効活用

ネットショッピングで買い物する機会が多い方は、クレジットカード会社が運営するショッピングサイトを有効活用しましょう。

対象のショピングサイトからいつものショップを経由し買い物をすると、ボーナスポイントがもらえます。

ポータルサイトを経由すれば、最大20〜30倍もポイントが貯まり非常にお得です。

ボーナスポイントは楽天市場で2倍、amazonで3倍などショップごとに指定されていることが多いですよ。

スーパーやコンビニでお得なカードならポイントが貯まりやすい

日常生活で無理なくポイントを貯めたい方は、スーパーやコンビニで還元率が高いクレジットカードがおすすめです。

ポイント

スーパーやコンビニは利用する頻度が高いぶん、普段の買い物で効率よくポイントを貯められます。

2020年総務省が発表した家計調査によると、世帯ごとの一ヶ月の平均食費は約66,000円でした。もし66,000円をクレジットカードで支払った場合、年間で貯まるポイントは以下の通りです。

日常生活で無理なくポイントを貯めたい方は、スーパーやコンビニで還元率が高いクレジットカードがおすすめです。

ポイント

スーパーやコンビニは利用する頻度が高いぶん、普段の買い物で効率よくポイントを貯められます。

| 支払い方法 | 貯まるポイント |

|---|

| 現金 | 0pt |

| クレジットカード(還元率0.5%) | 3960pt |

| クレジットカード(還元率1.0%) | 7920pt |

クレジットカード(還元率2.0%) | 15840pt |

2020年総務省が発表した家計調査によると、世帯ごとの一ヶ月の平均食費は約66,000円※でした。もし66,000円をクレジットカードで支払った場合、年間で貯まるポイントは以下の通りです。

クレジットカードで買い物すれば、現金よりお得な事はもちろん、高還元率のクレジットカードならザクザクポイントが貯まる事がわかります。

コンビニで高還元率なクレジットカードは三井住友カード(NL)、スーパーで高還元率なクレジットカードはイオンカードなどです。

スターバックスでお得になるクレジットカードなどもあり、カフェを利用する機会が多い人におすすめです。

コンテンツの誤りを報告する

個人事業主・経営者なら法人向けのクレジットカードがおすすめ

法人向けカードには、ビジネス関連の特典やサービスが付帯していることが多いです。たとえば、出張やホテル予約、会議室の利用などに特典がついていることがあります。

ポイント

これにより、業務に役立つサービスを利用しながら効率よくポイントを貯められます。

法人カードの中には、大口の取引を行う企業に対して特別なポイント還元率やボーナスポイントを提供するものもあります。

この場合、業務の支出が多いほど、より多くのポイントを獲得することが可能です。

②年会費

クレジットカードを選ぶ際は、毎年支払うことになる年会費にも注目すべきです。年会費が無料のカードや条件付きで年会費無料になるカードを選ぶと、お得感が得られます。年会費は種類があるので下記にまとめました。

| 永年無料 | クレジットカードを使わなくても年会費がずっとタダ |

|---|

| 初年度無料 | 初年度のみ年会費無料、2年目以降は年会費が発生 |

|---|

| 条件付き無料 | 「年◯円以上の利用で翌年無料」のように条件を満たすと年会費が無料に |

|---|

| 有料 | 初年度から毎年年会費が発生 |

|---|

年会費無料のクレジットカードは維持コストがかからないため、複数枚持ちにも最適です。一方、年会費有料のクレジットカードはコストがかかる分、充実したサービスを受けられます。

気軽に持つなら年会費永年無料カードがおすすめ

年会費にあまりお金をかけたくない方には、年会費無料のカードをおすすめします。

ポイント

年会費が無料でも還元率が高かったり、特典が充実していたりと十分に満足できるカードばかりです。

さらには、電子マネーに対応しているものや保険が自動付帯のものもあり、持っているだけでお得なクレジットカードも存在します。

クレジットカードをほとんど使用しなくても年会費無料であれば、維持費が発生しないので気軽に持つことができますよ。

家族で使うなら家族カードの年会費に注目

家族内でクレジットカードの利用を考えているなら、家族カードがぴったりです。

家族カードとは、クレジットカードを契約している本会員の家族に発行されるカード。家族カードのメリットは以下にまとめました。

家族カードのメリット

- 本会員よりも年会費が安いもしくは無料

- 本会員と同様のサービスを受けられる

- 引き落とし口座が一緒

- ポイントも家族内で共有可能なことが多い

上記のようにメリットが多数あるので、夫婦や両親、子供と同じクレジットカードを使うなら家族カードが最適でしょう。

ポイント

特に年会費が無料のものを選べば、本カードと同様の特典・サービスを受けられるので非常におすすめです。

家計管理を楽にしたい方、家族でたくさんポイントを貯めたい方はぜひ参考にしてください。

コンテンツの誤りを報告する

③スマホ決済対応

瞬時に支払いができる電子マネー付きを選ぶとちょっとした買い物などでもクレジットカードで支払うことができ、さらにポイントが貯まりやすくなるでしょう。

そもそも電子マネーがよく分かっていない人も多いのでは?電子マネーの特徴をまとめました。

電子マネーの特徴

- 電子マネーとは、現金がデータ化されたもの

- 電子マネー付帯のカードやスマホをかざすだけでOK

- ポイントが貯まる電子マネーも

電子マネーは基本的にかざすだけで決済完了するので、セキュリティ面も心配なし。現金をいちいち出す必要もありません。

そんな電子マネーにはいくつか種類があるのでまとめて紹介します。

電子

マネー

種類 | 特徴 | 利用できる店舗数 |

|---|

Suica

PASMO | オートチャージ機能付き

通勤・通学に便利 | 全国各地 |

| nanaco | セブン&アイグループ系列店で便利 | 全国87万箇所 |

| WAON | イオングループの店舗で便利 | 全国84万箇所 |

| iD | クレジットカード、デビッドカードなど多様なカードに対応 | 全国150万箇所 |

QUIC

Pay | 利用できる店舗が非常に豊富 | 全国167万箇所 |

少しの買い物でも利用できるように、コンビニやスーパー対応の電子マネーが付いていると、なお良いでしょう。

通勤・通学をしている場合は、SuicaやPASMO付帯のクレジットカードが便利ですね。

コンテンツの誤りを報告する

おすすめクレジットカードの電子マネーを比較

付帯する電子マネーはクレジットカードによって、かなり異なることが分かります。

ポイント

電子マネーが多く付帯している方が、利用できる店舗も増えるのでおすすめです。

また、自分に合った電子マネーを選ぶ方法もあります。

例えば、通勤・通学で利用したい方ならSuicaが付帯したクレジットカード/PASMOが付帯したクレジットカード、イオン系列のお店によく行く方ならWAONが付帯したクレジットカードがぴったりです。

④ランク・ステータス

クレジットカードにはランクがあるので、自分に合ったランクのクレジットカードを選ぶことが大切です。クレジットカードのランクは、「一般」「ゴールド」「プラチナ」「ブラック」の主に4つに分かれています。

例えば、年会費にお金をかけたくない方は一般カード、空港ラウンジを無料で利用したい方はゴールドカードという選び方ができます。

ランクが上がるほど、特典や還元率が充実する傾向に。サービス内容を重視するならハイランクでステータス性が高いとされているクレジットカードに挑戦するのもおすすめです。

コンテンツの誤りを報告する

一般カード

初心者の方や特典やステータスを重視したいなどの理由がない方には、一般カードをおすすめします。

ポイント

一般カードは、年会費が安いながらも還元率やサービスが十分に付帯。18歳から申し込めることが多く初心者でも持ちやすいクレジットカードでしょう。

さらに維持費がほぼ発生しないので、ポイントが年会費で相殺されずそのままお得に貯められます。

使用する予定があまりない方にも、とりあえず一枚持っておきたい方にもぴったりです。

ゴールドカード

一般カードよりも特典を重視するならゴールドカードがぴったり。年会費が発生するカードが多いですが、そのぶん特典も充実しています。

ポイント

空港ラウンジを無料で利用できるのが最大の魅力。ラウンジでは無料ドリンクや新聞・雑誌なども提供されているので有意義に待ち時間を過ごせるでしょう。

ゴールドカードなら利用額に応じてハイランクカードに招待されることも。プラチナ・ブラックカードを持ちたいと考えている方は招待制度のあるゴールドカードを選ぶのもおすすめです。

プラチナカード

ステータスを重視したいならプラチナカードが◎。年会費には数万円かかりますが、充実した特典やサービスに満足できるでしょう。

ポイント

24時間365日対応のコンシェルジュを利用できたり、対象レストランにて1人分のコースが無料になったりと豪華な特典が付帯するカードばかりです。

さらにデザインも、かっこいいものや重厚感のあるものが増えるので、カードの見た目でもステータスを証明できるでしょう。

申し込み条件に年齢だけでなく、給与も設定されることがあります。

⑤セキュリティ

クレジットカードを選ぶなら、セキュリティ面で安心できるクレジットカードであることも外せません。

注意点

日本クレジット協会の調査によると、2022年1月〜6月におけるクレジットカード不正利用の被害総額は206億円だそうです。

※参照:クレジットカード不正利用被害の集計結果について

頻繁に利用するとなる、。盗難やクレジットカード番号を見られるリスクは高くなります。安心して買い物するためにも、セキュリティに注目しましょう。

セキュリティの主な種類

- ナンバーレス

→カード番号を裏面に記載 - 本人認証

→パスワード入力や顔写真添付など - 60日補償

→60日以内なら不正料金を補償 - 利用通知

→カードを利用するごとに通知 - 不正検知

→不正利用を検知するとカード停止

セキュリティ性が高いカードを判断するときは、上記のポイントを確認して選ぶのがおすすめです。複数セキュリティが組み合わさったクレジットカードなら、安心度はグッとまします。

コンテンツの誤りを報告する

⑥国際ブランド

国際ブランドにも注目してクレジットカードを選びましょう。国際ブランドで決済の幅と特典の充実度が左右されることがあります。

国際ブランドとは?

世界中で利用できるクレジットカードのブランドのこと。クレジットカードの国際ブランドと同じ決済システムを採用している店舗でのみ、そのクレジットカードでの支払いができます。

例えば、VISA・Mastercard®の決済システムを採用しているレストランでは、VISA・Mastercard®のカードのみが利用できます。

各クレジットカードの国際ブランドは、ほとんどの場合券面に記載があります。申し込むカードによっては複数の国際ブランドの中から希望のブランドを選ぶことができます。

国際ブランドによって利用できる店舗は異なります。店舗では、その店と提携している国際ブランドのクレジットカードしか利用できません。

ポイント

複数枚カードを持つ場合は、違う国際ブランドのカードを持つことでより多くのシーン・店舗でカード決済できるでしょう。

日本国内で主に利用されているのは5種類。VISA・Mastercard®・JCB・American Express・Diners Clubの順にシェアが高いと言われています。

| 主な国際ブランドの種類 |

|---|

VISA

| ・国内・世界のシェアNo.1

・海外ではアメリカ方面で使いやすいと言われている。 |

Mastercard®

| ・世界シェアNo.2の国際ブランド

・海外ではヨーロッパ方面に強い |

JCB

| ・日本で生まれた国際ブランドで、国内利用者向けサービスが充実

・優待やキャンペーンが多い |

American Express

| ・通称アメックス(AMEX)

・ステータス性・特典の充実度◎

・年会費は比較的高めなものの、手厚い補償やワンランク上の豪華な特典が付帯していることが多い |

Diners Club

| ・アメックス同様、ハイステータスな国際ブランド

・グルメ・旅行・ゴルフなど、エンタメシーンで利用できる特典が充実 |

コンテンツの誤りを報告する

VISAは最も幅広い店舗で利用できる国際ブランド

VISAは世界シェアNo.1を誇る国際ブランドです。現在、利用されているVISAカードは34億枚。全世界200以上の国と地域に対応していて、国際ブランドの中で最も幅広い店舗で利用できます。

VISAはこんな人におすすめ

多くの場所で利用できるクレジットカードが欲しい方

初めてクレジットカードを作る方

VISAは、VISAブランドが独自に発行するクレジットカード「プロパーカード」の発行には対応していません。主に各提携会社からVISA提携のクレジットカードが発行されています。

ポイント

VISAはカードをかざすだけで支払いできるタッチ決済など、最新の決済技術を導入していることも特徴です。

他の国際ブランドと比べて多くの国と地域で利用できるので、初めてクレジットカードを作る方にもおすすめできます。

VISAの提携会社は、銀行から流通系企業まで様々ですよ。

MasterCard®はコストコで使える唯一の国際ブランド

Mastercard®は、世界シェアNo.2の国際ブランド。 Visaと同様に様々な国で利用可能で、特にヨーロッパ圏で利用しやすいことが特徴です。

Mastercard®はこんな方におすすめ

- ヨーロッパ圏に行く機会が多い方

- コストコを利用する方

Mastercard®はVISAと同様に、プロパーカードの発行には対応していません。各発行元からMastercard®提携のクレジットカードが発行されています。

ポイント

Mastercard®は、コストコで唯一利用できる国際ブランドです。コストコ利用者なら1枚持っておくと便利でしょう。

国内でも海外でも多くの店舗で利用できるので、初めてクレジットカードを作る方やコストコを利用する方におすすめのクレジットカードです。

Mastercard®は様々な提携会社からクレジットカード発行されているので、選べる種類も豊富ですよ。

JCBは日本国内で使いやすい国際ブランド

JCBは、日本発祥の国際ブランドです。日本国内の加盟店やキャンペーンが多く、特に国内での利用者から人気を集めています。

有名テーマパークのオフィシャルスポンサーならではのうれしい特典もあります。

ポイント

チケットの先行販売や割引など、主に娯楽に関するキャンペーンが多いのもJCBの特徴。エンタメ系で充実したクレジットカードが豊富です。

JCBではハワイやグアム、韓国など海外でも利用可能。ただし、対応していない国や地域もあるので事前に確認しておくと安心でしょう。

JCBはプロパーカードの発行に対応していますよ。

American Expressはステータスが高い国際ブランド

American Expressは、通称「アメックス」と呼ばれステータス性の高さと特典の充実度で人気を獲得している国際ブランド。独自に発行するプロパーカードを主流にクレジットカードを発行しています。

こんな方におすすめ

- ステータス性の高いクレジットカードが欲しい方

- 国内・海外旅行で豪華な特典・サービスを受けたい方

アメックスのクレジットカードは、旅行関連の特典・サービスが充実。会員専用旅行予約サイトや空港ラウンジ利用など様々な無料サービスを提供しています。

注意点

American Expressのプロパーカードは申込可能年齢が20歳以上でも、学生の方は作れないので注意しましょう。

American Expressは、JCBと提携しているのでJCBが利用できるところであれば利用可能。旅先での利用におすすめな国際ブランドです。

提携会社が発行しているクレジットカードなら、18歳以上の学生でも作れるクレジットカードがありますよ。

Diners Clubは豪華特典が魅力の国際ブランド

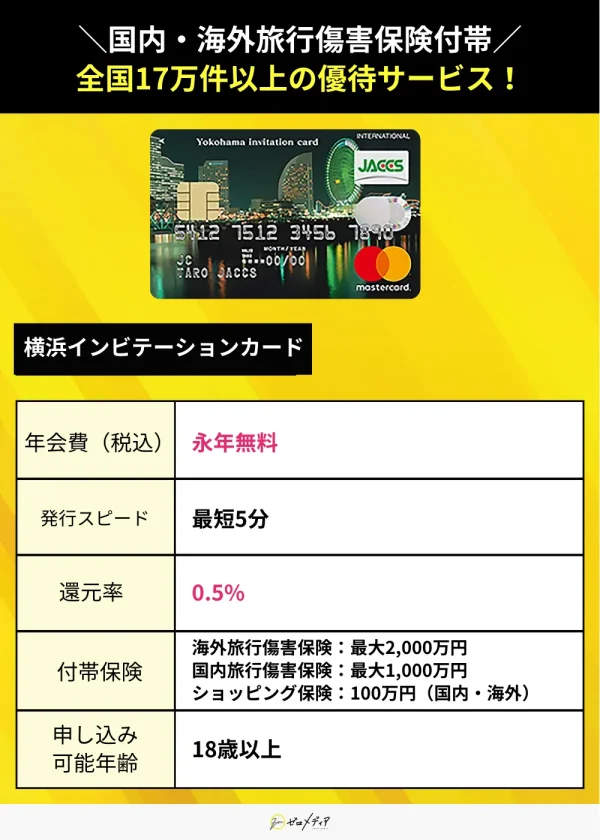

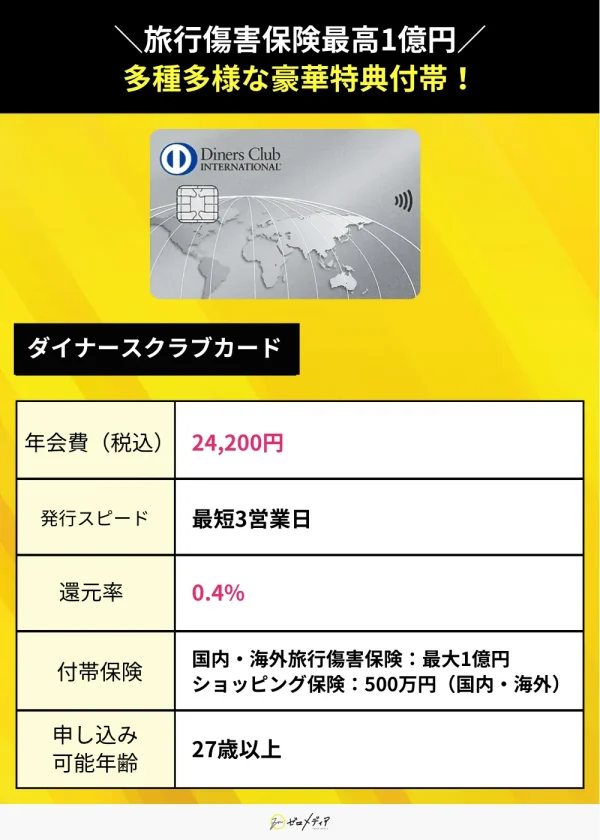

Diners clubはアメックスと同様にステータス性が高い国際ブランドです。そのため、年齢制限が27歳以上と入会条件が厳しめのクレジットカードもあります。

Diners Clubはこんな人におすすめ

- 出張や旅行で移動が多い方

- グルメやゴルフなど娯楽を楽しみたい方

Diners Clubは名前の通りDiners(食事をする人)だけに、予約が取りにくいレストランの優先予約など食に関するサービスが充実していることも魅力です。

ポイント

Diners clubは年会費がかかるクレジットカードがほとんどですが、年会費に見合った高品質なサービスが受けられると人気を集めています。

Diners Clubも、JCBと提携しているのでJCBが利用できるところであれば利用可能。グルメや旅行を楽しみたい方におすすめです。

最高1億円の海外旅行保険が付帯されるものもあり、充実した保険内容も魅力ですよ。

⑦補償内容

クレジットカードには、付帯保険・補償が付いていることがほとんどです。

ポイント

補償が充実しているカードを持っていれば、買い物や旅行をより安心して楽しむことができるでしょう。

クレジットカードの付帯補償は旅行・ショッピングに関するものが大半ですが、中にはスマホ紛失やロードサービスなど特別な補償が付帯していることもあります。

主な付帯保険・補償

- カード紛失・盗難保険

…紛失・盗難による不正利用に対応 - ショッピング保険

…カードで購入した商品の

盗難・破損に対応 - 旅行傷害保険

…旅行中の事故や災害、

携行品損害などに対応

ライフスタイルに合った補償が充実しているクレジットカードを選べば、万が一の際でも安心です。ここからは、補償内容からクレジットカードを選ぶポイントを紹介します。

コンテンツの誤りを報告する

旅行や出張が多い方は旅行傷害保険に注目

旅行や出張が多い方は、旅行傷害保険つきのクレジットカードを選ぶといいでしょう。旅行傷害保険とは、旅行中の事故や災害に対応できる保険のことです。

旅行傷害保険の比較ポイント

- 補償金額

→受け取れる補償金の額 - 補償内容

→どんな状況で補償金がおりるのか - 保険適用の条件

→保険適用にカード決済が必要かどうか

旅行傷害保険を比較する際、とくに重要なのが保険の適用条件です。クレジットカードに付帯する旅行傷害保険には、利用付帯と自動付帯があります。

| 利用付帯 | 旅費をクレジットカード決済した場合にのみ保険が適用 |

| 自動付帯 | クレジットカードを持っているだけで保険が適用 |

おすすめは旅行傷害保険が自動付帯しているクレジットカードです。自動付帯なら持っているだけで保険が適用。補償を受けるのに特別な手続きは必要ありません。

一方、利用付帯のクレジットカードは以下のように、保険適用の条件が決まっています。事前に適用条件をよくチェックしましょう。

日本出国前に本カードで海外旅行代金等をお支払いいただいた場合のみ、保険適用の対象となります。

VIASOカード|クレジットカードなら三菱UFJニコス

また、旅行傷害保険を比較する際は補償内容にも注目。傷害治療費用や疾病治療費用が手厚いクレジットカードなら、発生する可能性が高い治療費・入院費・薬剤費に対して保険金が受け取れます。

ショッピング保険付帯のクレジットカードなら買い物も安心

ショピング保険とは、クレジットカードで購入した商品が破損したり、盗難にあったりした際に適用される保険のことです。

ショッピング保険の主な特徴

- クレジットカードを使って購入した商品が対象

- 破損や盗難などの場合に補償が受けられる

- 適用期間は基本的に90日間

基本的に保険が適用されるのは、クレジットカードを使って購入したものです。例えば、買ったばかりの靴のヒールが転んで折れてしまった場合には補償が受けられます。

注意点

果物や魚などの食料品や生き物、乗り物などは補償の対象外になる場合があるので気をつけましょう。

ショッピング保険付帯のクレジットカードを選ぶ際は、補償金額だけでなく適用範囲に注目することも重要。国内、海外問わず補償してくれるクレジットカードだと安心です。

確実に補償を受けるためには、領収書をとっておく事をおすすめしますよ。

自動車に乗る方はロードサービス付帯も視野に

自動車に乗る方は、ロードサービス付帯クレジットカードも視野に入れてクレジットカードを選びましょう。

ポイント

ロードサービスとは、車のトラブルが起きた際、専門スタッフが駆けつけて応急処置してくれるサービスのことです。

サービス内容や補償内容は、クレジットカードによって様々です。

主なロードサービスの内容

レッカー車による移動

路上修理

宿泊費・帰宅費用サポート

レンタカーサービス

ロードサービス付帯のクレジットカードを選ぶ際は、レッカー移動の無料距離やアフターフォローの有無に注目しましょう。

レッカー移動の無料距離が長ければ、長距離ドライブも安心。アフターフォローが充実しているクレジットカードなら、事故に合った帰りの交通費や宿泊代を補償してくれるケースもあります。

バイクに乗る方は二輪が補償の対象になっているか確認しましょう。

⑧特典の充実度

特典が充実度でクレジットカードを選んでおくのもおすすめです。

ポイント

ランクが高くなるほど特典は充実したものになる場合が多く、ゴールドカード以上ではグルメ・旅行に関する特典が多くなるでしょう。

また、「特典が充実しているクレジットカード=年会費が高い」というイメージがある方も多いかもしれませんが、年会費無料〜格安のクレジットカードでも特典が充実したクレジットカードは多数あります。

コンテンツの誤りを報告する

特典が豪華なクレジットカードなら空港ラウンジも無料に

ゴールド、プラチナカードといったランクの高いクレジットカードは、会員限定の豪華な特典・サービスが魅力です。

主な豪華特典

- 空港ラウンジ利用無料

- 高級レストランで1名分の食事無料

- コンシェルジュサービス

- 空港送迎サービス など

空港ラウンジ利用無料の特典があると、フライト前も充実した時間を過ごせるでしょう。ラウンジでは、ソフトドリンクや無料Wi-Fiが利用できる環境などが提供されています。

ポイント

特典が豪華なクレジットカードを選ぶ際は、特典内容と共に年会費に注目して選ぶことが重要です。

クレジットカードは年会費が高いクレジットカードほど、特典内容も比例して豪華になる傾向にあります。

同じランクのクレジットカードなら、同様に豪華な特典が受けられると考えている方は注意が必要です。

初年度は年会費無料で利用できるゴールドカードもあるので、試しに作ってみるといいでしょう。

女性向けカードは女性に嬉しい特典が魅力

女性向けクレジットカードは、女性に嬉しい特典が魅力です。

主な女性向け特典

- 女性ならではの病気を補償する保険に低額で加入できる

- コスメやネイルなどの料金割引

- スパ、日帰り温泉が割引

- お菓子の定期便の無料お試し

上記のように病気やケガなど万が一に備えられるものから、お得に娯楽を楽しめるものまで特典内容はカードによって様々です。

クレジットカードの中には、1,000円以下のお手頃な保険料で女性疾病保険に加入できるものなどもあります。

学生向けカードには学生限定の特典が付帯

学生向けクレジットカードは、学生限定の特典が魅力。在学中は年会費無料で利用できるクレジットカードも多く、初めてクレジットカードを作る学生なら作っておいて損はないでしょう。

主な学生向け特典

- スタバやコンビニなどでポイント10倍

- 在学期間中は年会費無料

- カフェやカラオケで割引

- 飛行機利用で獲得マイルUP など

上記のように、ポイントアップや学割など学生限定の嬉しい特典があります。クレジットカードを選ぶ際は、自分が受けたい特典があるかチェックしておきましょう。

ポイント

将来ゴールドカードを持ちたいと考えてる方は、カード会社からインビテーション(招待)が届くクレジットカードがおすすめです。

インビテーションが届くクレジットカードを利用していると、ランクアップ時の審査に通りやすかったり、年会費が割引されるといったメリットがあります。

年会費が永年無料なのか、在学中限定で無料なのかも確認しておきましょう。

⑨ポイントの使い道

せっかく貯めたポイントも、使うのを忘れて期限切れ…なんてことがあったら勿体ないですよね。

クレジットカードによっては、ポイントを商品に交換する必要があるものもありますが、なかには自動的にキャッシュバックとして支払額に充当してくれる場合もあります。

そこで、カード別にポイントの使い方の一例をまとめてみました。ご検討中の方は是非参考にしてみてください。

![楽天カード]() 楽天カード 楽天カード | 楽天ポイント

→1ポイント1円でカードの請求額に充当

→楽天市場でのショッピングに使用 ほか |

![三井住友カード(NL)]() 三井住友カード (NL) 三井住友カード (NL) | Vポイント

→1ポイント1円でカードの請求額に充当

→ANAマイルに交換 ほか |

![三菱UFJカード VIASOカード]() 三菱UFJカード (VIASO) 三菱UFJカード (VIASO) | VIASOポイント →オートキャッシュバック ほか |

【メインカード向け!】クレジットカードおすすめランキング15選

![クレジットカードおすすめカオスマップ]()

数あるクレジットカードを厳選するにあたり、ゼロメディアではクレジットカード選びで重要な以下10項目+口コミ評判を徹底比較しました。

ランキング算定基準

①年会費 ②基本還元率 ③最大還元率 ④発行スピード ⑤家族カード ⑥ETCカード ⑦ポイントの有効期限 ⑧優待店舗数 ⑨スマホ決済 ⑩付帯保険

ランキングの根拠と各クレジットカードの評価はこちら>>>

調査したクレジットカード一覧はこちら>>>

JCB CARD W

三井住友カード

(NL)

三菱UFJカード

VIASOカード

楽天カード

JCBカードS

ライフカード

エポスカード

ACマスターカード

JCBゴールド

JCBプラチナ

三井住友カードゴールド(NL)

イオンカードセレクト

セブンカードプラス

三菱UFJカード

ソラチカカード

年会費

永年無料

永年無料

永年無料

永年無料

永年無料

永年無料

永年無料

永年無料

初年度無料

2年目以降は11,000円

27,500円

5,500円(税込み)

※年間100万円の利用で翌年度無料

永年無料

永年無料

永年無料

初年度無料

翌年以降2,200円

還元率

1.0~10.5%

0.5~7%※6

0.5%~1.0%

1.0~3.0%

0.5%~10.00%

0.50%

0.50~10.00%

0.25%

0.50%~10.00%

0.50%~10.00%

0.5%~7%※2

0.5%~1%

0.5%

0.5%

0.5%

発行

最短5分

最短10秒発行※即時発行ができない場合があります。

最短翌営業日

約1週間程度

最短5分

最短2営業日

最短即日

最短即日発行

モバ即の入会で

最短5分※

最短3営業日

最短10秒※即時発行ができない場合があります。

スマホで

最短5分

最短1週間

最短翌営業日※Mastercard®とVisaのみ

約1週間

国際ブランド

JCB

Visa

Mastercard

MasterCard

VISA/JCB

Mastercard/AMEX

JCB

VISA

Mastercard

JCB

Visa

Mastercard

JCB

JCB

Visa

Mastercard

VISA

Mastercard

JCB

JCB

VISA、JCB、Mastercard、American Express

JCB

特典

キャンペーン

新規入会&カード利用で

最大24,000円キャッシュバック

(2025年6月30日)

新規入会&条件達成で

最大5,000円分

プレゼント

(2025年2月3日~2025年4月30日)

新規入会で

最大10,000円を

キャッシュバック

新規入会&利用で

5000ポイント

プレゼント

新規入会+条件クリア

最大27,000円

キャッシュバック (〜2025/6/30)

新規入会プログラム+つかっておトクプログラムの合計で最大15,000円キャッシュバック

入会特典

2,000円分エポスポイント

プレゼント

-

新規入会+条件クリア

最大27,000円 キャッシュバック

(〜2025/6/30)

最大64,500円

キャッシュバック

新規入会&条件達成で

最大5,000円相当プレゼント

2025年2月3日~2025年4月30日

新規入会・利用で最大

5,000WAON POINT

もらえる

新規入会

最大3,100nanacoポイント

プレゼント

最大15%

グローバルポイント

還元

入会特典

最大18,000マイル相当

プレゼント

申込対象

18~39歳

18歳以上

(高校生を除く)

18歳以上でご本人または配偶者に安定した収入のある方

または18歳以上で学生の方

(高校生を除く)

18歳以上

(高校生を除く)

-

日本国内にお住まいの18歳以上(但し高校生を除く)で、電話連絡が可能な方。

満18歳以上の方

(高校生を除く)

18歳以上

本人に安定した継続的な収入のある方

20歳以上

25歳以上

満30歳以上で、ご本人に安定継続収入のある方

18歳以上

(高校生を除く)

18歳以上

18歳以上

18歳以上

JCB CARD W

三井住友カード

(NL)

三菱UFJカード

VIASOカード

楽天カード

JCBカードS

ライフカード

エポスカード

ACマスターカード

JCBゴールド

JCBプラチナ

三井住友カードゴールド(NL)

イオンカードセレクト

セブンカードプラス

三菱UFJカード

ソラチカカード

年会費

永年無料

永年無料

永年無料

永年無料

永年無料

永年無料

永年無料

永年無料

初年度無料

2年目以降は11,000円

27,500円

5,500円(税込み)

※年間100万円の利用で翌年度無料

永年無料

永年無料

永年無料

初年度無料

翌年以降2,200円

還元率

1.0~10.5%

0.5~7%※6

0.5%~1.0%

1.0~3.0%

0.5%~10.00%

0.50%

0.50~10.00%

0.25%

0.50%~10.00%

0.50%~10.00%

0.5%~7%※2

0.5%~1%

0.5%

0.5%

0.5%

発行

最短5分

最短10秒発行※即時発行ができない場合があります。

最短翌営業日

約1週間程度

最短5分

最短2営業日

最短即日

最短即日発行

モバ即の入会で

最短5分※

最短3営業日

最短10秒※即時発行ができない場合があります。

スマホで

最短5分

最短1週間

最短翌営業日※Mastercard®とVisaのみ

約1週間

国際ブランド

JCB

Visa

Mastercard

MasterCard

VISA/JCB

Mastercard/AMEX

JCB

VISA

Mastercard

JCB

Visa

Mastercard

JCB

JCB

Visa

Mastercard

VISA

Mastercard

JCB

JCB

VISA、JCB、Mastercard、American Express

JCB

特典

キャンペーン

新規入会&カード利用で

最大24,000円キャッシュバック

(2025年6月30日)

新規入会&条件達成で

最大5,000円分

プレゼント

(2025年2月3日~2025年4月30日)

新規入会で

最大10,000円を

キャッシュバック

新規入会&利用で

5000ポイント

プレゼント

新規入会+条件クリア

最大27,000円

キャッシュバック (〜2025/6/30)

新規入会プログラム+つかっておトクプログラムの合計で最大15,000円キャッシュバック

入会特典

2,000円分エポスポイント

プレゼント

-

新規入会+条件クリア

最大27,000円 キャッシュバック

(〜2025/6/30)

最大64,500円

キャッシュバック

新規入会&条件達成で

最大5,000円相当プレゼント

2025年2月3日~2025年4月30日

新規入会・利用で最大

5,000WAON POINT

もらえる

新規入会

最大3,100nanacoポイント

プレゼント

最大15%

グローバルポイント

還元

入会特典

最大18,000マイル相当

プレゼント

申込対象

18~39歳

18歳以上

(高校生を除く)

18歳以上でご本人または配偶者に安定した収入のある方

または18歳以上で学生の方

(高校生を除く)

18歳以上

(高校生を除く)

-

日本国内にお住まいの18歳以上(但し高校生を除く)で、電話連絡が可能な方。

満18歳以上の方

(高校生を除く)

18歳以上

本人に安定した継続的な収入のある方

20歳以上

25歳以上

満30歳以上で、ご本人に安定継続収入のある方

18歳以上

(高校生を除く)

18歳以上

18歳以上

18歳以上

※1:カード番号を即日発行、カード本体は随時郵送で発行

※2:原則として18才以上で、安定した収入のある方(高校生を除く)

※4:

ここからはクレジットカードおすすめ15選を紹介していきます。

各クレジットカードのおすすめポイントや特徴、還元率・年会費など詳しく見ていきましょう。

コンテンツの誤りを報告する

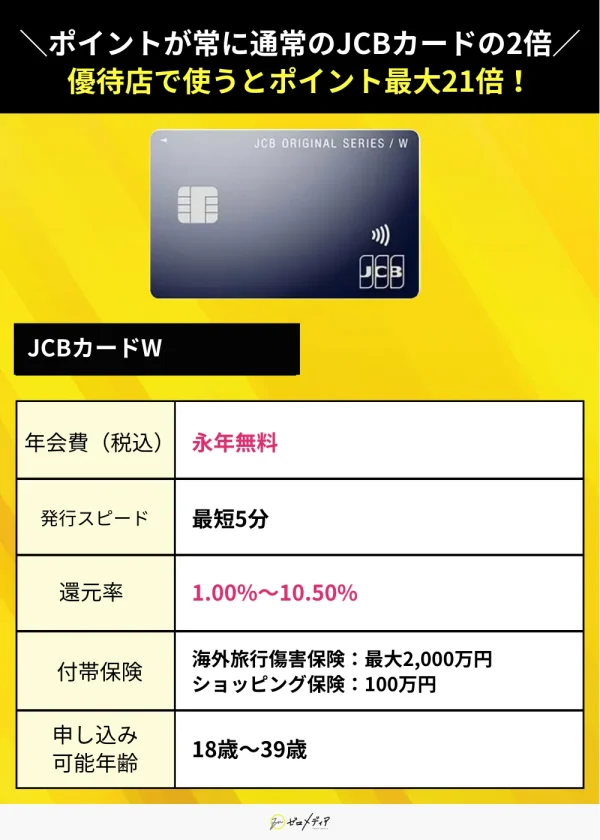

JCBカードW

![JCBカードW スペック表 クレジットカード おすすめ]()

おすすめポイント

ポイント還元率が常に1%以上

優待店で使うとポイント最大21倍!

最短5分でカード発行

- 年会費永年無料

・年会費が永年無料

・ポイント還元率がいつでも1.0%以上

・豊富な優待店でポイントアップ

・40歳以上は申し込めない

・国内旅行保険の付帯はなし

JCBカードWは、国内・海外どこで使ってもポイント還元率が1.0%以上になるクレジットカードです。一般的なクレジットカードの還元率は0.5%なので、ポイントを貯めたい方におすすめします。

また、優待店が非常に多いのが特徴です。セブン-イレブンやスターバックスなど身近な店舗でポイント還元率がアップするので、手軽にポイントを貯められます!

最短5分で発行できるスピード感も魅力。ナンバーレスカードなので盗み見やセキュリティが気になる方も安心です。入会は39歳までですが、40歳以降も年会費無料で使えるクレジットカードです。

専門家のおすすめコメント

基本のポイント還元率が1.0%と高く、非常にポイントが貯めやすい構造になっています。スターバックスコーヒーで利用するとなんとポイントが20倍になります。

39歳までに申し込めば40歳以降も同様の内容を年会費無料で利用できます。1枚持っておいて損はないでしょう。

JCBカードWの口コミ

JCBカードWの口コミの口コミ・評判

20代・男性(会社員)

提携店舗でのポイント還元が魅力的でした。 普段何気なく利用するセブン-イレブン等で 気づいたらポイントが貯まってます。 またETC等、家族みんなで利用でき一家に一枚は必要です!

20代・男性(パート・アルバイト)

こちらのクレジットカードはポイント還元率が高いので、とても得をした気分になります。貯まったポイントはあらゆる商品と交換できるので、ポイントを貯めるのも楽しみのひとつです。

20代・男性(会社員)

このカードの利用メリットは名前のWにある通り、一般カードのポイントを2倍で受け取ることができる点です。年会費も無料なので、コスパ良く高還元のカードを希望する方は良いカードだと思います。

30代・男性(会社員)

スタバ(チャージ)とアマゾンをよく使う人ならポイントが貯まりやすくとてもお得なカードだと思います。年会費が無料なところも魅力です。

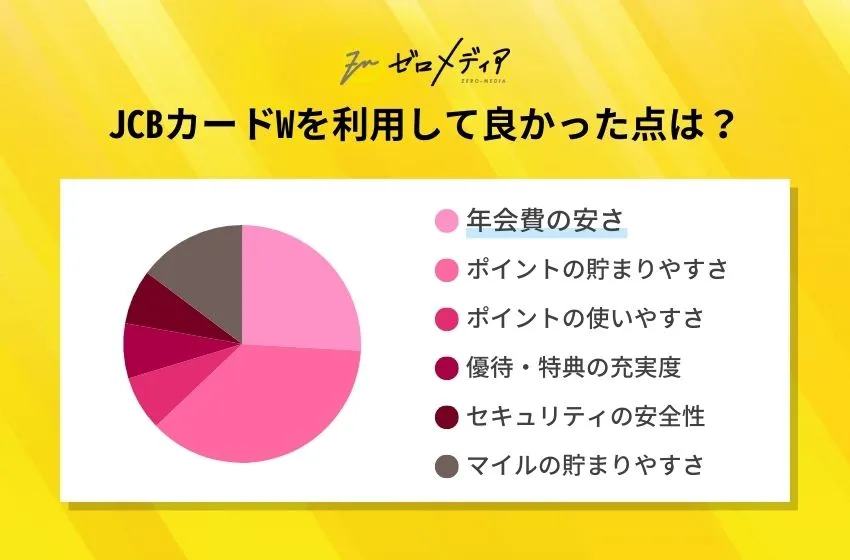

JCBカードWのユーザーアンケート

![jcbcard merit]()

アンケートの詳細

| 年会費の安さ | 23.3% |

| ポイントの貯まりやすさ | 33.3% |

| ポイントの使いやすさ | 6.7% |

| 優待・特典の充実度 | 6.7% |

| セキュリティの安全性 | 6.7% |

マイルの貯まりやすさ

| 13.3% |

引用元:クレジットカードに関するアンケート調査JCBカードWの総評

おすすめな人

- どの決済でも1%以上のポイント還元率を得たい人

- 指定の優待店舗(スタバ、Amazon、セブン-イレブンなど)をお得に利用したい人

- JCBカード会員のキャンペーンに参加したい人

JCBカードWの魅力は、なんといっても通常利用と優待店舗どちらでも「ポイント還元率」が高いことです。特に、Amazonやセブン-イレブン、スターバックスを利用する方、ネットショッピングをよく利用する方はお得にポイントを貯められます。

年会費無料クレカの中でもポイントの集めやすさはトップクラスです。

またJCBは、

JCBカード会員向けにお得な期間限定キャンペーンを随時提供しています。特にテーマパークをはじめとした観光系のキャンペーンがお得です。

まだJCBブランドのカードを持ってない方は、JCBカードWの利用でJCBのキャンペーンに参加してみてはいかがでしょうか。

JCBカードWの基本情報

| 年会費 | 永年無料 |

|---|

| 還元率 | 1.0%〜10.50% ※2 |

|---|

| 国際ブランド | JCB |

|---|

| 付帯保険 | - 海外旅行傷害保険:最高2,000万円(利用付帯)

- ショッピング保険:100万円(海外)

|

|---|

| 申込可能年齢 | 18歳〜39歳 |

|---|

| 発行スピード | 最短5分※3 |

|---|

| スマホ決済 | |

|---|

| 電子マネー | |

|---|

| 追加カード | ETCカード、QUICPay、家族カード |

|---|

※Oki Dokiランドの利用時

※1 1,000円につき2ポイント付与、1ポイント=5円相当として何円相当のポイントが付与されるかを基に還元率を算出しております

※2 最大還元率はJCB PREMO に交換した場合

※3 モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

コンテンツの誤りを報告する

三井住友カード(NL)

![三井住友カード(NL))スペック表 クレジットカード おすすめ]()

おすすめポイント

- 年会費永年無料

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元※1

- 最短10秒で発行可能※2

- ポイントの使い道が豊富(店頭やネットショップ等)

- カード番号の記載なしでセキュリティが高い

・街中の店舗で還元率アップ

・最短10秒で発行※3

・ナンバーレスなのでセキュリティも安心

・カード番号はアプリで確認する手間がかかる

・通常のポイント還元率は0.5%と高くない

三井住友カード(NL)は、年会費が永年無料で初めてのクレジットカードにおすすめ。このクレジットカード最大の特徴は、街中の店舗で利用すると還元率が大幅にアップすることです。

ポイント

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元※され、ポイントが貯まりやすくなります。

さらに三井住友カード(NL)は、ナンバーレスという名の通り、カード番号等の印字がないカードとなっています。カードの裏面にも一切印字が無いため、盗み見をはじめとするトラブルを防ぐ役割を果たします。

三井住友カード(NL)の利用で貯まるVポイントは、優待サイトであるポイントUPモール経由でネットショッピングをすると、通常ポイント還元率+0.5%~9.5%になります。※2025年2月現在

※ポイント還元率は予告なく変更となる場合がございます。

三井住友カード(NL)ユーザーに聞いてみた!

![三井住友カード(NL) インタビュ]()

三井住友カード(NL)のリアルな使い心地を調べるために、カードユーザーにインタビューを行いました!結果の概要はこちらです。

- セキュリティの安心感がある。管理アプリも見やすい

- ポイントの使い道やお得な店舗などを使い分けるのが面倒

- ポイント還元に関しては楽天の方がお得度が高いと感じてしまう。

本インタビューの詳細はこちら>>

専門家のおすすめコメント

カード番号や有効期限などのカード情報は、スマートフォンでVpassアプリをダウンロードすれば簡単に確認出来ます。セキュリティに長けたクレジットカードです。

基本ポイント還元率は0.5%ですが、普段コンビニや対象のファーストフード店を利用する方はポイントが貯まりやすくなっています。

三井住友カード(NL)の口コミ

三井住友カード (NL)の口コミ・評判

30代・男性(会社員)

ナンバーレスなのでいろいろと登録が面倒な作業があると思ったがそうでもなかった。iDも使えるし普通にタッチもクレジットとしても使えるので使いやすい。

30代・男性(会社員)

タッチ決済の使い勝手は良かったですが、肝心の対応している店舗が非常に少ないのはデメリットでした。しかし、申込から数日で発行されたので、迅速で良かったと思います。

20代・男性(会社員)

ナンバーレスなので見た目もスタイリッシュでカッコいい。 私は、SBI証券と連動させて積み立てNISAの決済に利用しているが、 Vポイントが決済に充当できたりと資産形成においてお得な面が多いので作ってよかったと思っている。

30代・男性(会社員)

様々なメリットのある三井住友カード(NL)ですが、ナンバーレスになりカードのデザインがシンプルになりました。 最初は番号が印字されていないことに違和感がありますが、やがてデザインがとてもシンプルで好きになります。

20代・男性(学生)

ナンバーレスが特徴的なカードで、作る前は「通販で番号入力する時にめんどくさそうかも」と思っていましたが、いざ作ってみると杞憂でした。殆どのサイトではカード番号は始めの一度だけ入力すればよく、ナンバーレスというのはむしろメリットだと感じます。

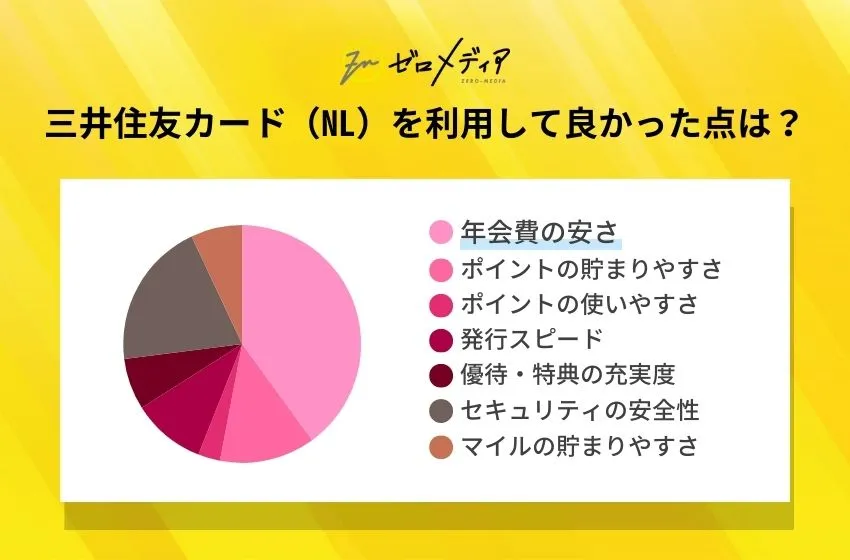

三井住友カード(NL)のユーザーアンケート

![nl merit]()

アンケートの詳細

| 年会費の安さ | 40% |

| ポイントの貯まりやすさ | 13.3% |

| ポイントの使いやすさ | 3.3% |

| 発行スピード | 10% |

| 優待・特典の充実度 | 6.7% |

セキュリティの安全性

| 20% |

| マイルの貯まりやすさ | 6.7% |

引用元:クレジットカードに関するアンケート調査三井住友カード(NL)の総評

おすすめな人

- 対象のコンビニ・飲食店をよく利用する人

- Vポイント付与!ポイントの使いやすさを重視する人

- VisaまたはMastercardブランドの年会費無料カードを使いたい人

三井住友カード(NL)は、対象店舗でポイント最大7%の高還元※2が魅力のクレジットカードです。対象店舗となるコンビニ・飲食店をよく利用する方であれば、スマホタッチ決済のスムーズさも相まって簡単・身近に恩恵を感じられるでしょう。

現金決済よりもスムーズでお得、というクレジットカードの便利さを体現した1枚です。

また、三井住友カード(NL)は「Vポイント」を獲得できます。VポイントはSMBCグループ共通のポイントです。

クレカ支払い充当や他社ポイント移行、SBI証券クレカ積立など、ポイントの使い道が充実しています。

三井住友カード(NL) の基本情報

| 年会費 | 永年無料 |

|---|

| 還元率 | 0.5%〜7%※2 |

|---|

| 国際ブランド | Visa Mastercard |

|---|

| 付帯保険 | |

|---|

| 申込可能年齢 | 18歳以上(高校生を除く) |

|---|

| 発行スピード | 最短10秒※3 |

|---|

| スマホ決済 | |

|---|

| 電子マネー | |

|---|

| 追加カード | ETCカード、家族カード |

|---|

注釈

※1:対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

コンテンツの誤りを報告する

三菱UFJカード VIASOカード

![VIASOカード スペック表 クレジットカード おすすめ]()

おすすめポイント

オートキャッシュバック機能が便利

かわいいデザインのカード券面が豊富

最短翌営業日でカードが届くスピード発行

- 特定の加盟店でポイント2倍

・ポイントを切らすことがない

・最短翌営業日でカードが届く

・かわいいデザインが豊富

三菱UFJカード VIASOカード最大の特徴は、貯まったポイントが自動で現金還元されることです。全てのポイントは、手続き不要で直接口座にキャッシュバック。ポイントが無駄になる心配がありません。

また、さまざまなキャラクターとコラボしたデザインカードが選択できます。スヌーピーやぐでたまなどキャラクターのデザインが豊富で、もちろん年会費はすべて永年無料です。

三菱UFJカード VIASOカードは、最短翌営業日発行可能。申し込み手続きは10分程度で最短翌営業日で手元にカードが届きます。

スピード発行に対応しているため、少しでも早くカードが欲しい方にピッタリです。

専門家のおすすめコメント

現金還元は1P=1円に変換されます。現金として使えるとポイントの使い道にも困らないためおすすめです。

アニメやキャラクターのデザインが豊富で持っているだけで楽しい気持ちになるでしょう。

三菱UFJカード VIASOカードの口コミ

三菱UFJカードVIASOカードの口コミの口コミ・評判

20代・女性(会社員)

携帯電話、ETC料金利用で、還元率が2倍になる点は凄く良い形であると思いました。携帯電話、ETC、インターネット利用で貯まるシステムは感激でした。

30代・男性(会社員)

三菱UFJカード VIASOカードは、年間獲得ポイントが1000ポイントに満たない場合は、ポイントが失効されるようになっています。ポイントを翌年に引き継ぐこともできないので、そこは改善してほしいと感じています。

30代・男性(会社員)

貯まったポイントは自動的に口座へ振り込まれるので便利ですし、ネットショッピングでは還元率が非常に高いので効率よくポイントが貯まります。

50代・女性(主婦)

キャッシュカードと一緒になっている物を使用してます。何も不都合無く使えてます。カードの枚数が増えて困る人には特におすすめです。

30代・男性(パート・アルバイト)

三菱UFJは大手企業な事で潰れる格率が少ないので使用しました。地震の際は使用出来なかったので地震の朱鷺も使用出来るようにして頂きたいと思いました。

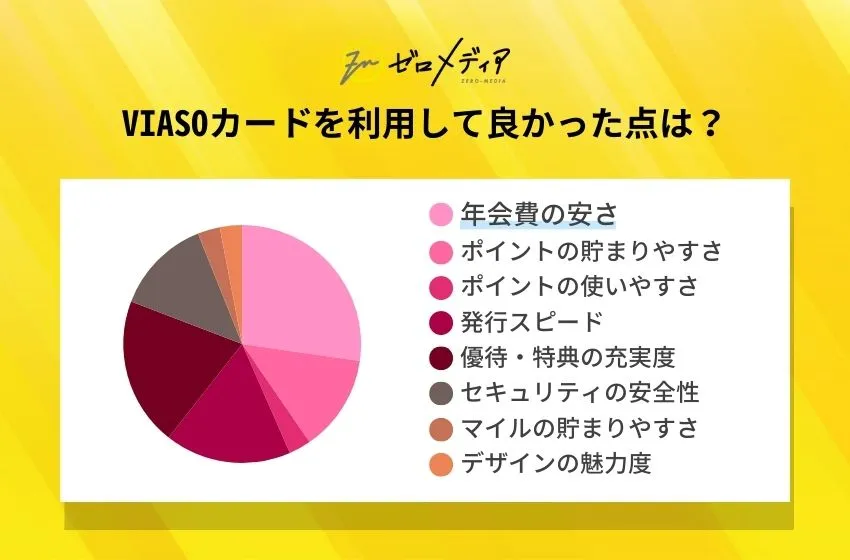

三菱UFJカード VIASOカードのユーザーアンケート

![viaso merit]()

アンケートの詳細

| 年会費の安さ | 26.7% |

| ポイントの貯まりやすさ | 13.3% |

| ポイントの使いやすさ | 3.3% |

| 発行スピード | 16.7% |

| 優待・特典の充実度 | 20% |

| セキュリティの安全性 | 13.3% |

| マイルの貯まりやすさ | 3.3% |

| デザインの魅力度 | 3.3% |

引用元:クレジットカードに関するアンケート調査三菱UFJカード VIASOカードの総評

おすすめな人

- ポイントを無駄にしたくない人

- LOFTや高島屋、楽天市場などを普段から利用する人

- 年会費無料のクレジットカードが欲しい人

三菱UFJカード VIASOカードの特徴は、「ポイント自動還元機能」です。期限切れなどでポイントを失効させる心配がありません。

ポイントの有効期限が過ぎてしまって、無効になりがちな人にぴったりです。

ポイントアップが狙えるPOINT名人.comでは、LOFTや高島屋、楽天市場など普段から利用する方も多い店舗でポイント加算が狙えます。

注意点

しかし、即日発行は不可。クレジットカード発行に最短翌営業日、クレジットカードが手元に届くのは1週間程度かかります。

三菱UFJカード VIASOカード基本情報

| 年会費 | 永年無料 |

|---|

| 還元率 | 0.5%~1.0% |

|---|

| 国際ブランド | Mastercard®︎ |

|---|

| 付帯保険 | |

|---|

| 申込可能年齢 | 18歳以上(高校生を除く) |

|---|

| 発行スピード | 最短翌営業日 |

|---|

| スマホ決済 | |

|---|

| 電子マネー | |

|---|

| 追加カード | ETCカード、家族カード、銀聯カード |

|---|

※1ポイント5円相当の商品に交換した場合

※特典には条件があります

コンテンツの誤りを報告する

楽天カード

![楽天カード スペック表 クレジットカード おすすめ]()

おすすめポイント

- 常にポイント還元率1.00%以上

- 楽天市場でポイント3倍

- キャンペーンが豊富

- ポイントカードとの二重取りが可能

・楽天サービスで高還元率

・ポイントの貯まりやすさと使いやすさが高評価

・2枚持ちもおすすめ

・楽天サービス以外では還元率があまりアップしない

・他社ポイントに交換不可

楽天カードは常にポイント還元率1.0%以上の高還元カードで、カード利用額100円につき楽天ポイント1ポイントが貯まります。

楽天ポイントは、マクドナルドやすき家など、全国多数ある加盟店でポイントを貯めたり使ったりできます。

ポイント

また楽天カードは、楽天サービスと最も相性が良いクレジットカードです。たとえば、楽天市場で使うとポイントは3倍。いつでも3.0%のポイント還元が受けられます。

さらに、SPU(スーパーポイントアッププログラム)を利用すれば、楽天サービスの利用状況に応じて楽天市場で貯まるポイントは最大16倍までUPします。

キャンペーンが豊富なことも、楽天カードのメリットです。楽天カードでは、定期的に様々なキャンペーンを開催しています。

| 楽天カードのキャンペーン(一例) |

|---|

- 新規入会&利用で10,000ポイント

- 楽天カード紹介で紹介者と入会者に合計20,000ポイントプレゼント

- 家族カード作成&利用でもれなく1,000ポイントプレゼント

|

キャンペーンを活用すれば、よりお得にカードを作ったり使ったりできます。楽天カードは年会費永年無料です。

キャンペーンを利用するだけで、プラスになるケースも十分あります。

楽天カードの口コミ・評判

楽天カードの口コミの口コミ・評判

40代・男性(会社員)

カード申請から審査発行までは早い。e-Navi(カード管理サイト)は見にくいとの評判だが個人的には他カードサイトと比べても特別見にくいことはないと思う。目的別にカード2枚持てるのはなんやかんや便利。

30代・男性(会社員)

デメリットを感じていないのでメリットだけ。何枚かクレジットカードを作ったことがあるが、審査が1番早かった。また、作るだけでポイントがいっぱい貰えるのも良い。楽天のサービスを多用する人がお得になる為に必要なカードだと思う。

30代・男性(会社員)

会費が無料であり、入会キャンペーンが充実しているので、入会するだけでも大いに意義があります。楽天市場での買い物でポイントがたくさんつくキャンペーンも頻繁に行われるので、現金払いでお得で良いです。

30代・男性(会社員)

楽天市場で買い物を頻繁にするなら必須のカードです。年会費無料で、決済額100円ごとに楽天ポイントが1P還元されます。その他、楽天の関連サービスを利用すると当月のポイント還元率が高くなるSPUというシステムもあります。

30代・男性(会社員)

年会費無料で審査も比較的容易なので、キャンペーンの時に申込をするのがお勧めです。また楽天pointが付与されるので、普段の買い物などがお得になることもメリットだと考えます。

※楽天カードに関する口コミ募集!基本情報

| 年会費 | 永年無料 |

|---|

| 還元率 | 1.0% |

|---|

| 国際ブランド | Visa

Mastercard JCB AMEX |

|---|

| 付帯保険 | |

|---|

| 申込可能年齢 | 18歳以上(高校生を除く) |

|---|

| 発行スピード | 約1週間 |

|---|

| スマホ決済 | |

|---|

| 電子マネー | |

|---|

| 追加カード | 家族カード、ETCカード |

|---|

※1 SPU適用時

※2 1年以内にポイント獲得で、有効期限延

※3楽天PointClub会員ランクがカード申込時点でプラチナ会員の場合、楽天カードに付帯して発行する楽天ETCカードの初年度年会費無料。楽天PointClub会員ランクがETCカード年会費請求月にプラチナ会員の場合、次年度1年間の年会費無料。発行手数料0円

コンテンツの誤りを報告する

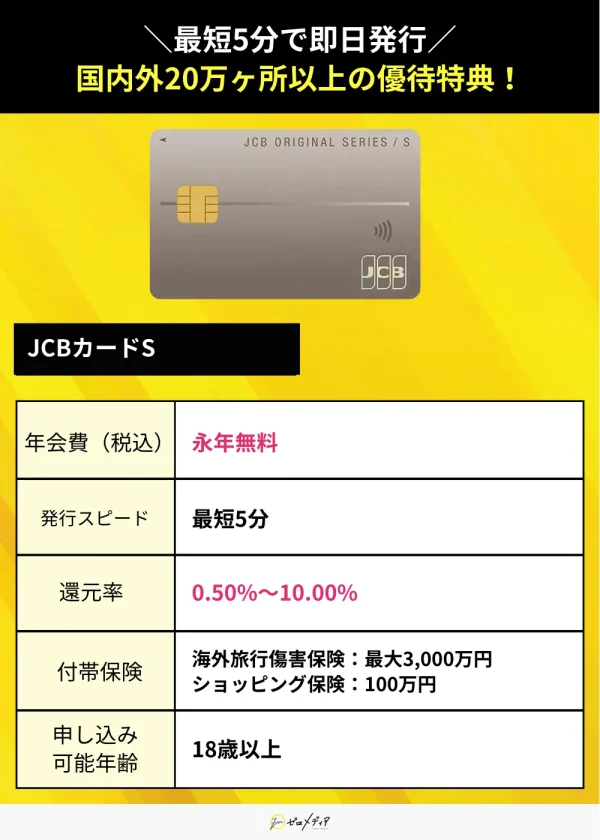

JCBカードS

![JCBカードS スペック表 クレジットカード おすすめ]()

おすすめポイント

- 国内外20万ヶ所以上の施設サービス割引のクラブオフ優待

- 年会費永年無料

- 最短5分で即時発行※

- 手厚い付帯保険で安心

・年会費永年無料ながらサービス充実

・最短5分で発行可能

・JCBカードWにはない優待がある

・通常の還元率は0.5%

・国内旅行傷害保険の付帯はなし

JCBカードSは対象のグルメ・レジャー等のサービスが割引になる「クラブオフ」という優待特典が付帯します。対象店舗は20万ヶ所以上、最大80%割引が適用される店舗もあります。

JCBカードSは年会費永年無料のクレジットカードです。JCBカードWと比較して、基本還元率は0.5%劣るものの、割引優待や付帯特典が充実しています。

最大3,000万円の海外旅行保険やスマホ保険などJCBカードWより優れた補償が付帯します。また、家族カード・ETCカードも無料で利用できるので、持っていると安心な年会費無料クレジットカードといえるでしょう。

JCBカードSは最短5分で即時発行可能。※ 「今すぐにでもカードを利用したい」、という人におすすめのクレジットカードです。

即時発行後すぐネットショッピングやスマホのタッチ決済などで利用できるので、申し込みからほとんど待つことなく利用開始できます。

※ナンバーレス・モバ即で申し込むのが条件です。即時判定の受付時間は、9:00AM~8:00PMです。受付時間を過ぎた場合は、翌日の受付扱いとなります。MyJCBアプリにてカード番号を確認する際、初回のみ顔写真付き本人確認書類による本人認証が必要です。(運転免許証/マイナンバーカード/在留カード)

専門家のおすすめコメント

割引されるのは主に映画館・水族館・テーマパークなど。ポイント還元以上にお得な割引特典が魅力のクレジットカードです。

ポイント還元率を重視したいならJCBカードW、保険を重視したいならJCBカードSをえらぶのがおすすめです!

JCBカードSの口コミ

JCBカードSの口コミの口コミ・評判

20代・女性・会社員

スマートフォン保険が付帯されているため、液晶画面の画面割れの修理を無料で出来て助かりました。また年会費が無料なので、気軽に発行する事が出来て嬉しいですね。優待割引も充実しています。

40代・男性・会社員

国内旅行傷害保険が付帯されていないので、旅行へ行く機会が多い自分としてはやや頼りなさがありますが、普段使いとしては非常に効率的にポイントを貯める事ができ使い勝手が良いです。

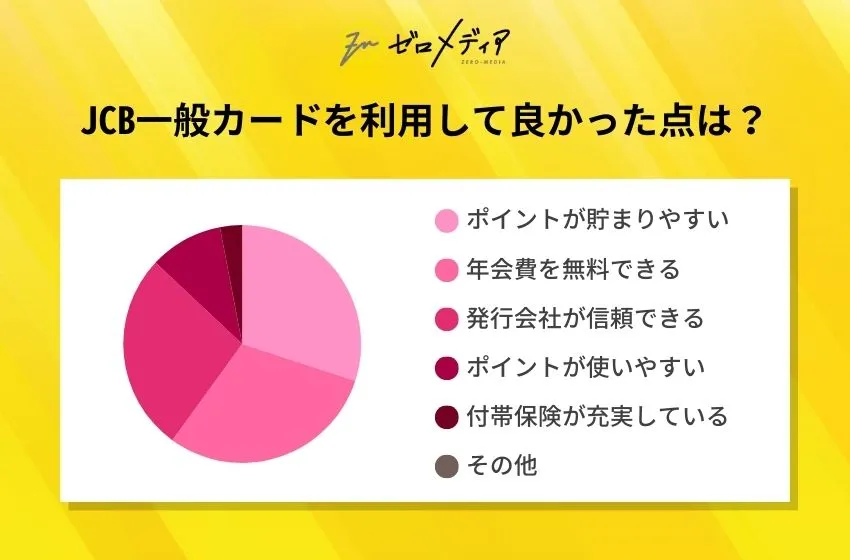

JCBカードSのユーザーアンケート

JCB一般カードを利用したことがある方限定で「JCB一般カードを利用して良かった点」についてアンケートを募集しました。結果は以下の通りです。

![JCB一般カードを利用して良かった点は?]()

JCBカードSの総評

おすすめな人

- カードの特典でお得に施設を利用したい人

- いますぐ利用を開始したい人

- 海外旅行によく行く人

JCBカードSの特徴は、「発行スピード」です。最短5分で発行されるので出先から申し込んでそのままショッピングに利用できます。

また、JCBカードWと比較してポイント還元率が劣りますが、その分優待特典や保険の内容がJCBカードWより長けています。

持っているだけであらゆる恩恵を受けることができるため、買い物用のカードと別途で申し込んでもいいかもしれません。

JCBカードSの基本情報

| 年会費 | 永年無料 |

|---|

| 還元率 | 0.50%~10.00% |

|---|

| 国際ブランド | JCB |

|---|

| 付帯保険 | - 海外旅行傷害保険:最高3,000万円(利用付帯)

- ショッピング保険:100万円(海外)

|

|---|

| 申込可能年齢 | 18歳以上

本人または配偶者に安定した継続的な収入のある方 |

|---|

| 発行スピード | 最短5分 |

|---|

| スマホ決済 | |

|---|

| 電子マネー | |

|---|

| 追加カード | 家族カード、ETCカード |

|---|

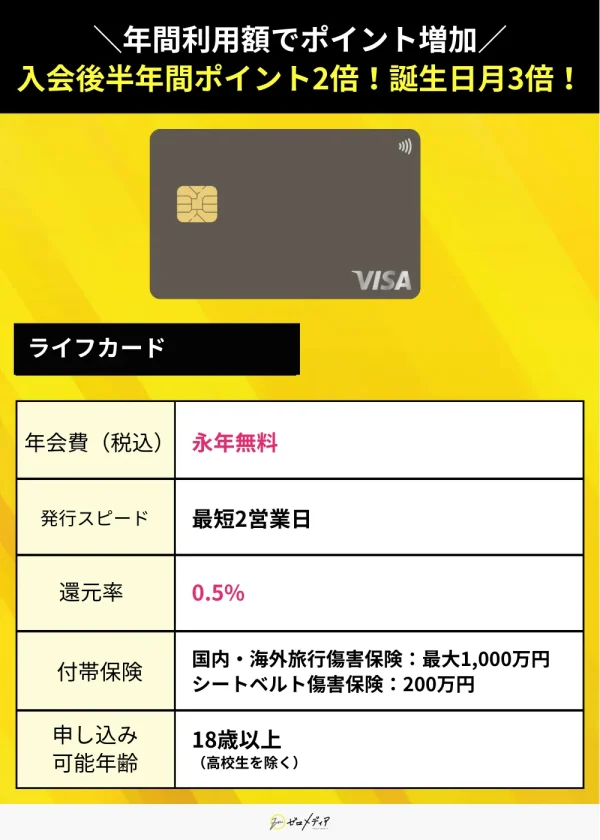

![ライフカード スペック表 クレジットカード おすすめ]()

おすすめポイント

発行まで最短2営業日

誕生月はポイント3倍!入会から半年は1.5倍

年間の利用額に応じて翌年の還元率アップ

- サイト経由のネットショッピングでポイント最大25倍

・ポイントプログラムがお得

・利用金額によって還元率が高くなる

・海外旅行のサポートが手厚い

・旅行保険付帯カードを選択しないと付帯なし

・優待店が少ない

ライフカード最大の特徴は、審査と発行までのスピードです。申し込みから発行まで最短2営業日で完了できて申し込み条件も18歳以上(高校生を除く)と基本的に年齢のみ。

ライフカードは、ポイントプログラムが充実していることも特徴です。例えば、カード入会初年度はポイントが1.5倍になります。どこでも0.75%以上のポイント還元が受けられます。

ポイント

さらに、誕生月はポイント3倍、誕生月のポイント還元率は1.50%となっており、いつもと同じ支払いでも、誕生月は圧倒的にポイントを貯められます。

ライフカードには18〜25際までの学生専用クレジットカードがあり、学生のための安心プログラムが充実しています。学生のみが利用できる専用の問い合わせ窓口もあり、カード利用への疑問や不安をいつでも相談できます。いいい

専門家のおすすめコメント

パート・アルバイトなどでも継続的な収入がある方であれば審査の通過を期待できます。審査面が不安な方におすすめのクレジットカードです!

卒業後も年会費無料で使える学生専用カードもあり、海外旅行や留学時にポイントが3%キャッシュバックされます。

ライフカードの口コミ

ライフカードの口コミの口コミ・評判

20代・女性(パート・アルバイト)

学生用ライフカードを使用していました。審査がそこまで厳しくないため、すぐに発行でき、海外旅行保険が付いていたのでとても便利でした。ただ、他社のカードの方が還元率が高かったり、特典が多かったので、他社のものに変えました。

20代・男性(会社員)

ライフカードのメリットとしては、まず年会費が無料であることが挙げられます。また、誕生月に利用するとポイントが3倍付くサービスも実施しているので、ついつい誕生月に買いすぎてしまうこともあります。

20代・男性(学生)

無料で作成できて入手したポイントによってさまざまな商品と交換することができ、比較的ポイントがためやすくカードも簡単に作れる点でもおすすめできます。

20代・女性(会社員)

大学入学前にスーツ一式を揃えたのですが、その時洋服の青山で契約しました。 当時まだ未成年だったのですが、申込みや審査はすぐに済んで使えるようになりました。 引き落としが月末の給料日前なのが少し厳しいですが、その分使いすぎないようにしています。

40代・男性(会社員)

ライフカードは、年会費が無料です。家族カードや、ETCカードも無料で発行できます。また、家族カードの利用分は、本カードの支払いとまとめて引き落としで、家族分のポイントも貯まります。

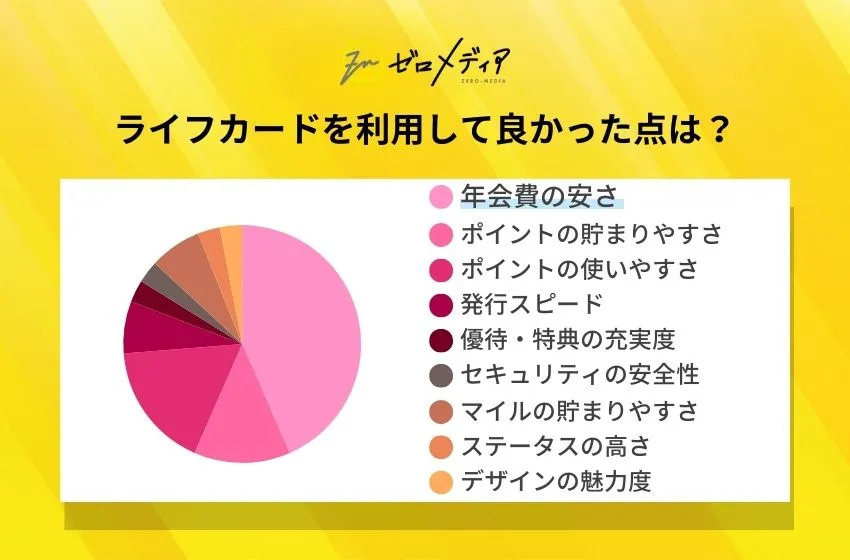

ライフカードのユーザーアンケート

![lifecard merit]()

アンケートの詳細

| 年会費の安さ | 43.3% |

| ポイントの貯まりやすさ | 13.3% |

| ポイントの使いやすさ | 16.7% |

| 発行スピード | 6.7% |

| 優待・特典の充実度 | 3.3% |

| セキュリティの安全性 | 3.3% |

| マイルの貯まりやすさ | 6.7% |

ステータスの高さ

| 3.3% |

| デザインの魅力度 | 3.3% |

引用元:クレジットカードに関するアンケート調査ライフカードの総評

おすすめな人

- 審査が不安な人

- 大学に在学中の人

- 入会特典でお得にポイントを貯めたい人

ライフカードの特徴は、「審査が通りやすい点」です。基本的には18歳以上であること(高校生を除く)を満たしていれば審査をあまり気にせず申し込めます。

また、入会特典として入会から半年間はポイント還元率が1.5倍に。誕生月は3倍になります。このタイミングでたくさん活用するとお得にポイントを貯められるでしょう。

大学生の人は学生専用のライフカードがあり、海外利用で3%がキャッシュバックされます。卒業後も利用できるため、在学中に申し込んでおきたいですね。

ライフカードの基本情報

| 年会費 | 永年無料 |

|---|

| 還元率 | 0.5% |

|---|

| 国際ブランド | Visa |

|---|

| 付帯保険 | - 海外旅行傷害保険:最高1,000万円(利用付帯)

- 国内旅行傷害保険:最高1,000万円(利用付帯)

- シートベルト傷害保険:200万円

|

|---|

| 申込可能年齢 | 18歳以上(高校生を除く) |

|---|

| 発行スピード | 最短2営業日 |

|---|

| スマホ決済 | |

|---|

| 電子マネー | |

|---|

| 追加カード | 家族カード、ETCカード |

|---|

※1 1,000円につき1ポイント付与、1ポイント=5円相当として何円相当のポイントが付与されるかを基に還元率を算出しております。

※2 次年度以降年会費1,100円(税込)、ただし前年にカード利用が1回でもあれば次年度年会費無料。

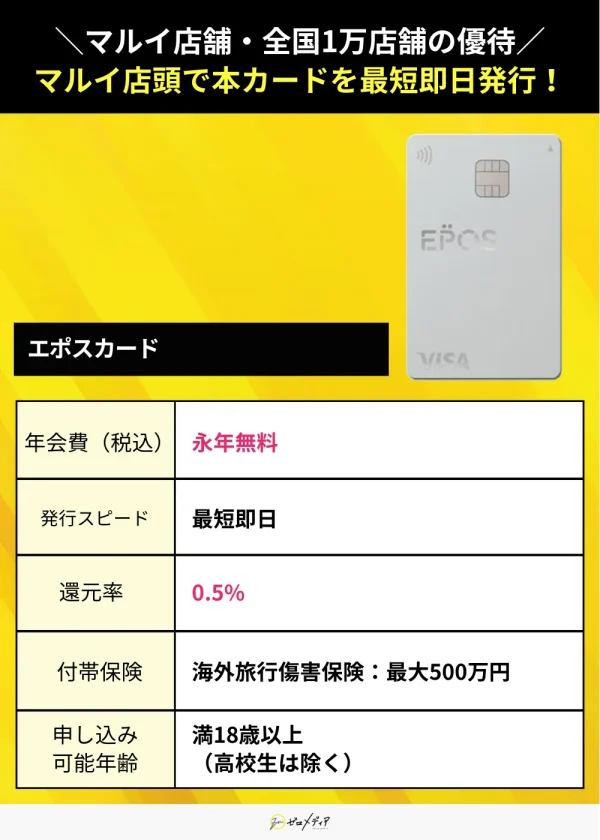

![エポスカード スペック表 クレジットカード おすすめ]()

おすすめポイント

マルイの割引・全国1万店舗での優待特典

クレジットカードの即日受け取り可能

年4回マルイで10%OFF

- 条件クリアでゴールドカードを持てる

・全国に優待店がありお得

・即日でクレジットカードを受け取れる

・デザインが豊富

・海外旅行傷害保険が利用付帯になった

・家族カードは招待制でしか作れない

エポスカードは特典が特に充実したクレジットカードで、全国10,000以上の店舗の優待割引が付帯しています。対象の居酒屋、アミューズメントパーク、スパなどで割引やポイントアップが受けられます。

ポイント

中でも注目の特典は

マルイでの割引で、年4回実施される会員限定「マルコとマルオの7日間」においてマルイの買い物代金が10%OFFとなります。

Web申し込み後にマルイのエポスカウンターに行けば、即日でクレジットカードを受け取ることができます。もちろんカウンターで申し込んでもそのまま当日中に受け取り可能です。

さらにエポスカードは、カードの利用実績に応じてゴールドカードの招待状が届きます。エポスゴールドカードの年会費は通常税込5,000円ですが、エポスカードから招待状が届けば年会費は永年無料です。

エポスカードを毎月4〜5万円程度利用し、ゴールドカードの無料発行を狙うのも良いでしょう。

エポスカードユーザーレポート

![エポスインタビュー]()

調査概要:クレジットカードの利用状況に関するインタビュー!【匿名OK・顔だし不要】

ゼロメディア編集部がエポスカードを実際に利用しているユーザーにインタビュー調査をしました。独自調査でわかったエポスカードの特徴はこちら

- 明細や支払いアプリなどが見やすい

- ポイント還元率は低いと体感がある

- ポイント交換できる商品の種類が他社クレカと比べると少ないと思う

専門家のおすすめコメント

割引適用に回数制限は一切ありませんので、年に数回でもマルイを利用する方は、持っておいて損は無い1枚です!

エポスカードの口コミ

エポスカードの口コミの口コミ・評判

30代・女性(パート・アルバイト)

光熱費をカード払いにできるクレジットは多くあると思いますが家賃カードで支払う場合、エポスカードでしか支払うことができなかったのでとても助かりました。また、家賃は金額も多いためポイントもたまりやすく持っていてよかったです。

40代・男性(会社員)

2枚目のカードとして個人利用のため作成。年会費無料で海外旅行保険が無料で付帯するという利点が良い。マルイのショッピングサイトでの配送料が無料のためかなり嬉しい。

20代・男性(会社員)

エポスカードはポイント還元率が高いです。また付帯特典も豪華なのでとても使い勝手がいいカードだと思います。また審査にも通りやすいので気軽に作れるクレジットカードです。

50代・男性(会社員)

年会費が無料で、5年間経過すると新しいカードが送られてきます。ショッピング利用可能枠が大きいのが魅力です。ポイントはあまり期待できません。

30代・女性(主婦)

マルイで買い物する機会がある方は作るべきカードです。マルコとマルオの期間中、マルイやモディでの買い物に利用すると10%offになるのはお得です。貯まったポイントはマルイやモディでの買い物はもちろん交換先が豊富でとても便利です。

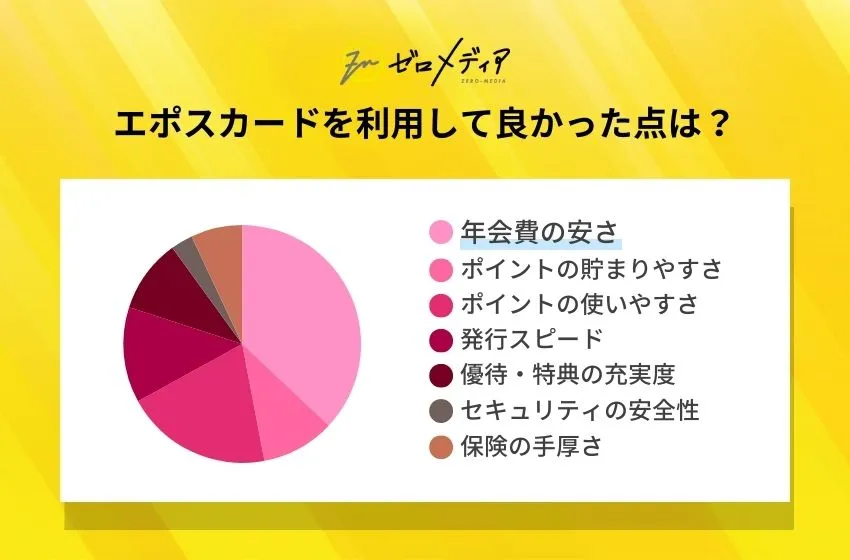

エポスカードのユーザーアンケート

![epos merit]()

アンケートの詳細

| 年会費の安さ | 36.7% |

| ポイントの貯まりやすさ | 10% |

| ポイントの使いやすさ | 20% |

| 発行スピード | 13.3% |

| 優待・特典の充実度 | 10% |

| セキュリティの安全性 | 3.3% |

| 保険の手厚さ | 6.7% |

引用元:クレジットカードに関するアンケート調査エポスカードの総評

おすすめな人

- すぐにカードが欲しい人

- マルイでのショッピングする機会が多い人

- かわいい券面のカードが欲しい人

エポスカードは、近くにマルイがあればすぐにカード本体が手に入る即日発行可能なクレジットカードです。

ポイント

基本還元率は0.5%と一般的ですが、「マルコとマルオ」セールで10%OFF、映画や飲食店などでも優待が受けられます。

カードデザインはかわいいキャラクターものから、大切なペットの写真を券面にできるなど豊富なラインナップから選べます。自分のオリジナルカードが作れるのも他のクレジットカードとの大きな違いです

エポスカードの基本情報

| 年会費 | 永年無料 |

|---|

| 還元率 | 0.5% |

|---|

| 国際ブランド | Visa |

|---|

| 付帯保険 | |

|---|

| 申込可能年齢 | 18歳以上(高校生を除く) |

|---|

| 発行スピード | 最短即日 |

|---|

| スマホ決済 | - Apple Pay

- Google Pay

- PayPay

- 楽天ペイ

|

|---|

| 電子マネー | |

|---|

| 追加カード | ETCカード、プリペイドカード |

|---|

ACマスターカード

![ACマスターカード スペック表 クレジットカード おすすめ]()

おすすめポイント

- 最短即日発行可能!

- 毎月の利用金額の0.25%自動でキャッシュバック

- パート・アルバイトでも申込可能

- カード発行可否の目安を3秒で診断可能!

・年会費永年無料

・審査スピードが早い

・パートやアルバイトでも申し込める

ACマスターカードは、最短即日発行可能。自動契約機のむじんくんコーナーの利用で、その場でカード発行ができます。ただし、その場で発行に対応していないむじんくんもあるので、事前に確認しておきましょう。

ACマスターカードは、自動で毎月の利用額の0.25%をキャッシュバックしてくれます。

ポイント

「ポイントの管理が面倒」「ポイントの有効期限切れがもったいなく感じる」という人にとって嬉しいサービスと言えるでしょう。

カードが発行できるかどうかの目安を3秒で診断できるのも魅力です。パート・アルバイトの人でも発行できるカードですが、「条件を満たしていても心配」という人は、3秒で事前に診断してみると良いでしょう。

専門家のおすすめコメント

ショッピングでの利用限度額が最高300万円と高額なので、「いますぐに大きな買い物をしたい」という人は重宝することでしょう。

ACマスターカードの口コミ

ACマスターカードの口コミの口コミ・評判

40代・男性・会社員

ポイント還元や付帯サービスがありませんが毎月の利用額から0.25%が自動でキャッシュバックされるところが気にいっています。

審査に自信はなかったのですがこのカードは比較的審査が通りやすいと友人から聞いていたのでカードを持ちたい人や基本的なスペックで十分な人にはお勧めできるカードです。

20代・女性・会社員

パートやアルバイトでもカードを作れるため、雇用形態や年収で審査が通るか不安という方でも安心して発行する事が出来ます。さらに年会費が無料なので、手軽に作れました。

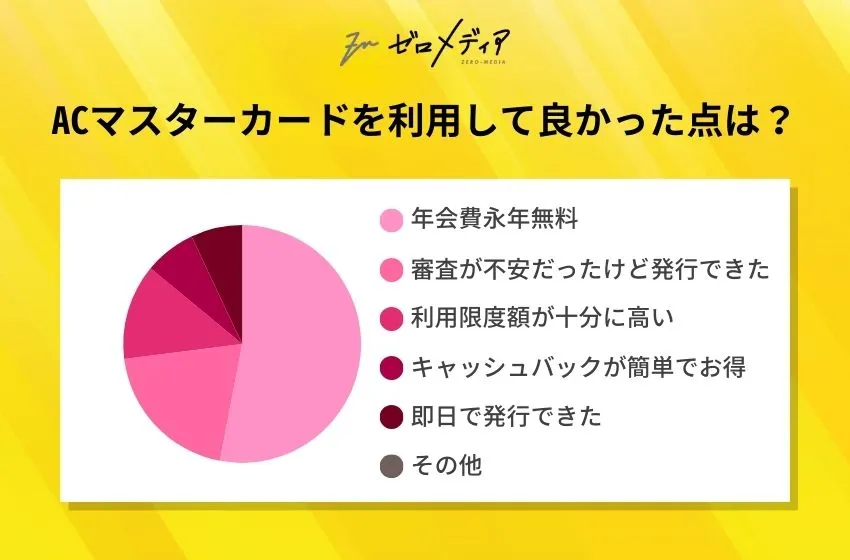

ACマスターカードのユーザーアンケート

ACマスターカードを利用したことがある方限定で「ACマスターカードを利用して良かった点」についてアンケートを募集しました。結果は以下の通りです。

![ACマスターカードを利用して良かった点]()

ACマスターカードの総評

おすすめな人

- 審査が不安な人

- すぐにカードを発行したい人

- ポイントの有効期限を気にしたくない人

ACマスターカードは、消費者金融独自の審査基準を持つので審査が不安な人に特におすすめのクレジットカードです。

カードローンとキャッシング機能もついているため、急に大きな出費が必要になった時でも安心感があるでしょう。

ポイントは貯まりませんが、利用額から0.25%が自動でキャッシュバックされるので、いつもポイントの有効期限が切れて無駄になってしまうという人にもおすすめの1枚です。

ACマスターカードの基本情報

| 年会費 | 永年無料 |

|---|

| 還元率 | 0.25% |

|---|

| 国際ブランド | MasterCard |

|---|

| 付帯保険 | – |

|---|

| 申込可能年齢 | 18歳以上

本人に安定した継続的な収入のある方 |

|---|

| 発行スピード | 最短即日 |

|---|

| スマホ決済 | – |

|---|

| 電子マネー | – |

|---|

| 追加カード | – |

|---|

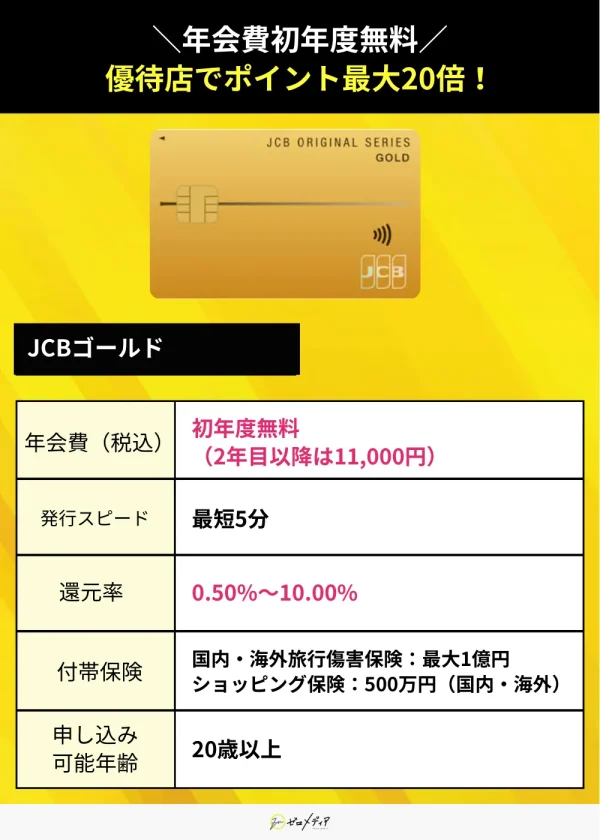

JCBゴールド

![JCBゴールド スペック表 クレジットカード おすすめ]()

おすすめポイント

- 年会費初年度無料のお得なゴールドカード!

- 上質なサービスが受けられる

- 優待店でポイント最大20倍

- 条件達成でワンランク上のカードが持てる

・ゴールドカードながら年会費がお得

・優待店のバリエーション豊富

・条件達成でワンランク上のクレジットカードの招待あり

・通常の還元率は0.5%

・国内旅行保険の付帯はなし

JCBゴールドは初年度の年会費が無料のゴールドカードです。多くのゴールドカードは年会費がかかる中、JCBゴールドは1年分無料で持てるので、コスト面でお得になっています。

ポイント

ゴールドカードらしい質の高いサービスを受けられるのが特徴。国内の主要空港+ハワイの国際空港のラウンジが使えたり、最高1億円の保険が付帯していたりと、特に旅行系のサービスが充実しています。

他にも、三つ星シェフのグルメを楽しめる特典や、ゴルフ・エンタメサービスの予約なども可能です。どれもJCBゴールドを持っているだけで利用できるのは嬉しいですね。

また、以下の条件を達成していれば、ワンランク上のクレジットカード「JCBゴールド ザ・プレミア」を招待制で持つことができます。

- JCBゴールドを2年連続で年間100万円以上利用する

- My JCBに利用可能なアドレスを登録している

JCBカードの豊富な優待店を利用できるのもメリット。コンビニやカフェ、アパレルなど幅広いジャンルの店舗が揃っています。店舗によってはポイントが最大20倍と還元率の高さも魅力です。

専門家のおすすめコメント

ショッピングでの利用限度額が最高300万円と高額なので、「いますぐに大きな買い物をしたい」という人は重宝することでしょう。

JCBゴールドの口コミ

JCBゴールドの口コミの口コミ・評判

30代/男性/会社員

国内で使用するならば優待店にて様々な特典を受けることができます。年会費以上の経験をこのカード1つですることが可能なので、所持するチャンスがあれば積極的に活用してほしいです。

30代/男性/会社員

付帯サービスの充実さはもちろんですが、サポートデスクの対応がとにかく丁寧でレスポンスも早いので、トラブルがあった際にも安心がありますし、いつでも繋がりやすいので助かります。

40代/男性/会社員

ラウンジ・キーやゴルフに関する特典など付帯サービスが多いのが魅力です。補償も充実しており、一部は家族も対象になるなど他のゴールドカードより補償内容で、優れていると感じています。

20代/男性/会社員

このカードを持っていると色々な優待店で使えるし、ゴールドなのでポイント還元率なども良いです。強いてデメリットを言うなら年会費があることです。

30代/男性/会社員

まず、優待サービスに関してはしっかりと充実していたので嬉しかったです。ただ、ポイント還元率については低かったので少し残念でした。

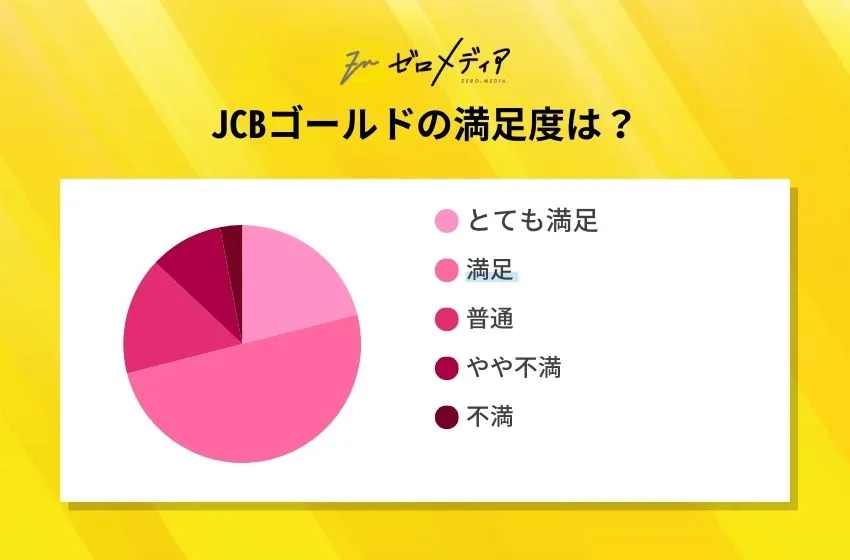

JCBゴールドのユーザーアンケート

![jcbgold]()

JCBゴールドの総評

おすすめな人

- 旅行の特典を多く享受したい人

- すぐにカードを使いたい人人

- カードのランクアップを狙いたい人

JCBゴールドは、年会費が初年度無料ながら、旅行の特典が充実しているゴールドカードです。ハワイや国内空港ラウンジの利用や、海外旅行保険は最高1億円と十分な内容となっています。

JCBゴールドにはワンランク上のサービス「JCBゴールド ザ・プレミア」とさらに上位サービスの「JCB ザ・クラス」があります。実績を積み上げてステータスアップを狙いたい人は、ぜひ持っておきたい1枚です。

JCBゴールドの基本情報

| 年会費 | 初年度無料 2年目以降は11,000円(税込) |

|---|

| 還元率 | 0.50%~10.00% |

|---|

| 国際ブランド | JCB |

|---|

| 付帯保険 | - 海外旅行傷害保険:最高1億円(利用付帯)

- ショッピング保険:500万円(国内・海外それぞれ)

|

|---|

| 申込可能年齢 | 20歳以上 |

|---|

| 発行スピード | 最短5分※ |

|---|

| スマホ決済 | |

|---|

| 電子マネー | |

|---|

| 追加カード | ETCカード、家族カード |

|---|

※モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

コンテンツの誤りを報告する

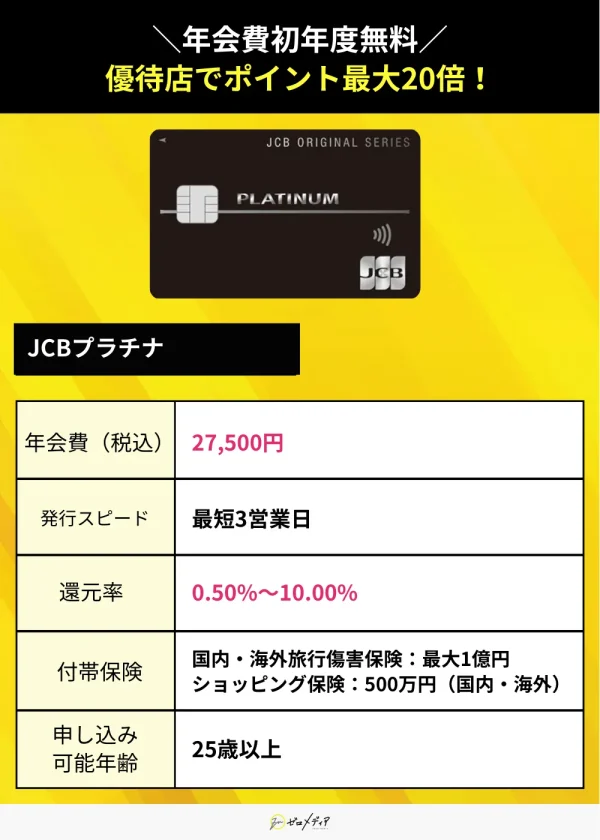

JCBプラチナ

![JCBプラチナ スペック表 クレジットカード おすすめ]()

おすすめポイント

- 24時間365日、コンシェルジュデスク利用可能

- グルメ、旅行などに関する豪華なサービス

- 空港ラウンジ無料

- 年会費27,500円(税込)で持てるプラチナカード

JCBプラチナなら、コンシェルジュデスクを24時間365日利用可能です。

急な接待や出張の際にレストランやホテルを手配。その他、ゴルフや旅行などに関する相談にも乗ってもらえます。

「もうひとりの秘書がいる」という感覚で、手配・予約代行をお任せください。旅の手配・予約、ゴルフ場のご案内、その他さまざまなご相談を可能な限り承ります。24時間・365日利用できます。

対象のレストランにて、事前予約・クーポン提示・プラチナカードで支払いを行うと、合計金額から20%引いてもらえます。

ポイント

JCBおすすめのレストランをオンラインで予約することもできます。希望に合うお店を探すことも可能です。

国内で人気の宿に費用を抑えて泊まれるだけでなく、海外の高級ホテルにも優待付きで宿泊することができます。

専門家のおすすめコメント

USJ内にあるJCBラウンジでは、アトラクションを優先に案内。遊びに行った際はぜひご利用ください。

JCBプラチナの口コミ

JCBプラチナの口コミの口コミ・評判

30代・女性(パート・アルバイト)

プラチナカードに入会するにあたって、私が心惹かれたのは大好きなユニバーサルスタジオジャパンのラウンジが利用できたり、乗り物に優先的に乗れるパスを予約することができることです。その他駅のラウンジなども利用できます。

50代・男性(会社員)

年会費が27500円と高価であるが、JCBブランド力が安心して利用できる。最新のカードは、カードをかざすだけで、非接触決済ができるようになった。サインや暗証番号も不要でカードの受け渡しもないので感染症対策が整っている。

30代・男性(会社員)

デスクの対応がとにかく丁寧で印象が良かったですし、レスポンスも非常に早いので、手配など何かあった際には安心して利用できています。

30代・男性(会社員)

年会費が発生しますが、キャンペーンが充実しているので、これらをフルに使って愉しめば十分元は取れます。レストラン、ユニバーサルスタジオジャパンの利用で優待が受けられるのは実用性があって良いです。

30代・男性(会社員)

最高峰プラチナランクにしては、年会費が27,500円で抑えられています。特に国内および海外保険の補償が充実しており、プライオリティ・パスを駆使することで極上のライフスタイルが過ごせるようになります。年収は450万円が審査の基準となります。

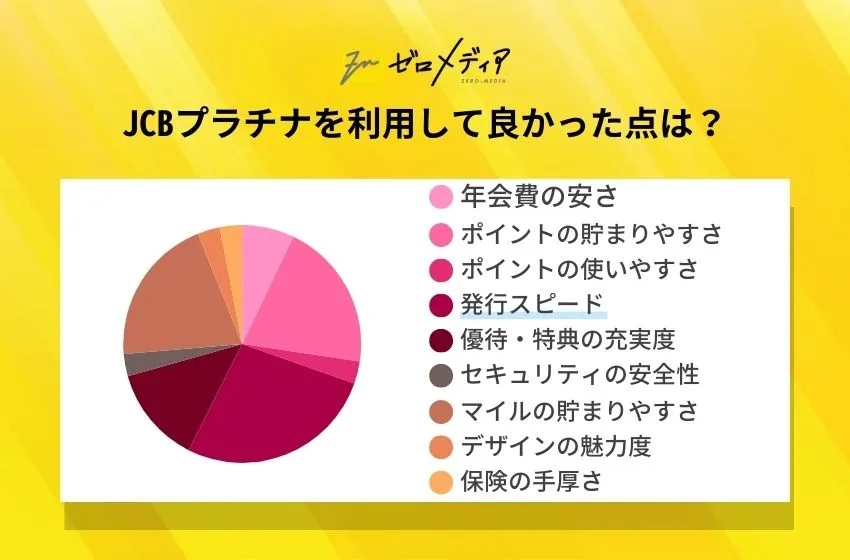

JCBプラチナのユーザーアンケート

アンケートの詳細

| 年会費の安さ | 6.7% |

| ポイントの貯まりやすさ | 20% |

| ポイントの使いやすさ | 3.3% |

| 発行スピード | 26.7% |

| 優待・特典の充実度 | 13.3% |

| セキュリティの安全性 | 3.3% |

| マイルの貯まりやすさ | 20% |

| デザインの魅力度 | 3.3% |

| 保険の手厚さ | 3.3% |

引用元:クレジットカードに関するアンケート調査JCBプラチナの総評

おすすめな人

- プラチナカードを安く保有したい人

- ポイントをたくさん貯めたい人

- タイパ重視の人

JCBプラチナは、他のプラチナカードと比較すると安めの年会費で利用できるクレジットカードです。会員限定の還元率アッププログラムが豊富で、ポイントが貯めやすいと定評があります。

もちろんプラチナの優待特典も充実。「プラチナ・コンシェルジュデスク」では、専属のスタッフが24時間365日体制で、幅広い相談に対応してくれます。

レンタカーや新幹線、ツアーの提案や、海外でのトラブルサポートなど、時間を有効活用していきたい人にもおすすめです。

JCBプラチナの基本情報

| 年会費 | |

|---|

| ポイント還元率 | 0.50%~10.00% |

|---|

| 国際ブランド | JCB |

|---|

| 発行速度 | 最短3営業日 |

|---|

| 申し込み可能年齢 | 25歳以上 |

|---|

| 出典 | JCBプラチナ公式サイト |

|---|

| 追加カード | ETCカード、家族カード |

|---|

コンテンツの誤りを報告する

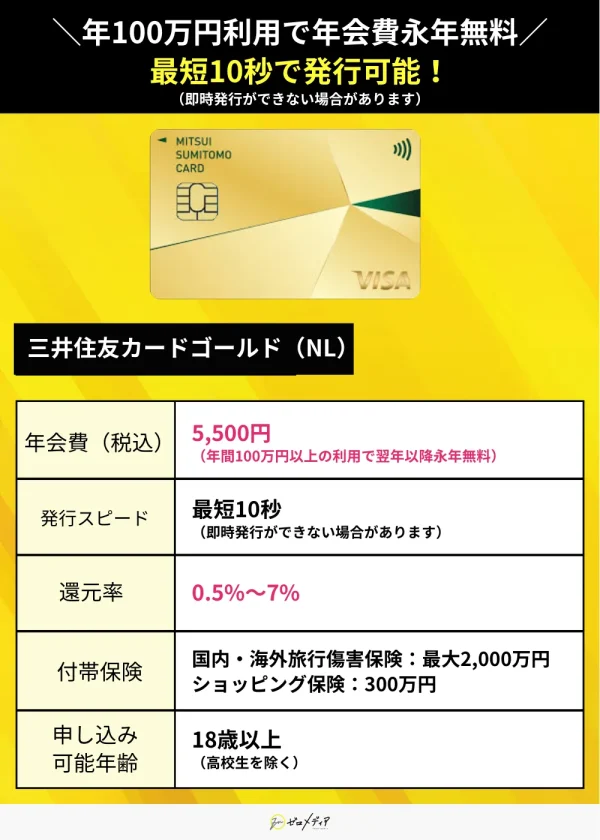

三井住友カード ゴールド(NL)

![三井住友カードゴールド(NL) スペック表 クレジットカード おすすめ]()

おすすめポイント

- 年間100万円以上の利用で年会費永年無料(※1)

- 毎年10,000ポイントが必ずもらえる

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・

Mastercard®タッチ決済でポイント最大7%還元※2 - 空港ラウンジ無料・宿泊予約優待あり

- 最短10秒で発行可能※即時発行ができない場合があります。

三井住友カード ゴールド(NL) は、年間100万円以上お買い物をする人にお得なゴールドカードです。

ポイント

年間100万円以上の利用で翌年以降の年会費が永年無料になります。 (※1)ゴールドカードをお得に持てるチャンスです。

最大7%ポイント還元(※2)に加え、に加え、毎年10,000ポイントが還元されるのでとてもお得。月8万円強(年間100万円)をこのクレジットカードで決済するだけで年会費永年無料が適用されます。

本会員のカードご加入月の11ヵ月後末までをご利用対象期間として、100万円のご利用で翌年以降の年会費を永年無料とします。

特に対象のコンビニ・飲食店で還元率が高くなるので、よく利用する人は要チェックです。

ナンバーレスなので、クレジットカードの発行を待たずに利用可能。最短10秒で発行できるので急いでいる人にも向いているクレジットカードです。※即時発行ができない場合があります。

専門家のおすすめコメント

セブン-イレブンやマクドナルドなど、普段使うことの多い店舗でポイントアップが狙えます!

三井住友カード ゴールド(NL)の口コミ

三井住友カード ゴールド(NL)の口コミ・評判

20代・女性(会社員)

タッチ決済に対応している利便性の高さ、ナンバーレスの安心感、年会費のお得さでこのカードを選びました。特に、このレベルのゴールドカードで、1年だけでも年間決済額が100万円を超えれば永年年会費無料という条件は破格だと思います。

30代・男性(会社員)

銀行系のカードであるため安心感があり、かつ一年で100万円利用すれば永年無料のためお得感もあります。高額決済をすると利用確認のSMSが来るためセキュリティ面もばっちりです。

20代・男性(会社員)

コンビニやマクドナルドでの利用でポイントが常時5%のポイント還元となるため、よく利用しています。ナンバーレスなので他のカードに比べシンプルなデザインとなっている点が気に入っています。

30代・男性(会社員)

審査が早いとは聞いていましたが、かなり時間がかかりカードが手元に届いたのも1ヶ月以上先だったのでそこは不満でした。しかし、やはり普段から利用しているコンビニでの還元率の高さはとても使い勝手がいいです。

40代・男性(会社員)

信頼感が高い三井住友ブランドのゴールドカードとしては、年会費がリーズナブルになっているのが良いです。それにナンバーレスになっているので、セキュリティが強固になっていることで安心感のあるゴールドカードになっている点が魅力的です。

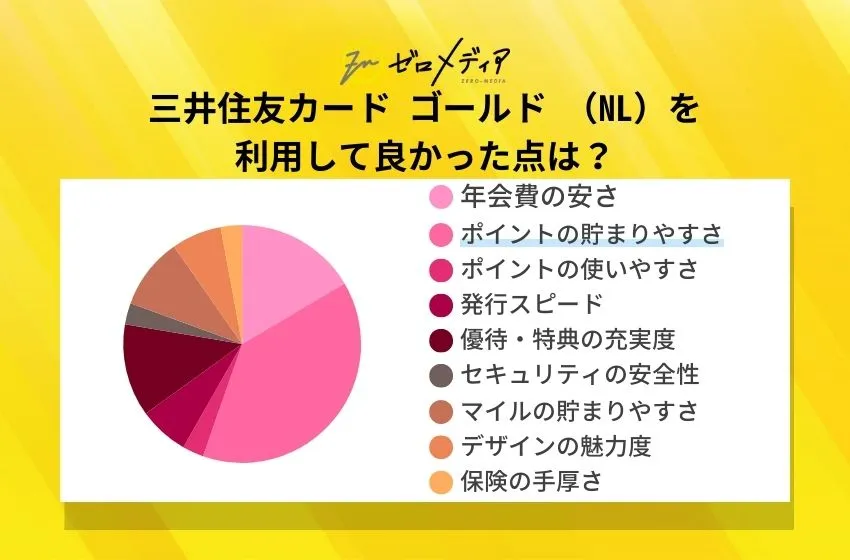

三井住友カード ゴールド(NL)のユーザーアンケート

![nl gold merit]()

アンケートの詳細

| 年会費の安さ | 16.7% |

| ポイントの貯まりやすさ | 40% |

| ポイントの使いやすさ | 3.3% |

| 発行スピード | 6.7% |

| 優待・特典の充実度 | 13.3% |

| セキュリティの安全性 | 3.3% |

| マイルの貯まりやすさ | 10% |

| ステータスの高さ | 6.7% |

| 保険の手厚さ | 3.3% |

引用元:クレジットカードに関するアンケート調査三井住友カード ゴールド(NL)の総評

おすすめな人

- 年会費無料でゴールドカードを持ちたい人

- 空港をよく利用する人

- メインカードとして本カードを利用予定の人

三井住友カード ゴールド(NL)は、年会費実質無料で利用できるゴールドカード。年間100万円以上利用で10,000円分相当のポイントが進呈されます。月に約9万円ほど使う人であれば、無理なくクリアできる金額でしょう。

さらに、家族カードは無条件で無料発行OK。国内主要空港ラウンジが利用できるなど、本カードと同じサービスを受けることができるので、家族で支払いやポイントをまとめたい人にもおすすめです。

三井住友カード ゴールド(NL)の基本情報

| 年会費 | 5,500円(税込)※1 |

|---|

| ポイント還元率 | |

|---|

| 国際ブランド | Visa、Mastercard® |

|---|

| 発行速度 | 最短10秒※即時発行ができない場合があります。 |

|---|

| 申し込み可能年齢 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) |

|---|

| 出典 | |

|---|

| 追加カード | 家族カード、ETCカード |

|---|

※注釈

※1:年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2:対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

コンテンツの誤りを報告する

イオンカードセレクト

![イオンカードセレクト スペック表 クレジットカード おすすめ]()

おすすめポイント

キャッシュカード機能・電子マネーWAONが付帯

イオングループ対象店舗の利用がお得

- 店舗で即日発行可能

利用実績に応じてゴールドカード無料発行

・イオンの系列店でお得

・色んなカードを1枚にできる

・ゴールドカードの招待を受けられる

・最大の還元率が1.0%

・イオングループ以外の特典が少ない

イオンカードセレクトには、クレジットカード機能に加えて、キャシュカード機能と電子マネーWAONが付帯しています。

通常3枚のカード機能が1枚になっているため管理も楽になり、利便性の高さはもちろん財布を軽くすることも可能です。

ポイント

イオン銀行がお得に使えたり・

WAONチャージでポイントが貯まったりすることも、イオンカード独自のメリットといえます。

また全国のイオングループ対象店舗なら、いつでもポイント2倍。毎月20日・30日はイオングループ対象店舗での買い物代金が5%OFF。イオンの利用頻度が高い方ほど、お得に使い倒せる1枚です。

イオンカードセレクトは、利用実績に応じてイオンゴールドカードセレクトが無料発行できます。

イオンゴールドカードセレクトでは、イオンラウンジや空港ラウンジサービスが無料利用可能。ショッピング保険や旅行保険など手厚い補償も付帯しています。

イオンゴールドカードセレクトを発行するには、直近1年間のカード利用額50万円以上が条件です。

専門家のおすすめコメント

普段からイオングループをよく利用する人は絶対持っておきたい1枚です。

イオンカードセレクトの口コミ

イオンカード セレクトの口コミの口コミ・評判

20代・女性(パート・アルバイト)

イオンセレクトカードはイオンクレジットカード、イオン銀行のキャッシュカード、waonカードが1枚になったカードで財布の中が片付くのが私にとって1番のメリットでした。お買い物ついでにお金の出し入れができるのが便利で気に入っています。

30代・女性(主婦)

クレジットカード機能もありつつ、カードを持っているだけで、キャンペーンを受けられたり、セレクトはWAON付帯なのでWAONの支払いもできるので使用しやすいクレジットカードです。

50代・男性(会社員)

イオカードセレクトは、イオンの直営売り場であれば、現在200円で2ポイントのワオンポイントがたまります。ワオンポイントは、ポイント数により いろいろな商品と交換できますし、手数料なしで電子マネーWAONに交換できます。

40代・女性(パート・アルバイト)

近所にイオン系列のお店があって頻繁にお買い物するのなら絶対持っておいた方が良いカードです。ですがイオン系列のお店が近所にない場合は全くと 言って良いほど利用する機会がなくなります。住環境によって大きく利便性が分かれるカードです。

30代・男性(会社員)

イオン銀行との紐づけが必要なので、イオンモール等を普段から利用するという場合のみ、お勧めできる内容になっていると思われます。

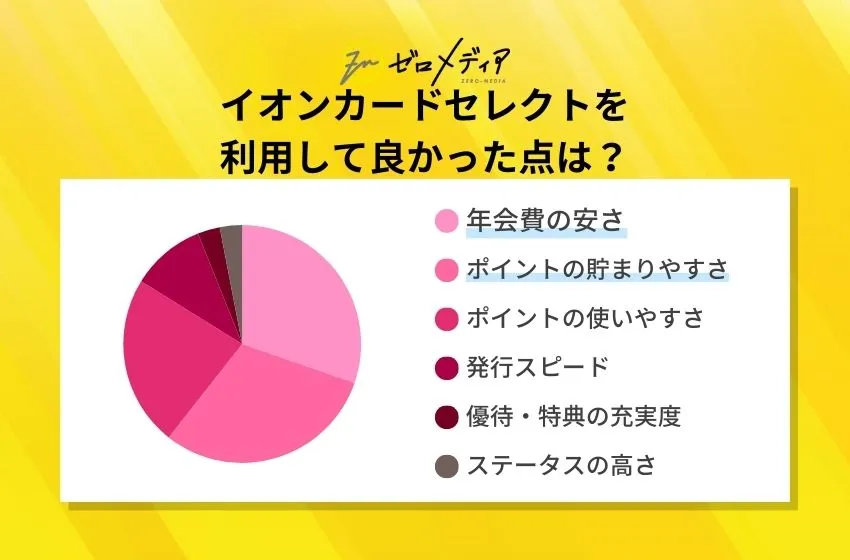

イオンカードセレクトのユーザーアンケート

![AEONcardselect merit]()

アンケートの詳細

| 年会費の安さ | 30% |

| ポイントの貯まりやすさ | 30% |

| ポイントの使いやすさ | 23.3% |

| 発行スピード | 10% |

| 優待・特典の充実度 | 3.3% |

| ステータスの高さ | 3.3% |

引用元:クレジットカードに関するアンケート調査イオンカードセレクトの総評

おすすめな人

- イオン系列のお店をよく利用する人

- 財布をすっきりさせたい人

- 即日にプラスチックカードを受け取りたい人

イオンカードセレクトは、イオン系列のお店でいつでもポイント2倍になるクレジットカードです。お客様感謝デーなら5%OFFで買い物ができるので、日用品や食品のまとめ買いにも大活躍します。

イオンシネマは300円割引で利用できるので、映画が好きな人に人気の1枚です。条件を満たせばイオンゴールドカードに無料招待が届くので、ステータスアップを狙いたい人にもおすすめです。

イオンカードセレクトの基本情報

| 年会費 | 永年無料 |

|---|

| 還元率 | 0.5% |

|---|

| 国際ブランド | Visa

Mastercard JCB |

|---|

| 付帯保険 | – |

|---|

| 申込可能年齢 | 18歳以上 ※高校生卒業年度の1月1日から3月31日までの期間であれば、高校生の方でもお申込みいただけます。 |

|---|

| 発行スピード | 最短即日 |

|---|

| スマホ決済 | |

|---|

| 電子マネー | |

|---|

| 追加カード | 家族カード、ETCカード |

|---|

おすすめポイント

- 年会費永年無料

- 7&iグループの対象店ならポイント2倍

- nanacoに直接チャージできる

- 新規入会+条件達成で最大3,100ポイントプレゼント

セブンカード・プラスは使い道の豊富なnanacoポイントを貯められるクレジットカード。最大の特徴として、nanacoにチャージをするだけでポイントが貯まります。

現時点でセブンカード・プラス以外に、nanacoクレジットチャージに新規登録可能なカードはありません。※

また、7&iグループの対象店ならポイントが2倍で貯まるため「イトーヨーカドー」や「セブン-イレブン」をよく利用する方には特におすすめです。

※Apple Payのnanacoに登録可能なカードであればセブンカード・プラス以外でもクレジットチャージは可能ですが、チャージによるnanacoポイントの還元が受けられません。

専門家のおすすめコメント

普段からセブン-イレブンをよく利用する人は絶対持っておきたい1枚です。

セブンカード・プラスの口コミ

セブンカード・プラスの口コミの口コミ・評判

30代・女性(主婦)

メリットは、オートチャージができるのでお店で入金する手間が省けることが気に入ってます。また、チャージ分ナナコポイントが貯まるのも嬉しいです。 デメリットは、ナナコポイントそのものがほかのポイント制のものに比べて還元率が低いところです。

30代・男性(会社員)

メリットとしてオートチャージ機能を聞かせて公共料金や税金の支払いができることです。例えば、5000円チャージすると25nanacoポイント付きます。 公共料金や税金の支払いでポイントが付くのは手数料を賭けないものであればこのカードだけです。

30代・女性(会社員)

イトーヨーカドーでカード会員専用の割引キャンペーンを頻繁にしているので、よく使う人には便利なカードだと思います。

30代・男性(会社員)

良く行くコンビニがセブン-イレブン良く行くスーパーがイトーヨーカドーの人にはおすすめのカードです。nanacoにチャージする専用として 使用しています。

20代・男性(会社員)

セブン-イレブンを頻繁に利用するのでポイント還元にも使うことができますし、普通にクレジットカードとしても利用できるので個人的には重宝 しています。

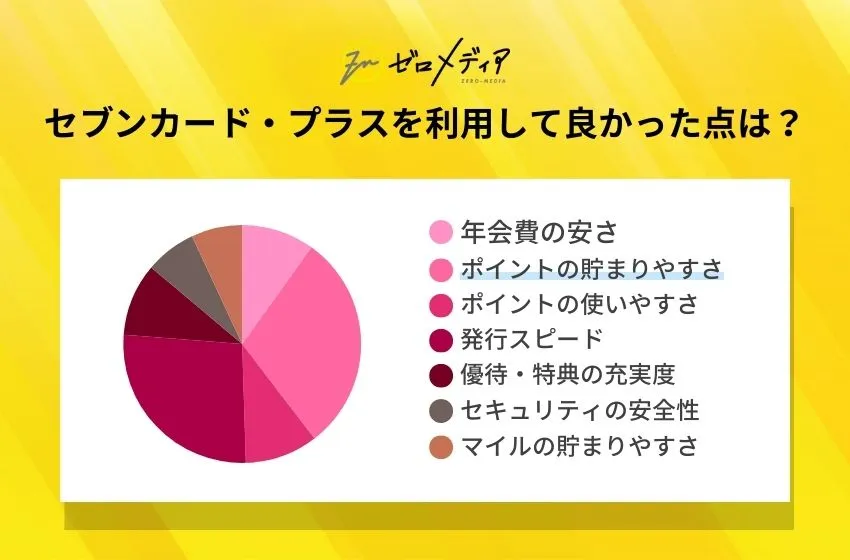

セブンカード・プラスのユーザーアンケート

![sevencardplus merit]()

アンケートの詳細

| 年会費の安さ | 10% |

| ポイントの貯まりやすさ | 30% |

| ポイントの使いやすさ | 10% |

| 発行スピード | 26.7% |

| 優待・特典の充実度 | 10% |

| セキュリティの安全性 | 6.7% |

| マイルの貯まりやすさ | 6.7% |

引用元:クレジットカードに関するアンケート調査セブンカード・プラスの総評

おすすめな人

- セブン系列の店舗をよく利用する人

- nanacoポイントを貯めたい人

- ポイントをたくさん貯めたい人

セブンカード・プラスは、nanacoポイントが貯まりやすいクレジットカードです。セブン-イレブンやイトーヨーカドーでの買い物がお得になるので、普段使いしながらどんどんポイントを貯められます。

7iDとの連携ならポイント還元率が最大11%になるのも大きなポイント。とにかくnanacoポイントを貯めたい人はぜひ申し込みしておきましょう。

セブンカード ・プラスの基本情報

| 年会費 | |

|---|

| ポイント還元率 | 0.5% |

|---|

| 国際ブランド | JCB |

|---|

| 発行速度 | 最短1週間 |

|---|

| 申し込み可能年齢 | 18歳以上 |

|---|

| 出典 | セブンカード ・プラス公式サイト |

|---|

| 家族カード | 家族カード、ETCカード |

|---|

![三菱UFJカード スペック表 クレジットカード おすすめ]()

おすすめポイント

- 三菱UFJグループ発行だから安心

- 対象店舗の利用で最大15%ポイント還元※

- 条件付き年会費無料

- 利用額に応じてポイント還元率アップ

- 最短翌営業日発行※Mastercard®とVisaのみ

- 新規入会で最大10,000円分プレゼント

三菱UFJカードは三菱UFJニコス株式会社が発行しているクレジットカードの1つ。クレジットカードを使えば使うほど、還元率が上がる点が特徴になっています。

月に3万円以上の利用

→ポイント還元率1.2倍月に10万円以上の利用

→ポイント還元率1.5倍

さらに、入会後3ヶ月間はポイント還元率が3倍になるためポイントをザクザク貯めることができます。

年に1回以上の利用で年会費無料、最短翌営業日発行と利用者に嬉しいポイント盛り沢山です。(※Mastercard®とVisaのみ)

三菱UFJカード公式

※グローバルポイントの金額相当額表記は、1ポイントあたり5円相当の商品に交換した場合です。交換商品により、換算額が異なります。※予告なく内容を変更、または終了する場合があります。※ ご利用期間は①2024年8月1日(木)~10月31日(木)(3カ月間)、② 2024年11月1日(金)~2025年1月31日(金)(3カ月間)、③ 2025年2月1日(土)~3月31日(月)(2カ月間)、④2025年4月1日(火)~5月31日(土)(2カ月間)の4回に分かれます。

専門家のおすすめコメント

普段からセブン-イレブンをよく利用する人は絶対持っておきたい1枚です。

三菱UFJカードの口コミ

三菱UFJカードの口コミの口コミ・評判

50代・男性(無職)

現役の頃に作ったカードてとても重宝しております。今は1番使っているカードでほとんどの支払いに使っております。安心して使えるのはいいです。

30代・男性(会社員)

2年目からは年会費がかかりますが、年に1度でもカード利用があれば無料になるので年会費はかからないようなもんですし、発行もとても早かったので 便利でした。

30代・女性(主婦)

大手メガバンク系のカードゆえの安心感の高さが魅力だと思います。ただ、1,000円につき1ポイントのポイント還元率が原則なので、なかなかポイント がたまらない点が少し不満です。

20代・女性(主婦)

銀行が発行しているカードなので安心感があります。三菱銀行のATMを利用する際は手数料がかからないので助かります。使用するごとにポイントが 貯まり、現金に替えることが可能なのでありがたいです。

20代・女性(会社員)

特に何の問題もなく使えている。良い点としてスマホ決済が出来て保険サービスも受けられる。悪い点としては初年度は無料だが次年度からは年会費がとられるところ。一回以上買い物すれば無料になるけれど、少しややこしいなと感じた。

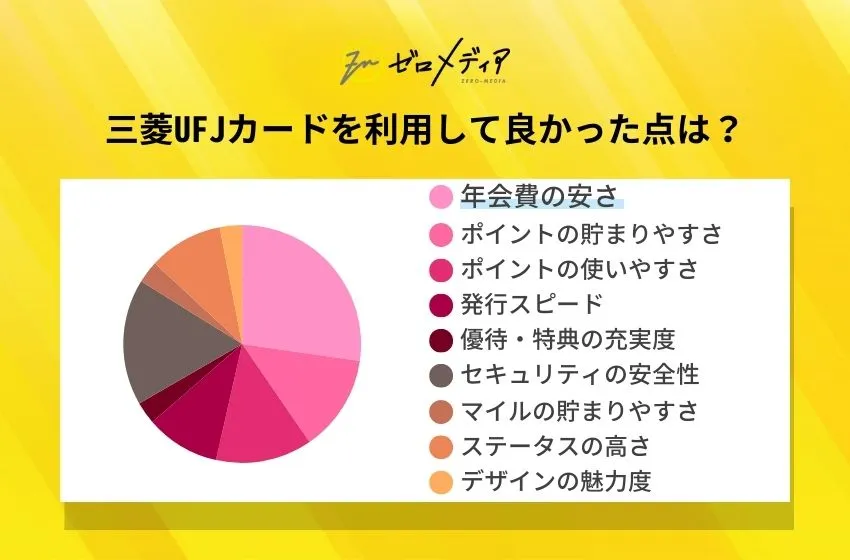

三菱UFJカードのユーザーアンケート

![mufjcard merit]()

アンケートの詳細

| 年会費の安さ | 26.7% |

| ポイントの貯まりやすさ | 13.3% |

| ポイントの使いやすさ | 13.3% |

| 発行スピード | 10% |

| 優待・特典の充実度 | 3.3% |

| セキュリティの安全性 | 16.7% |

| マイルの貯まりやすさ | 3.3% |

ステータスの高さ

| 10% |

| デザインの魅力度 | 3.3% |

引用元:クレジットカードに関するアンケート調査三菱UFJカードの総評

おすすめな人

- 信頼性の高いカードを持ちたい人

- メインカードとして使いたい人

- 多くの国際ブランドから選びたい人

三菱UFJカードは三菱UFJニコス株式会社が発行している年会費永年無料のクレジットカード。大手金融機関のクレジットカードなので、信頼性が高いカードとなっています。

他のカードと比べるとポイント還元率がやや低めではありますが、入会後3ヶ月間はポイントが3倍に!大きな買い物をする予定がある人にはおすすめといえます。

三菱UFJカードの基本情報

| 年会費 | |

|---|

| ポイント還元率 | 0.5%

※グローバルポイントの金額相当額表記は、1ポイントあたり5円相当の商品に交換した場合です。交換商品により、換算額が異なります。 |

|---|

| 国際ブランド | VISA、JCB、Mastercard、American Express |

|---|

| 発行速度 | 最短翌営業日※Mastercard®とVisaのみ |

|---|

| 申し込み可能年齢 | 18歳以上 |

|---|

| 出典 | 三菱UFJカード公式サイト |

|---|

| 追加カード | 家族カード、ETCカード、プラスEXカード、UnionPay(銀聯)カード |

|---|

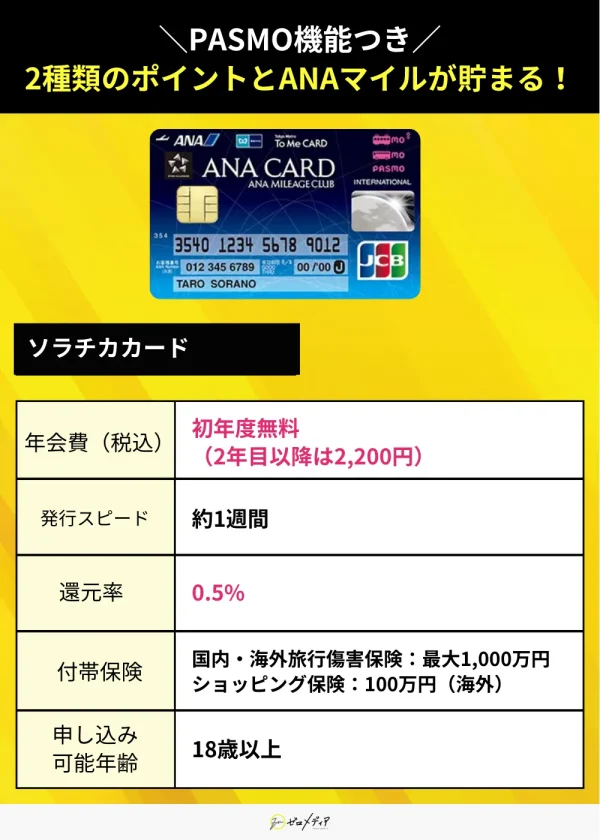

・陸でも空でもANAマイルを貯められる

・旅行保険が自動付帯なので安心・安全

・買い物や移動で貯めたポイントをANAマイルにまとめられる

・2年目以降は2,200円(税込)の年会費がかかる

・Suica・ICOCA派にはメリットが少ない

ソラチカカードは、旅行好きの方におすすめです。マイル自動移行コースに加入すると、1,000円につき5〜10マイル貯まります。旅行関連の付帯保険が充実しているところも強みです。

ポイント

最高1,000万円補償の海外旅行保険が自動付帯。国内航空障害保険も利用できるので、安心して旅行を楽しめます。

もちろん、ANAカード限定の特典も受け取れます。入会・搭乗・継続で貯まるボーナスマイルを獲得できるところは、ANAカードならではのメリットでしょう。

ボーナスマイルとは

通常のカード決済で貯まるマイルに加えて、入会・搭乗・カード継続でもらえるマイルのことです。

・入会ボーナス:1,000マイル

・搭乗ボーナス:×10%

・継続ボーナス:1,000マイル

※ソラチカカードの場合

また、PASMO機能が搭載されているところも見逃せません。カード1枚にクレジットカード機能とPASMO機能が集約されているので、財布の中身をスッキリさせられます。

オートチャージ機能や定期券情報の搭載などにも対応しているため、普段から東京メトロをはじめとした交通機関を利用する方に最適でしょう。

PASMO利用で「メトロポイント」を獲得可能。貯めたポイントはANAマイルに移行できます!

専門家のおすすめコメント

東京メトロの定期が印字できるので、お財布がスッキリまとまりますよ!

ソラチカカードの口コミ

ソラチカカードの口コミの口コミ・評判

40代・男性(会社員)

OkidokiポイントだけでなくメトロポイントとANAマイルまで貯まるクレジットカードになっている点が良かったです。さらにこのクレジットカードは PASMOとしての機能も付いていて、オートチャージまでできるのでとても便利です。

30代・男性(会社員)

年会費がかかっても年会費分のANAマイルが毎年貰えますし、陸でANAマイルを貯めるには非常に効率が良くて使い勝手がいいです。

30代・男性(会社員)

ANAマイルを貯めるサブカードとして注目された存在であり、普段のショッピングで活用できれば、還元率で納得できることが感じられます。

30代・男性(会社員)

東京メトロを使用して通勤する人には定期券を搭載することができるのでおすすめのカードです。PASMOのオートチャージ機能も使用できて便利です。

30代・男性(会社員)

まず、オートチャージサービスをしっかりと利用することができたので嬉しかったです。また、メトロポイントがしっかりと貯まったので安心すること ができました。

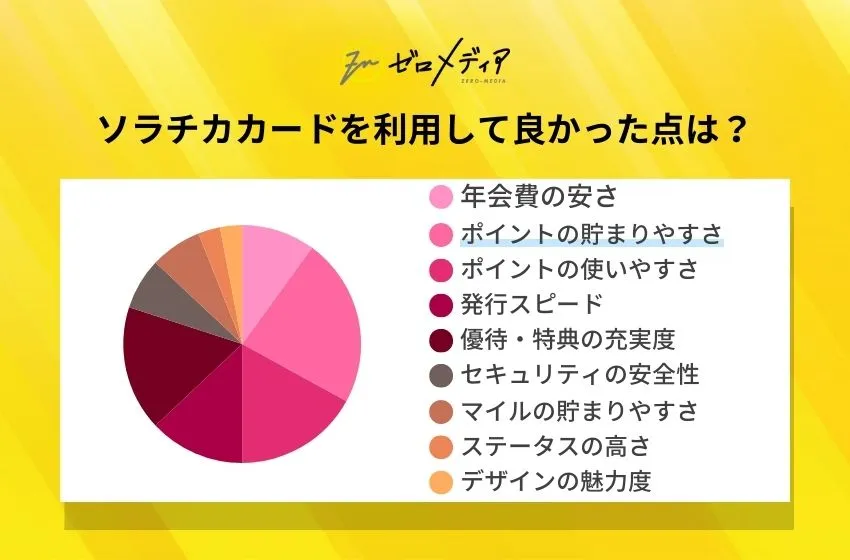

ソラチカカードのユーザーアンケート

![sorachika merit]()

アンケートの詳細

| 年会費の安さ | 10% |

| ポイントの貯まりやすさ | 23.3% |

| ポイントの使いやすさ | 16.7% |

| 発行スピード | 13.3% |

| 優待・特典の充実度 | 16.7% |

| セキュリティの安全性 | 6.7% |

| マイルの貯まりやすさ | 6.7% |

ステータスの高さ

| 3.3% |

| デザインの魅力度 | 3.3% |

引用元:クレジットカードに関するアンケート調査ソラチカカードの総評

おすすめな人

- マイルを貯めたい人

- 東京メトロをよく利用する人

- 年会費を抑えたい人

ソラチカカードは東京メトロを利用していて、ANAマイルを貯めたい人にはもってこいの1枚!2種類のポイントとANAマイルを貯めることができるので、お得感があります。

PASMOのオートチャージは1,000円につき5マイルとマイル還元率がアップするのもポイントです。国際ブランドはJCBなので、ハワイのトロリーにも電車賃無料で乗車できます。

ソラチカカードの基本情報

| 年会費 | 初年度無料 2年目以降は2,200円(税込) |

|---|

| 還元率 | 0.5% |

|---|

| 国際ブランド | JCB |

|---|

| 付帯保険 | - 海外旅行障害保険:最高1,000万円(自動付帯)

- 国内航空傷害保険:最高1,000万円(自動付帯)

- ショッピング補償:100万円(海外)

|

|---|

| 申込可能年齢 | 18歳以上 |

|---|

| 発行スピード | 約1週間 |

|---|

| スマホ決済 | |

|---|

| 電子マネー | |

|---|

| 追加カード | ETCカード、ANA QUICPay+nanaco 、家族カード、PiTaPa |

|---|

出典:公式サイト

コンテンツの誤りを報告する

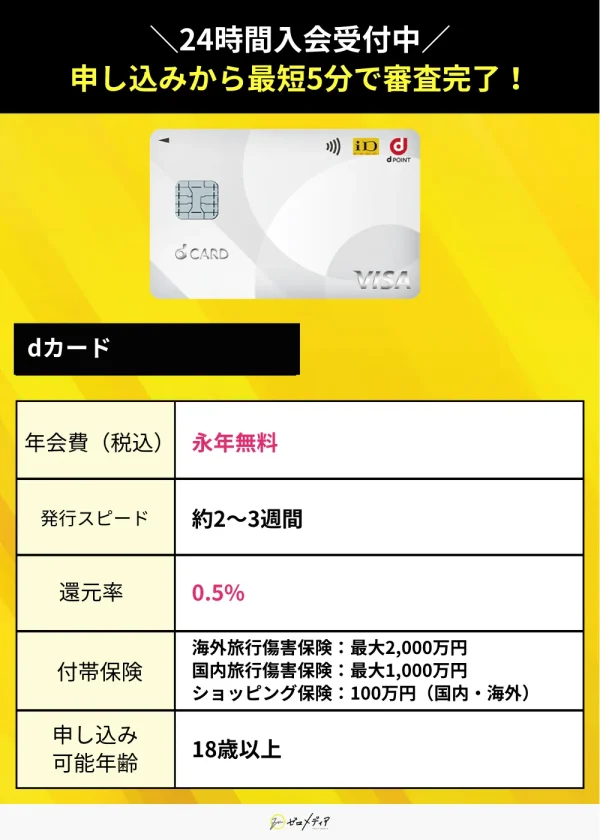

dカード

![dカード スペック表 クレジットカード おすすめ]()

おすすめポイント

- 申し込み完了から最短5分で審査完了

- いつものお買い物で1%のdポイントがたまる

- 年会費永年無料

・ポイント三重取り可能

・還元率がいつでも1.0%

・街中に提携店が多く使いやすい

・ドコモ以外のキャリアで補償なし

・国際ブランドを選べない

dカードはNTTドコモが発行しているクレジットカードで、申し込みから審査まで24時間入会受け付けしています。

あらかじめ口座や身分証を用意しておくことで、入会の申し込み完了後、最短5分で審査が完了。最短5日でお手元にdカードが届きます。

ポイント

ドコモユーザーなら、dカードで貯めたポイントをそのまま携帯料金の支払いに使えます。

全国にdカードの特約店・提携店があり、通常のショッピングで100円(税込)につき1ポイント、さらに提携店ごとのポイント還元を受けることが可能です。

高還元率かつ年会費無料で使えるdカードなので、ドコモユーザーなら必須の一枚といえるでしょう。

専門家のおすすめコメント

dカードは、年会費無料で高いポイント還元率を誇るクレジットカード。dカード特約店なら、100円につき最大2ポイント貯めることができるので普段使うことが多い店舗が対象に入っている人は持っておきたい1枚です。

dカードの総評

おすすめな人

- ドコモユーザーの人

- 年会費無料のクレジットカードを探している人

- ポイントをたくさん貯めたい人

dカードはドコモユーザには必携の1枚で、持っているだけで補償対象になるので安心でしょう。

また、年会費は無料にもかかわらず、ポイント還元率が常に1.0%とお得。メインカードとして使っても十分機能するクレジットカードです。

dカード基本情報

| 年会費 | 永年無料 |

|---|

| 還元率 | 1.0% |

|---|

| 国際ブランド | Visa |

|---|

| 付帯保険 | - 海外旅行傷害保険:最高2,000万円

- 国内旅行傷害保険:最高1,000万円

- ショッピング保険:100万円(国内・海外それぞれ)

|

|---|

| 申込可能年齢 | 18歳以上 |

|---|

| 発行スピード | 約2〜3週間 |

|---|

| スマホ決済 | |

|---|

| 電子マネー | |

|---|

| 追加カード | 家族カード、ETCカード |

|---|

出典:公式サイト

コンテンツの誤りを報告する

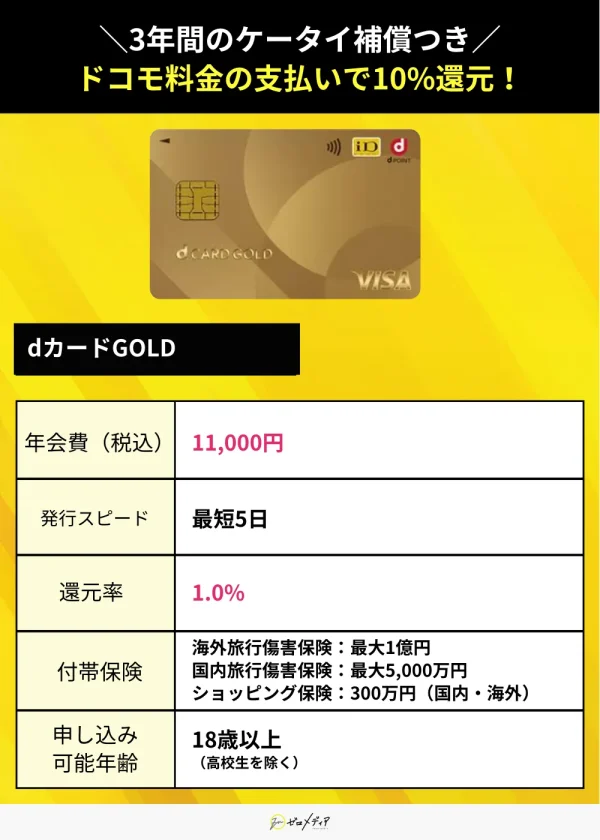

dカードGOLD

![dカードGOLD スペック表 クレジットカード おすすめ]()

おすすめポイント

ドコモの支払いに利用すると10%還元

3年間のケータイ補償つき!

基本還元率は1%と高め

・ドコモユーザーならポイントで年会費を支払える

・審査スピードが早い

・旅行の特典が多い

・ドコモユーザー以外のメリットが少ない

・交換できる他社ポイントが少ない

dカードGOLDは年会費11,000円(税込)ですが、ドコモのケータイやドコモ光などに利用するとポイント10%還元になるなど、dポイントをお得に貯められるクレジットカードです。

ポイント

さらにドコモのケータイは3年間最大10万円の補償がついており、破損や盗難に備えることができます。

審査は最短5分で完了するので、急いでクレジットカードを作りたい方にもおすすめ。

国内や、ハワイの主要空港ラウンジを無料で利用できるサービスも魅力的です。

専門家のおすすめコメント

dカードGOLDはゴールドカードの中で高い利用率を誇っている人気のカードです。年会費は1万円以上と少し高めですが、ドコモ会員なら年会費以上の恩恵を受けられるでしょう。

dカードGOLDの総評

おすすめな人

- ドコモユーザーの人

- ポイ活をしている人

- 飛行機を利用する人

年会費がかかりますがdカードよりさらにポイントが貯まりやすく、効率的にポイ活ができるカードです。

ゴールドカードならではの空港ラウンジが無料利用できる特典も付帯しており、多方面で活躍するでしょう。

dカードGOLD基本情報

| 年会費 | 11,000円(税込) |

|---|

| 還元率 | 1.0% |

|---|

| 国際ブランド | Mastercard Visa |

|---|

| 付帯保険 | - 海外旅行傷害保険:最高1億円

- 国内旅行傷害保険:最高5,000万円

- ショッピング保険:年間300万円まで

|

|---|

| 申込可能年齢 | 18歳以上(高校生を除く) |

|---|

| 発行スピード | 最短5日 |

|---|

| スマホ決済 | |

|---|

| 電子マネー | |

|---|

| 追加カード | 家族カード、ETCカード |

|---|

出典:公式サイト

コンテンツの誤りを報告する

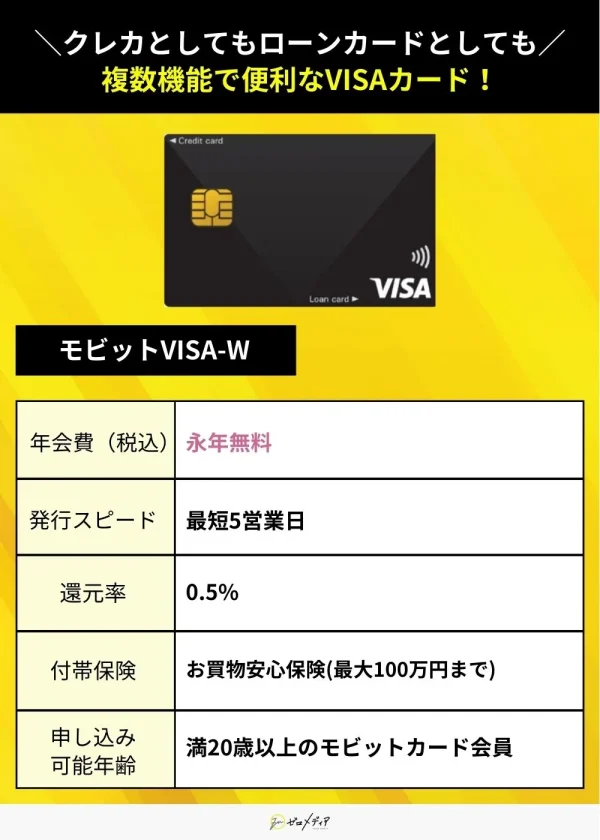

モビットVISA-W

![モビットVISA-W]()

おすすめポイント

- ローンカードとクレジットカードの機能が1枚にまとまっている(W)

- 買い物でもローン返済でもVポイントが貯まる(W)

- カード自体の年会費もETCカードも永年無料(W)

モビットVISAーWは、クレジットカード機能とローンカードとしての機能を兼ね備えた多機能カードです。

ポイント

ローンカードとして利用してもVポイントが貯まるので、より効率的にポイントを貯めることができます。

また、カード自体の年会費が無料なのはもちろんのこと、ETCカードも年会費無料で利用することができます。

さらにタッチ決済にも対応しているので、日常のお買い物をより便利にできるでしょう。

カードの複数所持が嫌な人やタッチ決済を日常的に使う方におすすめのカードです。

※カードローン審査通過後にクレジットカードの審査があります

専門家のおすすめコメント

2024年12月に登場したモビットVISAーWは、クレジットカードとカードローンの機能を併せ持つカード。カードローンの返済にもVポイントが貯まるのが特徴です。

モビットVISAーWの総評

おすすめな人

- カードローンも利用したい人

- 無駄なくポイ活をしたい人

- ETCカードをこれから作る人

クレジットカードとカードローンのカードを1枚に集約でき、カードローンのカードだとはバレにくいスタイリッシュさも魅力です。

このカードでカードローンを利用することで返済時にVポイントが還元されるので、無駄なくポイ活をしたい人にはとてもおすすめです。

モビットVISAーWの基本情報

| 年会費 | 永年無料 |

|---|

| ポイント還元率 | 0.50% |

|---|

| 国際ブランド | Visa |

|---|

| 発行速度 | 最短5営業日 |

|---|

| 申し込み可能年齢 | 満20歳以上のモビットカード会員 |

|---|

| 出典 | 公式サイト |

|---|

| 追加カード | 家族カード、ETCカード |

|---|

コンテンツの誤りを報告する

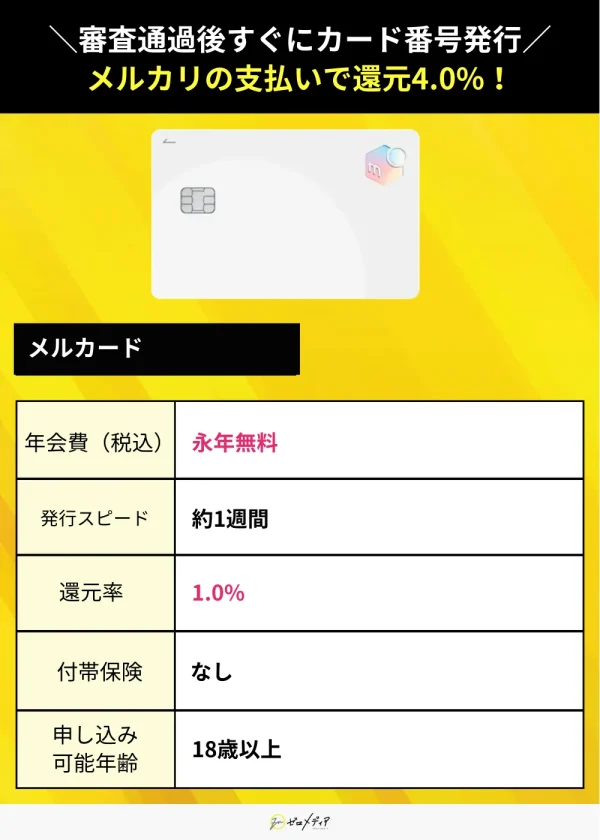

メルカード

![メルカード スペック表 クレジットカード おすすめ]()

おすすめポイント

審査通過後すぐにカード番号を発行

- メルカリでいつでも1.0〜4.0%還元

- 貯めたポイントの使い道が満載

・申込条件がやさしいので誰でも申し込みやすい

・審査通過後、すぐにカード番号を使って利用できる

・定期的にお得なキャンペーンを実施している

・付帯保険がついていない

・JCB以外の国際ブランドを選択できない

メルカードは、メルカリアカウントを持つ18歳以上の人が発行できるクレジットカードです。高校生でも卒業年の1月1日以降であれば申し込めます。

ポイント

審査通過後すぐにカード番号を発行。メルカリのアプリから最短1分で申し込めます。

基本還元率が1.0%なので「メルカリポイント」を貯められるでしょう。ポイント価値は「1P=1円相当」で、使い道が豊富にあります。

メルカリポイントの使い道

・メルカリ内の買い物で利用

・ネットショッピングの支払いに充当

・実店舗の支払いで利用

・メルペイあとばらいの支払いに充当

・家族や友達にポイントを送る

メルカリの支払いにメルカードを利用すると、最大4.0%還元にアップします。そのため、普段からメルカリを利用している方におすすめです。

年会費は永年無料ですので、余分な費用を気にせずに利用できます。国内加盟店が豊富なJCBブランドであるところも魅力的です。

メルカリの利用頻度が多い方なら、1枚は持っておきたいクレジットカードですね!

専門家のおすすめコメント

メルカードは、メルカリサービスの利用時にメリットを感じられるカードです。メルカリの売上金をカードの支払いに充てることができるのもこのカードならではと言えるでしょう。

メルカードの総評

おすすめな人

- メルカリをよく利用する人

- 審査面が心配な人

- すぐにカード情報を発行してほしい人

メルカリの出品でも購入でもメリットがあるカードです。特に購入時にはこのカードを決済に使うと還元率が4.0%になるので必携でしょう。

また、メルカリを利用しない人にとっても、還元率が通常の2倍なため発行する価値があるでしょう。

メルカードの基本情報

| 年会費 | 永年無料 |

|---|

| 還元率 | 1.0% |

|---|

| 国際ブランド | JCB |

|---|

| 付帯保険 | – |

|---|

| 申込可能年齢 | 18歳以上 |

|---|

| 発行スピード | 約1週間 |

|---|

| スマホ決済 | |

|---|

| 電子マネー | |

|---|

| 追加カード | – |

|---|

コンテンツの誤りを報告する

Visa LINE Payクレジットカード(P+)

![Visa LINE PAYクレジットカード スペック表 クレジットカード おすすめ]()

おすすめポイント

最短10秒で即時発行

- LINE Payのコード支払いで5%還元

- 豊富な決済バリエーションに対応

・カード番号を入手するまでに時間がかからない

・LINE Payとの相性が抜群

・LINEからいつでも簡単に申し込める

・国民年金保険料の支払いはポイント付与の対象外

・LINE Payユーザー以外にこれといったメリットがない

Visa LINE Payクレジットカード(P+)は、普段からLINE Payを利用している方におすすめのクレジットカードです。実店舗でのコード支払いで、5%還元にアップします。

ポイント

LINE Payに登録すると、事前チャージなしで支払いが可能。還元率だけでなく、利便性も高まる優れものです。

もっともおすすめな決済方法は、LINE Payでのコード支払いですが、他にもさまざまな決済バリエーションに対応しています。

visa LINE Payクレジットカード(P+)の決済手段

・Apple Pay

・Google Pay

・iD決済

・VISAタッチ決済

上記の手段で決済した場合の還元率は0.5%です。平均的な還元率ですので、問題なく「LINEポイント」を貯められるでしょう。

また、申し込み後、最短10秒で発行できるところも魅力の一つです。「今すぐネットショッピングで利用したい」といった需要に応えてくれます。

年会費は永年無料なので、LINE Pay用に作成しておくことをおすすめします!

専門家のおすすめコメント

Visa LINE Payクレジットカード(P+)は、LINE Payとの併用でポイント還元率が5%になるクレカ。月の上限が500ポイントと決められているので、その点は注意が必要です。

Visa LINE Payクレジットカード(P+)の総評

おすすめな人

- 早く使いたい人

- 気軽に申し込みを行いたい人

- LINE Payを利用している人

Visa LINE Payクレジットカード(P+)はLINEアプリから気軽に申し込めるクレジットカードです。

ポイント

今すぐ手軽にクレジットカードをゲットしたいという方にはぴったりの1枚でしょう。

それだけではなく、LINE Payのコード決済に紐づけることでポイントの高還元も可能。普段使っているLINEアプリで連絡も決済も完結させてみてはいかがでしょう。

Visa LINE Payクレジットカード(P+)の基本情報

| 年会費 | 永年無料 |

|---|

| 還元率 | 0.5% |

|---|

| 国際ブランド | VISA |

|---|

| 付帯保険 | |

|---|

| 申込可能年齢 | 18歳以上 |

|---|

| 発行スピード | 最短10秒 |

|---|

| スマホ決済 | - LINE Pay

- Apple Pay

- Google Pay

|

|---|

| 電子マネー | – |

|---|

| 追加カード | ETCカード、家族カード |

|---|

出典:公式サイト

コンテンツの誤りを報告する

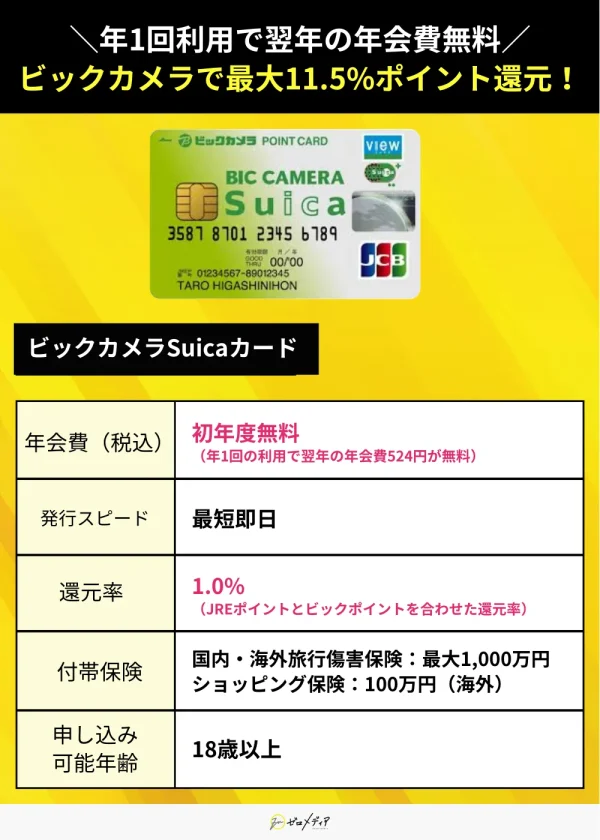

ビックカメラSuicaカード

![ビックカメラSuicaカード スペック表 クレジットカード おすすめ]()

おすすめポイント

2種類のポイントがダブルで貯まる

- 年1回の利用で翌年の年会費無料

- ビックカメラで最大11.5%還元

・チャージしたSuicaをビックカメラで利用すると最大11.5%還元

・定期券や新幹線チケットなどで還元率がアップする

・ビックカメラで使いまわせば節約効果を高められる

・ICOCAやPASMOなどはポイントアップの対象外

・付帯保険の補償内容がやや物足りない

ビックカメラSuicaカードは、普段からビックカメラで買い物をする方におすすめしたいクレジットカードです。ビックカメラで、ポイント還元率が10%にアップします。

ポイント

引越しや事務所の移転など、家電や機材を大量に購入する機会に利用するといいでしょう。

仮に10万円分の買い物をした場合、10,000円相当のポイントバック。100万円分購入すれば、10万円相当の「ビックポイント」が返ってきます。

貯めたポイントは、ビックカメラのグループ店舗やネットショップで「1P=1円」として利用できます!

また、Suica一体型のクレジットカードであるところも魅力的です。Suicaへのチャージに利用すると、チャージ金額の1.5%が「JREポイント」として還元されます。

ビックポイントとJREポイントは、どちらもSuicaへのチャージに利用可能。そのため、普段からSuicaを使っている方にも最適でしょう。

専門家のおすすめコメント

ビックカメラSuicaカードは、その名の通りビックカメラとSuicaの利用が多い人におすすめ。年会費は実質無料ながら、海外旅行保険が自動付帯なのは嬉しいポイントです。

ビックカメラSuicaカードの総評

おすすめな人

- 家電をこれから買う機会がある人

- Suica機能が付帯したクレジットカードを探している人

- 電車移動が多い人

ビックカメラSuicaカードはこれから家電を買う方、一人暮らし用の家電をそろえる方、電車移動が多い方におすすめのクレジットカードです。

ポイント

ビックカメラやSuicaの定期券、新幹線チケットの購入時に本カードを利用することで、通常時より多くのポイントを貯めることができお得感が高まるでしょう。

貯めたポイントをSuicaのチャージに充てれば、交通費をダイレクトに節約できますよ。

ビックカメラSuicaカードの基本情報

| 年会費 | 初年度年会費無料

2年目以降は524円(税込) ※年1回の利用で翌年の年会費無料 |

|---|

| 還元率 | 1.0% ※JREポイントとピックポイントを合わせた還元率 |

|---|

| 国際ブランド | VISA JCB |

|---|

| 付帯保険 | - 海外旅行障害保険:最高500万円(利用付帯)

- 国内旅行傷害保険:最高1,000万円(利用付帯)

|

|---|

| 申込可能年齢 | 18歳以上 |

|---|

| 発行スピード | 最短即日 |

|---|

| スマホ決済 | - PayPay

- Apple Pay

- Google Pay

|

|---|

| 電子マネー | - iD

- モバイルSuica

- PASMO

- ICOCA

- WAON

- 楽天Edyなど

|

|---|

| 追加カード | ETCカード、家族カード |

|---|

出典:公式サイト

コンテンツの誤りを報告する

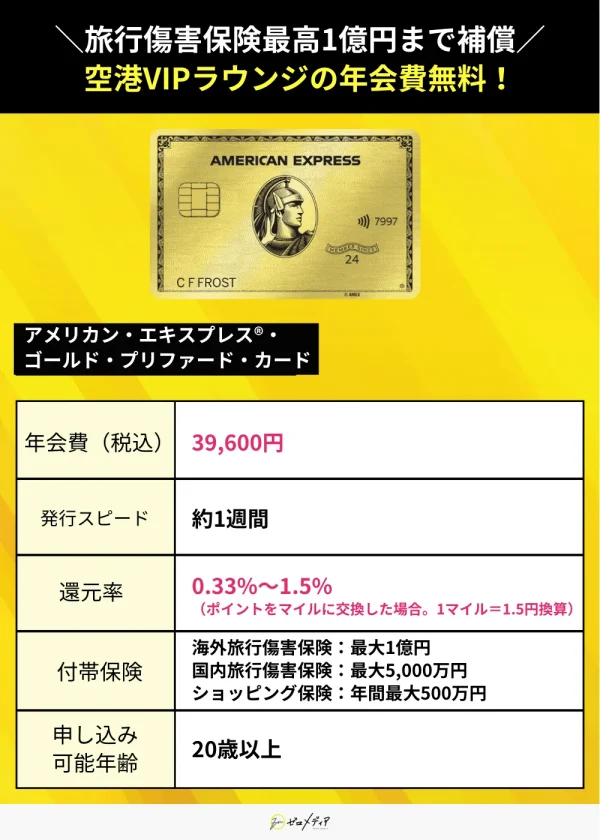

アメリカン・エキスプレス®・ゴールド・プリファード・カード

![アメックスゴールドプリファード スペック表 クレジットカード おすすめ]()

おすすめポイント

- 空港VIPラウンジ年会費が無料

- 海外旅行傷害保険最大1億円まで補償

- 条件クリアで有名ホテルの宿泊券もらえる

- 家族カードが2枚無料

- ご入会後カードご利用条件達成で合計120,000ポイント獲得可能

・上質な優待が豊富

・付帯保険が充実

・高ステータスのクレジットカード

・一定の収入がないと審査通過は厳しい

・手軽に使える特典があまりない

アメリカン・エキスプレス・ゴールド・プリファード・カードはステータスの高いゴールドカードです。年会費は高めですが、その分上質な特典が付帯しています。

普段の旅行や食事をワンランクアップさせてくれる優待がずらり。特にホテルに関する優待は、ほかのゴールドカードと比較しても充実どがかなり高いのが特徴です。

- プリンスステータスサービスの「ゴールドメンバー」に無条件で登録

- 年間200万円以上の利用+継続で、国内対象ホテルの無料宿泊券プレゼント

- カード継続で10,000円分のトラベルクレジットもらえる

- 世界遺産や美術展の貸切鑑賞・イベントの特等席用意

さらにアメリカン・エキスプレス・ゴールド・プリファード・カードは、家族カードを2枚無料で発行することができます。本会員とほぼ同様のサービスを、維持コストなしで利用できるのはお得ですね!

また3枚目以降は半額の19,800円(税込)で利用することができます。

専門家のおすすめコメント

アメックスゴールドは日本で最初に発行されたゴールドカードで、高いステータス性と豪華な特典が魅力的です。

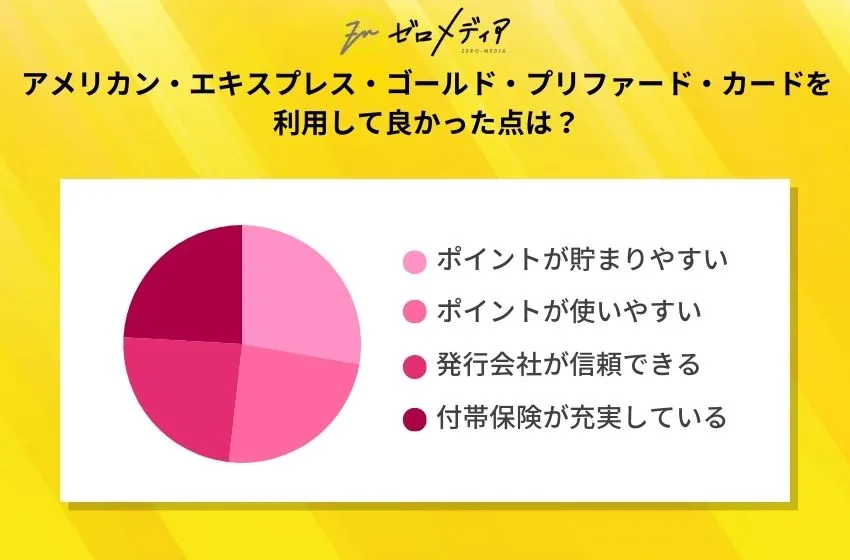

アメリカン・エキスプレス®・ゴールド・プリファード・カードのユーザーアンケート

![アメリカン・エキスプレス・ゴールド・プリファード・カードを 利用して良かった点は?]()

アメリカン・エキスプレス®・ゴールド・プリファード・カードの基本情報

| 年会費 | 39,600円(税込) |

|---|

| 還元率 | 0.33〜1.5%

※ポイントをマイルに交換した場合。1マイル=1.5円換算 |

|---|

| 国際ブランド | AMEX |

|---|

| 付帯保険 | - 海外旅行傷害保険:最高1億円

- ショッピング保険:年間最高500万円

|

|---|

| 申込可能年齢 | 20歳以上 本人に安定した継続的な収入のある方 |

|---|

| 発行スピード | 約1週間 |

|---|

| スマホ決済 | |

|---|

| 電子マネー | – |

|---|

| 追加カード | ETCカード、家族カード |

|---|

コンテンツの誤りを報告する

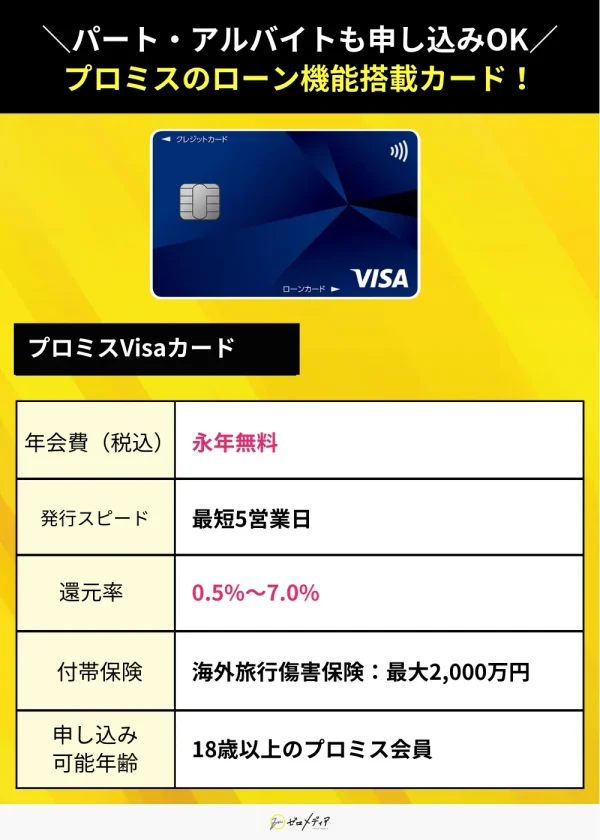

プロミスVisaカード

![プロミスVisaカード スペック表 クレジットカード おすすめ]()

おすすめポイント

- プロミスのローン機能搭載

- 対象のコンビニ・飲食店で最大7%ポイント還元※1

- 年会費永年無料

- パート・アルバイトの方でも申し込める

・カードローンが使える

・最大還元率が高い

・発行や借り入れの手続きがWebで完結

プロミスVisaカードはプロミスローン機能を搭載しており、クレジットカードとして使いながらカードローンが利用できる一体型のカードです。

注意点

対象年齢は18歳以上でパート・アルバイトの方でも申し込みができますが、プロミス会員である必要があるので注意しましょう。

還元率は対象のコンビニ・飲食店で最大7%※1と高く、普段の買い物でどんどんポイントを貯めることができます。情報は「Vpassアプリ」というアプリで管理するため安全性が高く、支払いのデータが可視化されることから使い過ぎの防止にもつながるでしょう。

カードローンは最短3分で融資可能※2で、手続きがWebで完結するため家族や周りの方に知られたくない時にも安心です。50万円以下の借り入れは本人確認のみで行え、収入証明書類が不要になります。

専門家のおすすめコメント

プロミスVisaカードは、クレジットカードとキャッシング機能が1枚に集約されているので、突然の大きな出費があっても安心できます。

プロミスVisaカードの基本情報

| 年会費 | 永年無料 |

|---|

| 還元率 | 0.5〜7%※1 |

|---|

| 国際ブランド | VISA |

|---|

| 付帯保険 | |

|---|

| 申込可能年齢 | 満18歳以上のプロミス会員の方 |

|---|

| 発行スピード | 最短5営業日 |

|---|

| スマホ決済 | |

|---|

| 電子マネー | |

|---|

| 追加カード | ETCカード |

|---|

プロミスVisaカード 公式サイト

※1:スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※ iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2:お申込み時間や審査によりご希望に添えない場合がございます。

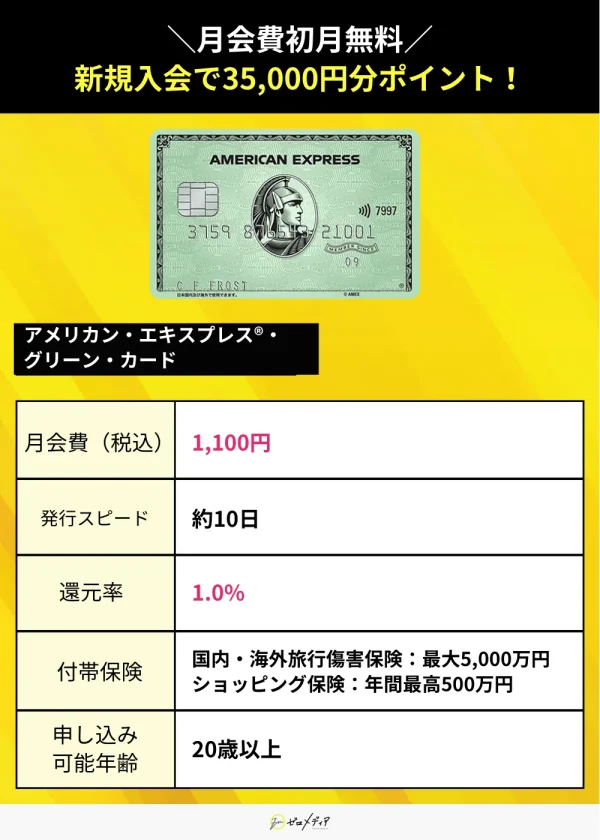

アメリカン・エキスプレス®・グリーン・カード

![アメックスグリーンカード スペック表 クレジットカード おすすめ]()

おすすめポイント

- 入会特典最大計35,000円分獲得可能※1

- ポイントの使い道が豊富

- 安心のプロテクション・サービス

- 付帯保険が豊富で安心

アメリカン・エキスプレス・グリーン・カードなら、買い物の決済はもちろん、携帯電話の支払いでもポイントが貯まります。

ポイント

商品と交換したり、マイルや提携ポイントに移行したりと、ポイントの使い道が豊富なところもポイントです。

また、アメリカン・エキスプレス・グリーン・カードにはプロテクション・サービスにも特徴があります。

プロテクション・サービス

・「リターン・プロテクション」

→アメックスグリーンカードで決済した商品を返却・返金可能※2

・「ショッピング・プロテクション」

→破損・盗難された商品を年間最高500万円まで補償※3

クレジットカード利用者にとって非常に安心できるサービス。ショッピング決済をよく利用される方は、万が一のためにもぜひ覚えておいてください。

webやアプリでクレジットカードの利用状況やキャンペーンを簡単に確認できるところも嬉しいですね。

専門家のおすすめコメント

アメックスカード初の月会費制クレジットカードです。まずはお試しで使ってみたい人におすすめです。

アメリカン・エキスプレス®・グリーン・カードの口コミ

アメリカン・エキスプレス・グリーン・カードの口コミの口コミ・評判

30代・男性(パート・アルバイト)

アメックスグリーンカードは月会費がかかりますが、インターネット上での不正使用に関してのセキュリティ意識が高くて安心して使えます。 保険も厚く、ステータス性もあるので好きです。

30代・男性(会社員)

ポイント還元率は割と普通かなと思いますが家族カードがとりあえず作りやすいのは有難いところでした。持っていると安心できます。

30代・男性(会社員)

積極的なカード利用ができれば、無駄なくポイントをどんどん貯めることが可能です。またレジで支払うとき、男性であればステータス性を実感できる と思います。

30代・男性(無職)

ポイント還元率が結構が高い。空港までスーツを無料で送れる。支払をするとき信頼が高い人と思ってもらえる。国内の空港ラウンジが使えるので よく飛行機に乗る人は便利。

30代・女性(主婦)

空港のラウンジが使えるので旅行好きには有意義に使えるカードです。でも月会費は高いし、カード取り扱い店によっては使えないこともあるので、 アメックスをメインカードにしても、メジャーなカードをもう一枚持っておくのが安心かと思います。

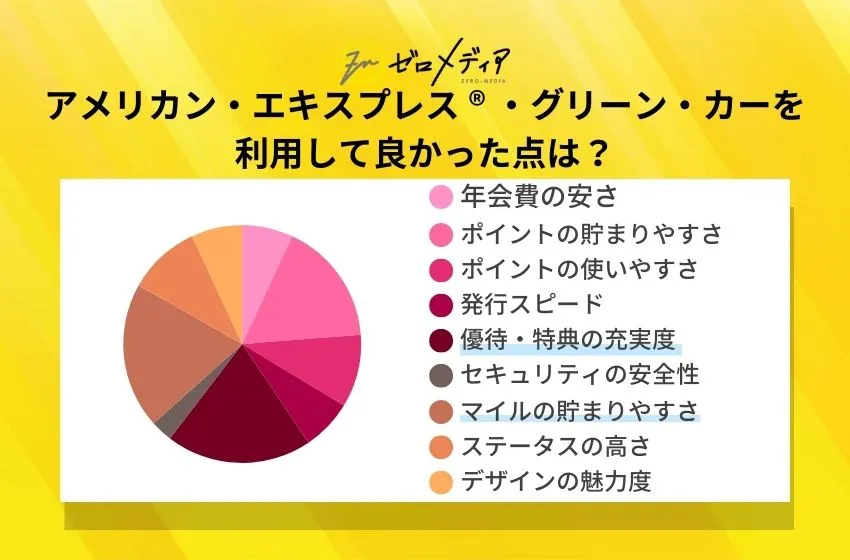

アメリカン・エキスプレス®・グリーン・カードのユーザーアンケート

![amex green merit]()

アンケートの詳細

| 年会費の安さ | 6.7% |

| ポイントの貯まりやすさ | 16.7% |

| ポイントの使いやすさ | 10% |

| 発行スピード | 6.7% |

| 優待・特典の充実度 | 20% |

| セキュリティの安全性 | 3.3% |

| マイルの貯まりやすさ | 20% |

ステータスの高さ

| 10% |

| デザインの魅力度 | 6.7% |

引用元:クレジットカードに関するアンケート調査アメリカン・エキスプレス®・グリーン・カードの総評

アメックスグリーンは、クレジットカードにはめずらしい月会費制となっています。ステータスの高いカードを気軽に持つことができるので、サブスク感覚で幅広い層の人におすすめできる1枚です。

最高5,000万円の海外・国内旅行傷害保険が付帯していて、スマートフォンの故障や水漏れを補償してくれる「スマートフォン・プロテクション」もついています。旅行好きな人には心強いパートナーカードとなるでしょう。

アメリカン・エキスプレス®・グリーン・カードの基本情報

初めてのクレジットカードならアメックスグリーン|アメリカン・エキスプレス

※1入会から3ヶ月以内のカード利用による。

※2 補償金額は1商品につき最高3万円相当額まで、1会員口座につき年間最高15万円相当額までです。商品が未使用で損傷がなく、他に加入している保険または購入店の返品規定が適用されない場合のみ有効です。購入日から90日間。アメリカン・エキスプレスに返却、購入金額を会員口座に払い戻し。

※3 免責金額:1事故につき1万円。購入日から90日間補償。

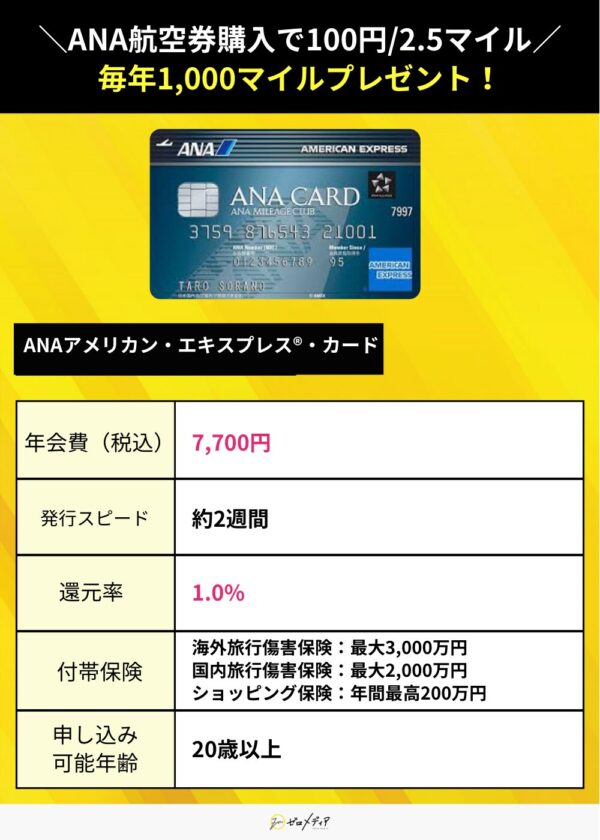

ANAアメリカン・エキスプレス®・カード

![ANAアメックス スペック表 クレジットカード おすすめ]()

おすすめポイント

入会ボーナスで1,000マイルもらえる

最高3,000万円の旅行傷害保険が付帯

空港などで利用できるサービスが豊富

・旅行に関する特典が豊富

・ANAマイルが貯まりやすい

・旅行保険が充実

ANAアメリカン・エキスプレス®・カードは、利用に応じてANAマイルが貯まります。また入会ボーナスとして1,000マイル、継続ボーナスで毎年1,000マイルが付与されます。

ANAアメリカン・エキスプレス・カードはマイルが貯まりやすいクレジットカードとして活躍。ANA航空券を購入すると100円で2.5マイルが貯まります!

ポイント

空港内店舗「ANA FESTA」は5%OFF、機内販売は10%OFFになるなど、お得にお買い物できる点も魅力です。

最大3,000万円の旅行傷害保険も付帯しているので、頻繁に旅行にいく方は持っていて損のないクレジットカードです。

手荷物宅配サービスや空港ラウンジ特典も利用できます。

基本情報

| 年会費 | 7,700円(税込) |

|---|

| 還元率 | 1.0% |

|---|

| 国際ブランド | AMEX |

|---|

| 付帯保険 | - 海外旅行傷害保険:最高3,000万円

- 国内旅行傷害保険:最高2,000万円

- ショッピング保険:年間最高200万円

|

|---|

| 申込可能年齢 | 20歳以上 |

|---|

| 発行スピード | 約2週間 |

|---|

| スマホ決済 | |

|---|

| 電子マネー | - |

|---|

| 追加カード | 家族カード |

|---|

【サブカード向け】目的別おすすめクレジットカード15枚を紹介

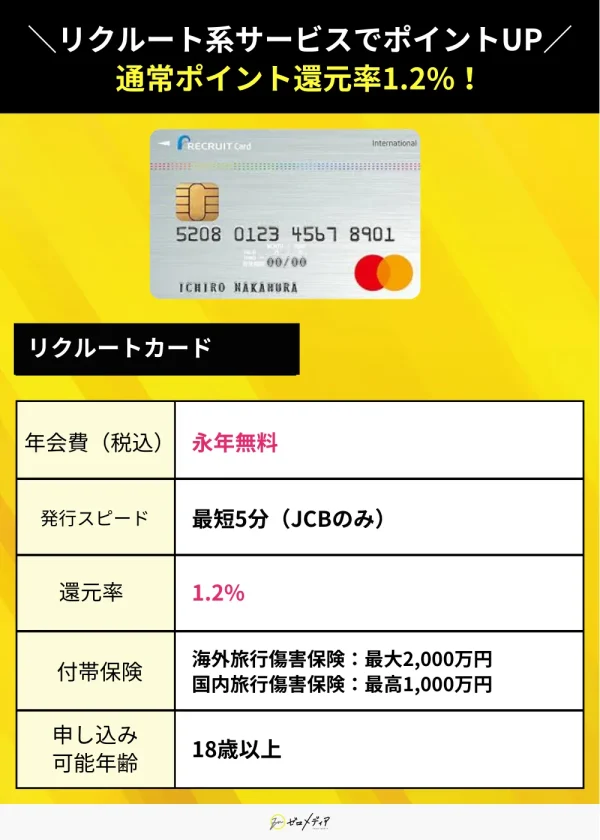

【還元率が高い】リクルートカード

![リクルートカード スペック表 クレジットカード おすすめ]()

おすすめポイント

- 通常時ポイント還元率1.2%

- リクルート関連サービスで更にポイントUP

- 電子マネーチャージ可能

- 付帯保険が充実で旅行する方にもおすすめ

・通常の還元率が1.2%

・電子マネーとの相性が良い

・付帯保険が手厚い

・ポイントは1年で切れてしまう

・リクルートサービス以外では還元率がアップしにくい

リクルートカードは、通常時のポイント還元率1.2%です。年会費無料クレジットカードながら、驚異の高還元率をほこります。

ポイント

貯まったポイントをPontaポイントに移行すれば、1ポイント=1円として現金感覚で使えます。

リクルートカード は、リクルート関連サービスと相性がいいクレジットカードです。

「じゃらん」「ホットペーパーグルメ」「ポンパレモール」など、リクルート参画サービスでカードを使えば、最大4.2%ポイント還元。お得に生活できます。

リクルート参画サービスでのポイント還元率リクルート関連サービスを利用する方は、まさに必携の1枚です。リクルートカード は、電子マネーチャージ対応のクレジットカードです。リクルートカードからチャージできる電子マネーは以下の通りです。

電子マネーチャージでのポイント還元率も1.2%。電子マネーチャージでポイントが貯まらないクレジットカードも多い中、効率的にポイントが貯まるのは大きな魅力でしょう。

ただし、電子マネーチャージでポイントが付与されるのは月間30,000円までとなっています。リクルートカードから電子マネーにチャージする際は、ぜひ覚えておいてください。

リクルートカードユーザーに聞いてみた!

![リクルートカード]()

調査概要:クレジットカードの利用状況に関するインタビュー!【匿名OK・顔だし不要】

この方に聞きました!

- 年齢:20代

- 性別:女性

- 職業:会社員(正社員)

- 申込時の年収:約350万

- 限度額:50万